Eylül Ayında Piyasalar

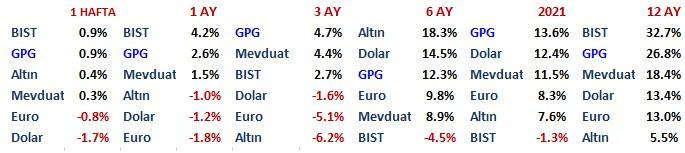

Yurt içinde geleneksel yatırım seçenekleri arasında ABD doları ve TRY mevduatın en iyi getiriye sahne olduğu bu kesitte borsa en alt sırada kaldı.

Ağustos özelinde ise borsa en iyi, ABD para birimi en kötü performansa imza attı.

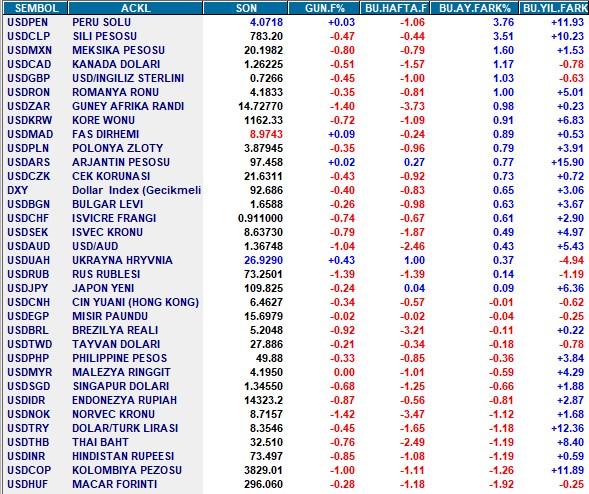

Daha yakın geçmişe objektifleri çevirir ve geçen haftaya bakarsak USD önemli bölümü Cuma günü olmak üzere hafta bütününde dünya genelinde değer kaybetti.

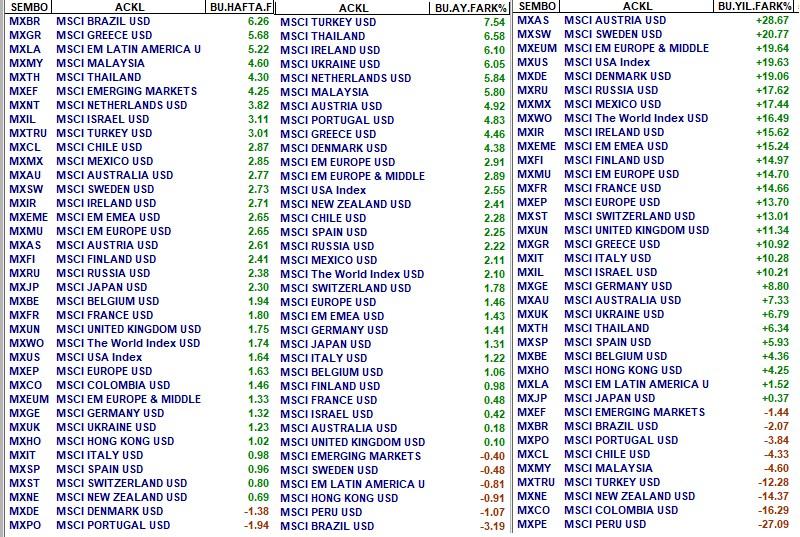

Gelişen ülke borsalarında ise geçen hafta güçlü değer artışları gerçekleşti.

Aslında geçen haftanın manşeti Cuma günü JH Sempozyumunda FED Başkanı Powell’ın varlık alımlarında kesinti sinyalini vermesi oldu.

Bekleniyordu, beklenen kötü haber gelince piyasalar pozitif etkilendi de diyemeyiz.

Çünkü ağırlıklı bir kesim toplantının varlık alımlarında kesinti sinyaline konu olmayacağı görüşündeydi.

Günün sonunda tabelanın etkisi ile yani dolar düştüğü, gelişen ülke borsaları yükseldiği için çok sayıda analist FED başkanının güvercin olduğu yönünde değerlendirmelerde bulundu.

Ben aynı görüşte değilim; Powell gayet şahin bir tavırdaydı. “Yok yok bu toplantıda tapering sinyali gelmez” denmesine karşın FED başkanı gayet açık bir biçimde varlık alımlarında kesinti sinyali verdi.

Ancak tek sürpriz sinyalin gelmesi olmadı. Daha büyük sürpriz piyasa reaksiyonu oldu.

Sinyali takiben kısıtlı-geçici bir med cezir dahi yaşanmadı.

Aksine hafta genelinde değer kazanan gelişen ülke piyasaları Demokles’in kılıcı ortadan kalktı refleksi ile daha da rahatladı ve yükseliş hız kazandı.

Bu nokta belki de hepsinden önemli. Çünkü beklenmeyen negatif bir haber geldiğinde bir varlık grubu habere rağmen değer kaybetmiyor hatta aksine değer kazanıyorsa bu belirgin dayanıklılık – güçlülük işaretidir.

Şimdi tartışmamız gereken dört konu var;

1- Sinyali geride kalan varlık alımlarında kesintinin resmi kararı alındığında (muhtemelen 22 Eylül tarihli toplantıda) herhangi bir piyasa etkisi olur mu?

2- Gelişen ülkelerde pozitif seyir ne kadar süre devam edebilir?

3- FED kaygısı tamamen sona erdi ve fiyatlamalarda bir daha etkisi olmaz diyebilir miyiz?

4- Türkiye piyasaları bu rüzgardan ne ölçüde faydalanabilir?

İlk sorunun yanıtına yönelik görüşüm sinyali etkisiz kalan varlık alımlarında kesintinin, kararı alındığında da bir piyasa etkisi olmayacağı yönünde.

İkinci ve üçüncü sorunun yanıtı birbiri ile bağlantılı.

Her ne kadar Covid 19 Krizi sonrası süreçte ilk FED fiyatlaması geride kalmışa benziyorsa da piyasalar ABD Merkez Bankasından ilelebet kurtuldu diyemeyiz.

İkinci FED fiyatlaması olarak sıfatlandırabileceğimiz faiz artırım döngüsü ilerleyen süreçte yeni ve daha önemli bir faktör ve fiyatlama konusu olarak karşımıza çıkacak.

ABD para birimini pozitif, altın ve gelişen ülke borsalarını yeniden negatif etkileyecek bu parkurun ben en erken 2022 yaz aylarından itibaren başlayabileceği görüşündeyim.

Ekonomik aktivitenin gelişimi hız kazanırsa belki 2022 ikinci çeyrek.

Ancak önümüzdeki iki çeyreğin konusu olmasını beklemiyorum.

Bu bakıma 2022 ortalarına kadar olan önümüzdeki 6-9 aylık periyot piyasa şartlarının pozitif olacağı bir seyre aday görünüyor.

Bu nedenle göreli güçlü ıskontoya sahip gelişen ülkelerin önemli değer artışlarına imza atabileceği bir dönemin perdelerini araladığı görüşündeyim.

Ülke bazında değişecek olmakla birlikte önümüzdeki 6-9 aylık vadede gelişen ülkeleri ortalama % 25-50 arası oranlarda $ bazı getiriye aday buluyorum.

USD adına ise bu parkur (dış iklim adına) zorluklara gebe.

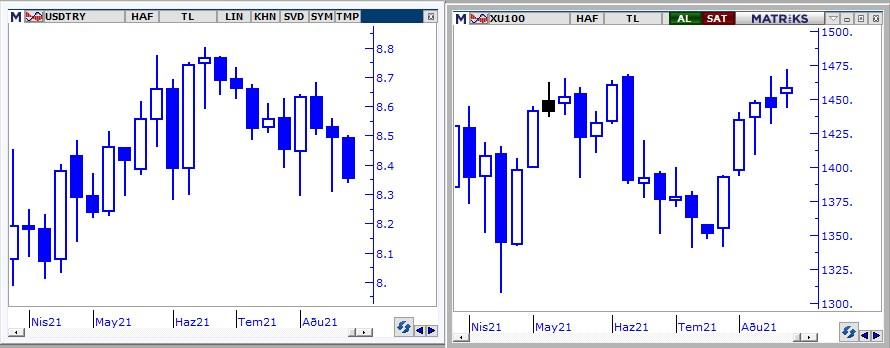

Bu durumda USDTRY’da da yükseliş zor aşağı yönlü riskler daha baskın diyebilir miyiz derseniz işin bu kısmı muğlak.

Doları dünya genelinde bir süre zayıf & satıcılı bir seyre aday buluyor, EURUSD cephesinde 1,25’e kadar sürebilecek bir yükseliş yaşanabileceğini düşünüyorum.

Bu dış iklim TRY için de destekleyici olacaktır. Ancak TRY bundan ne ölçüde faydalanır farklı bir yazının konusu.

Bu parkurda EURTRY’da ve gram altında aşağı yönlü riskler ve alan, USDTRY’a kıyasla daha sınırlı kalabilir. Ons 1800 – 1975 $ bandında dalgalanabilir.

BORSA İSTANBUL

Türkiye her ne kadar Ağustos ayında $ bazında en iyi getiri sağlayan gelişen ülkelerden biri olduysa da bu performansın kayda değer bölümünü ayın ilk yarısında gerçekleştirdi.

Temmuz ayını 1393 puan ile noktalayan BIST 100 endeksi iki haftada yüzde 3,7 değer kazanarak 12 Ağustos kapanışını 1444 puanda gerçekleştirmişti.

Geride bıraktığımız üç hafta ağırlıkla yatay bir seyre sahne oldu ve endeks ayın ikinci yarısında yüzde 1 daha değer kazanarak 1458 puana ulaştı.

Gelişen ülkeler pozitif iklimin önümüzdeki 6-9 aylık parkurda BIST 100 endeksini 1800-2000 bandına taşımasının mümkün & muhtemel olduğunu düşündüğümü sizlerle önceki yazılarda paylaşmıştım.

Bu görüşte bir değişiklik yok.

Peki yaklaşık yüzde 30’u bulabilecek olası bu yükseliş velev ki gerçekleşti. Sence hızlı mı gelişir yoksa zamana mı yayılır derseniz yanıtı yine gelişen ülkelere bağlı olacak.

Ben BIST’in geçen hafta olduğu gibi bir süre daha gelişen ülkeler ortalamasının altında bir performansla ilerlemesini daha muhtemel buluyorum.

Eylül ayı içinde endeksin 1525-1550 bandına yükselmesi favori senaryom.

Devamında ise TRY bazı zirveye yaklaşmış olmasının da etkisiyle “ha düştü ha düşecek” korkularını diri tutarak ancak bir türlü dikkate değer bir geri çekilmeye imza atmayarak adım adım ilerlemesi daha olası.

Bu nedenle var olan bilgi seti ile hisse senedi yatırımlarını sonlandırmayı veya ağırlık azaltmayı gerektirecek bir tehdit görmüyorum.

Yakından takip eden okurlar 3-4 aydır yasal üst sınır olan % 18’e yakın seyreden GPG Türkiye hisse senedi yatırımlarının ağırlığını geçen hafta neden % 11’e düşürdüğümü sordular.

Her seçim farklı bir alternatiften vazgeçmeyi gerektiriyor. GPG düşük risk ile iyi getiri elde etmeye çalışan küresel bir yatırım fonu. Defansı boşlama lüksü yok.

Geçen hafta Brezilya yatırımını gerçekleştirip USDMXN pozisyonunu realize edebilmek için Türkiye ağırlığını görece azaltmamız gerekiyordu.

Yoksa Türk varlıklarına yönelik negatif bir beklenti içinde değilim.

GPG’de güncel varlık dağılımında Türkiye dışı gelişen ülkeler % 13,6, gelişmiş ülkeler % 12,6 ve Türkiye hisse senedi yatırımları halen % 10,8 paya sahip.

Bu da gayet yüksek bir dilim ve Türkiye yatırımlarında ilave ağırlık azaltma planım yok. Bir sonraki Pusula’da buluşmak dileği ile http://pusulaninotesi.com/gpgyatirimfonu/

- BIST

- DOLAR

- EURO

- ALTIN

.jpg)