- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comResesyon Yaşanırsa Etkisi Ne Olur?

Paylaş

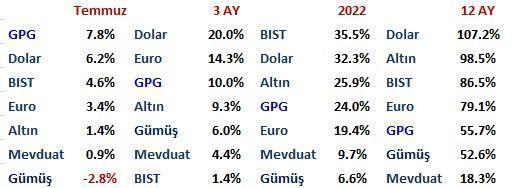

Temmuz ayının ilk haftasında düşen ikinci hafta dengelenen hisse senedi marketleri, geçen hafta ortalama yüzde 4 değer artışına imza attı.

Bir bütün olarak bu üç haftaya bakınca yatay ve ülke bazında değişen performanslar görüyoruz. BIST’te de dünyadan farklı veya bağımsız bir seyir yok.

Borsa İstanbul Temmuz ayının ilk üç haftasında TRY bazında yüzde 4,6 yükseldiyse de dolar bazında artış kaydedemedi aksine yüzde 1,3 değer kaybına uğradı.

Yurtiçinde yabancı yatırımcı oranı son derece düşük olsa da, dış iklim yerellerin kararlarında etki gösterip rota konusunda belirleyici oluyor.

Son haftalarda hemen her platformda küresel bir resesyon yaşanacağı ve bunun varlık piyasaları için büyük risk oluşturduğu görüşü dile getiriliyor.

Dünya ekonomisinin 2022 başından itibaren yavaşladığı ve bunun 2023 ortasına kadar sürmesinin muhtemel olduğu bir gerçek.

Ukrayna savaşının enerji fiyatları ve tedarik kanalında neden olduğu güçlü aksamalar bunun başlıca sebebi.

Maliyet kaynaklı rekor enflasyon oranları global faizlerin yükselmesine neden oldu ve bu durum da önümüzdeki süreçte dünya ekonomisini negatif etkileyecek.

Doğrusu yıla başlarken ne Ukrayna savaşının gerçekleşmesini ne de gerçekleşse dahi bu kadar uzun sürüp-etkili olmasını beklemiyordum.

Ancak şartlar değişti.

Amerika ve Asya kıtasında halen yavaşlamanın bir resesyona dönüşmeyeceği görüşündeyim.

Avrupa’da ise 2012-2013 dönemini anımsatan ılımlı bir resesyon yaşanması kuvvetle muhtemel.

Adı ister yavaşlama ister durgunluk (zayıf büyüme) isterse resesyon (ekonomik küçülme) olsun bunun şirket karlarını azaltması kaçınılmaz.

En karamsar kesim dahi 2022-2023 döneminde derin bir resesyon beklemiyor.

Konsensüs Avrupa özelinde yüzde 0,5 – yüzde 1,5 arası oranda bir daralma yaşanacağı yönünde.

Bu şirket satışlarının yüzde 5-8 kadar, şirket karlarının da yüzde 25-35 kadar azalacağı anlamına gelir.

Daha az kazanacak şirketlerin daha az para etmesi yani değerlerinin düşmesi de bu işin doğası gereğidir.

Şimdi gelin geçmişten bazı örneklere göz atalım;

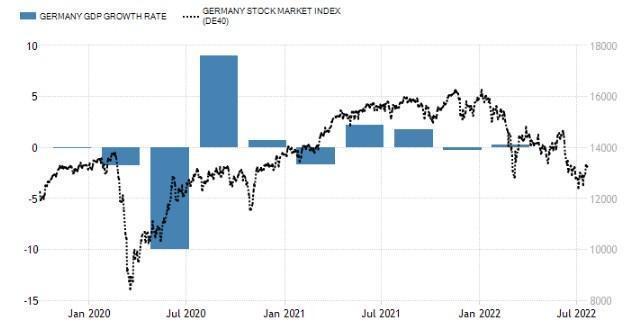

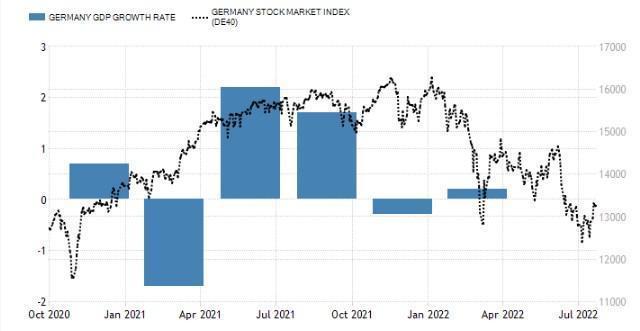

Aşağıda radar panellerde belirmeden hızla dünya ekonomisinin başına gelen Covid 19 resesyonunu ve Alman borsa endeksi üzerindeki etkisini görüyorsunuz.

Mavi mumlar çeyreklik büyüme oranları siyah çizgi borsa endeksi.

Başlar başlamaz, dört hafta gibi kısa bir süre içinde DAX endeksinin yüzde 38 değer kaybetmesine neden olan dünya tarihinin en sert ama kısa süreli resesyonu, yaşanırken borsalarda değer kaybına neden olmadı.

Aksine resesyon yaşanırken borsa endeksleri resesyon sonrasını fiyatlayarak güçlü bir ralliye imza attılar. 3 ay içinde kaybın kayda değer bölümü, 12 ayda ise tamamı geri alındı.

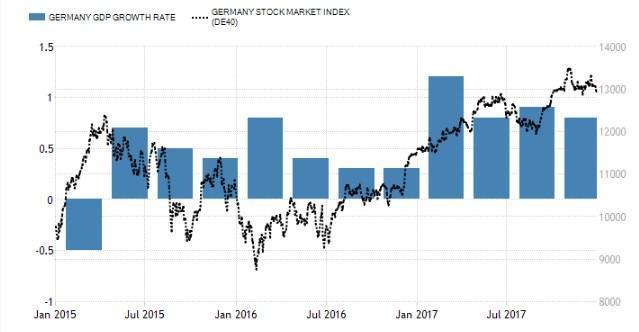

Yukarıda ise günümüz şartlarına daha benzer özelliklere sahip 2016 ekonomik durgunluğu yer alıyor.

Alman ekonomisinde büyüme yüzde 0,2’ye kadar gerilerken borsa endeksi zamana yayılan bir ritim içinde yüzde 35 kayba imza atıyor.

Durgunluk yaşanırken ise 9 ay kadar sonra başlayacak büyüme parkurunu fiyatlayarak 12 ay içinde kaybın tamamını geri alıyor.

Sıradaki örnek 2012-2013 parkuru ki bence günümüz şartlarına çok daha fazla benzerlik gösteren bir dönemdi.

2011 ortasında (resesyon gerçekleşmeden önce) yine dört hafta gibi kısa bir sürede DAX endeksi yüzde 32 kayba sahne oluyor. İki ay kadar düştüğü yerde yatay seyrediyor.

Resesyon yaşanırken değer kaybetmiyor. Aksine 12 ay içinde kaybın tamamını geri alıyor.

2012 son çeyreği ve 2013 ilk çeyreğinde tabelaya yansıyan negatif büyüme verileri ise borsayı etkilemiyor. DAX yeni rekorlara koşmaya devam ediyor.

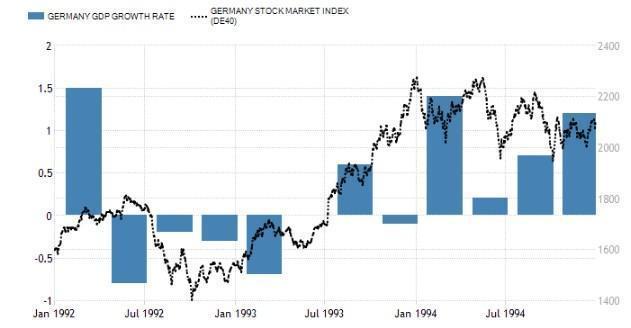

Son olarak yukarıda yer alan ve beş çeyrek devam edip günümüz şartları ile yine büyük benzerlik taşıyan 1992 resesyonuna bakalım.

Üç ay içinde borsa endeksi yüzde 24 değer kaybediyor.

Takip eden üç ay yatay seyre sahne oluyor.

Resesyon sırasında ise ralli başlıyor ve 6 ay içinde kaybın önemli bölümü geri alınıyor.

Şimdi günümüz şartlarına geri dönelim;

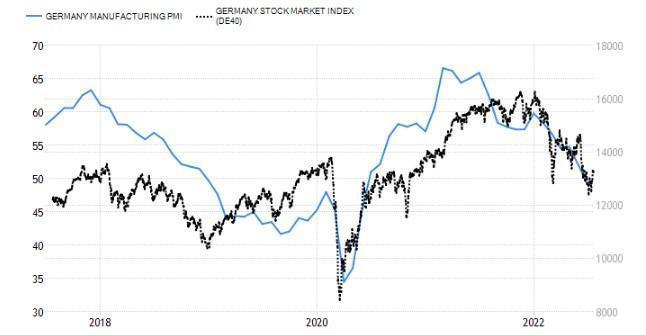

Aşağıda gördüğünüz üzere global yavaşlama 2021 son çeyreğinde başladı.

Önümüzdeki ay 2022 ikinci çeyrek büyüme verisi açıklanacak ve yavaşlamanın üç çeyrektir sürdüğünü göreceğiz.

Ve muhtemelen global yavaşlama 2023 ilk çeyreği dahil sürecek.

2023 üçüncü (veya ikinci) çeyreğinden itibaren ise dünya ekonomisi yeni bir büyüme döngüsüne yelken açmaya aday görünüyor.

Alman DAX endeksi tarihe 2022 resesyonu olarak geçecek parkuru savaşın başlaması ile 4 haftada fiyatladı ve 16.300 seviyesinden yüzde 24 kayba uğrayarak. 12.438 puana savruldu.

Panzerlerin endeksi 4 aydır yatay kabul edebileceğimiz bir seyre sahne oluyor.

Bu eğilimin bir süre daha devam etmesi muhtemel.

Günümüz enflasyonunun yüzde 2 değil yüzde 8 olduğunu da dikkate alırsak bu reel yüzde 30 kayıp anlamına gelir.

Borsa endekslerinin ekonomik aktivite ile paralel bir seyre sahne olduğu tartışılmaz bir gerçek.

Ancak bu paralellik eş zamanlı yaşanmıyor.

Piyasalar iyi veya kötü, gelecekte yaşanacağı anlaşılan her şeyi 6-9 ay kadar öncesinde fiyatlar başka bir deyişle önden koşarlar.

Yüzde 1,5 ölçeğinde resesyonların şirket karlarını 12-18 ay süre için yüzde 30 kadar düşmesi benzer oranda borsalara satış getirir.

Karlılığı yüzde 30 kadar azalacak şirketlerin değerlerinin yüzde 60 azalması beklenemez.

İleride karlar aynı düzeye yükselince bu aşağıdan yukarı yüzde 50 artış anlamına gelir ve borsalarda yukarı yönde potansiyel yaratır.

Gelecek hakkında çok güvenilir sinyal üreten ve borsa endeksleri ile zamanlama olarak da yakın bir seyre sahne olan gösterge PMI verilerdir.

PMI’ların dibi test edip yukarı dönmesinden hemen önce veya eş zamanlı olarak borsa endekslerinin de yükselişe geçmesi finansal piyasaların değişmez kuralıdır.

Cuma günü açıklanan öncü Temmuz PMI’ları beklenti altında bir gerçekleşmeye sahne oldu.

Bu nedenle de borsa endeksleri buruk kapanışlara imza attılar.

Önümüzdeki 1-2 ay içinde ben PMI verilerinde en düşüklerin görüleceğini ve sonbahardan itibaren 50 altında kalmaya devam etse dahi (pekala üstüne de çıkabilir) ekonomik yavaşlama hızının azaldığına işaret ederek rotayı yukarı çevireceklerini düşünüyorum.

Borsa endekslerinin de eş zamanlı veya hemen öncesinde aynı reaksiyonu vereceği ve yükselişe geçeceği görüşündeyim.

İlk yarıyılda değer kaybeden varlık piyasalarını ikinci yarıyılda pozitif seyre aday bulmam bu beklentiden kaynaklanıyor.

Sonuç derseniz; ister adı global yavaşlama olsun ister resesyon, bu durumun önemli ölçüde fiyatlara girdiğini, 2023 ikinci yarısında başlaması muhtemel yeni global büyüme parkurunun borsalarda en geç bu yılın son çeyreğinde başlayıp 12-15 ay kadar sürecek bir ralliye neden olacağını düşünüyorum.

Dünya ekonomisi 2020 Covid ve 2022 Ukrayna başlıklarıyla W resesyonu çağrıştıran bir döneme imza atmış olacak.

W resesyonlar sona erdikten sonra başlayan büyüme parkurlarının önemli bir özelliği uzun soluklu olması ve asgari 4-5 yıl devam etmesidir.

Gerek bu sebeple gerek global enflasyonun reel bazları yukarı taşıyacak olması nedeniyle önümüzdeki 18 aylık vadede varlık piyasalarında yukarı yönlü potansiyelin hayli yüksek olduğunu düşünüyorum.

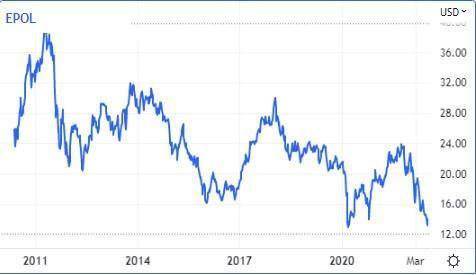

Aşağıda İmalat PMI verisi Haziran ayında 44’e kadar düşen bunun iz düşümüyle $ bazında Covid 19 sırasında test ettiği bölgeye gerileyen Polonya endeksini görüyorsunuz.

Global arenada endeks ve şirket bazında 18 aylık vadede dolar bazı yüzde 100 (hatta 150) getiri potansiyeli kazanan benzer örnekler var.

Önümüzdeki beş yıl içinde bu ölçüde bir getiri fırsatının yinelenmesi zor.

Türkiye’nin de 2023 ilk yarısında vites yükselterek bu global akımdan faydalanması kuvvetle muhtemel.

Günümüz koşullarında 18 ay vadeli güçlü potansiyele öncelik vererek kısa vadeli dalgalanmaları göz ardı etmenin daha doğru olacağını, bugün fiyatı 10 $ olan bir varlığın 18 ay sonra 20-23 $ olma şansı yüksek ise bir ay sonra 9’a düşmesine veya 11’e çıkmasına fazla bir anlam yüklenmemesi gerektiğini düşünüyorum.

Pusula yayınlandığında haberdar olmak isteyen okurların linke tıklayarak e-mail adreslerini girmesi yeterli. http://pusulaninotesi.com/posta-pusula/

21 Ağustos’ta yayınlanacak bir sonraki yazıda buluşmak dileği ile…

Paylaş