- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comİkinci Yarıyılda Piyasalar

Paylaş

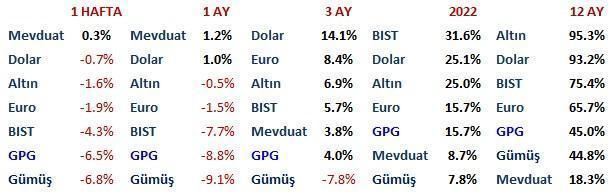

2022 yılının ilk yarısında küresel piyasalarda sert değer kayıpları yaşandı. Borsa endeksleri dolar bazında ortalama yüzde 27 düşerken, dolar endeksi yüzde 10 yükseliş kaydetti.

Haziran ayı hisse senedi piyasalarında satış dalgasının en şiddetli perdesine sahne oldu.

Endeksler ortalama yüzde 13 kayba imza atarken, değerli metaller de bu akıma katıldı.

Yılın ilk dört ayında pozitif ayrışan BIST global satış dalgasının etkisi ile her ne kadar Haziran ayında TRY bazında yüzde 5,6 dolar bazında yüzde 7,2 kayba sahne olduysa da 2022 ilk yarısını dolar bazında yüzde 3,9 TRY bazında yüzde 29 getiriyle tamamlamayı başardı.

Küresel piyasalarda dünya ekonomisinin bir resesyona girmesi ve bunun asgari 2023 ortasına kadar sürmesi fiyatlanıyor.

İkinci petrol krizini (1979) hatırlatan bir sürecin içindeyiz.

Dünya ekonomisindeki ivme kaybı kendi dinamiklerinden değil, enerji fiyatlarında artıştan ve yükselen faizlerden kaynaklanıyor.

Yıllık yüzde 10’a yaklaşan küresel enflasyonu terse çevirmek için merkez bankalarının faiz artırımlarını sürdürmesi bekleniyor.

Ancak ilginç ve önemli bir nokta şu ki; global tahvil piyasaları ısrarla resesyon senaryosunu teyit etmiyor.

ABD 3 yıl vadeli tahvil faizi geçen haftayı yüzde 2,85 düzeyinde, 10 yıl vadeli tahvil faizi yüzde 2,89 düzeyinde tamamladı.

Sinyallerine büyük önem verdiğim bu cephe, ABD ekonomisi yavaşlayacak ancak resesyona girmeyecek demeyi sürdürüyor.

Resesyon bu cephede de fiyatlanıyor diyebilmemiz için getiri eğrisinin belirgin şekilde negatife dönmesi yani uzun vadeli faizlerin 50-75 BP kısa vadelilerden aşağıda olması gerekir.

Eğer tahvil piyasası haklıysa (bence hafife alınmayacak oranda şansları var) birkaç ay sonra hisse senedi fiyatlarının dolar bazında asgari yüzde 10 yukarıda olduğu bir tablo ile karşılaşacağız.

Biz şansını daha yüksek bulduğum bu senaryoyu bir kenara bırakalım ve bu yazıda çoğunluğun ısrarla savunduğu senaryo üzerinden ilerleyelim; dünya ekonomisi gerçekten bir resesyona giriyorsa bu finansal piyasaları nasıl etkiler sorusuna yanıt arayalım.

Kastım iki çeyrek sürecek teknik bir resesyon değil. 12-18 ay süreli ölçülü de kalsa gerçek bir resesyon.

Geride kalan 60 yılın örneklerinde benim gördüğüm; resesyon fiyatlamalarında borsa endekslerinde lokal para birimi cinsinden yukarıdan aşağı yüzde 30-35 düşüş gerçekleşiyor.

Resesyon yaşanırken borsalar düşmeye devam etmiyor.

Resesyon önceden fiyatlandığı için yaşanırken bir süre yatay seyrediyorlar.

Resesyonun en şiddetlendiği perdede ise resesyonu takiben başlayacak büyüme dönemi radara giriyor ve endeksler uzun soluklu bir yükseliş trendine yelken açıyorlar.

12 aylık bir vadede tüm kayıplar geri alınıyor, hatta yeni zirvelere tırmanış yaşanıyor.

ABD ekonomisi birkaç istisna dışında dünyaya kıyasla hep daha dayanıklı kalan cephe oldu.

Dünya resesyon yaşarken ABD bunu durgunlukla atlattı ve borsa endeksi de bunu yukarıdan aşağı yüzde 20’lik düşüşlerle fiyatladı.

Covid 19 farklıydı. Dünya ekonomisi küçülmemiş tabiri caiz ise durmuştu.

Borsa endeksleri bu kaosu ailece yüzde 38 kayıpla fiyatlamıştı.

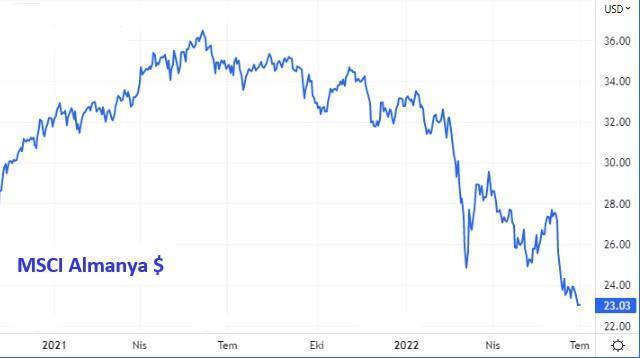

Geldiğimiz noktada bir sene öncesine kıyasla Dow Jones yüzde 20 diğer ülke endeksleri lokal para birimleri cinsinden yüzde 27 ( dolar bazında yüzde 35) kayba imza atmış durumda.

Yani olası bir resesyon (yüzde 1-2 kadar küçülme) önemli ölçüde fiyatlarda.

Aşağıda yüzde 5-6’dan öte bir alan kalmadı.

Resesyon gerçekten yaşanacaksa 3-4 ay sürecek bir yatay seyri takiben, yaşanmayacaksa yaz ayları içinde borsa endekslerinin uzun soluklu bir yükseliş trendine yelken açmalarının muhtemel olduğu görüşündeyim.

AB-Rusya gaz restleşmesi muhtemelen ikinci yarıyılı biçimlendirecek ön önemli faktör olacak.

Avrupa her ne kadar Rus gazının alternatifini oluşturuyorsa da, aktive etmesi bir yıl kadar bir zaman gerektiriyor.

Taraflar en azından gaz konusunda bir sulh sağlarsa küresel resesyon kaygısı hızla dağılacak ve tahvil cephesi haklı çıkacak.

Sonuç derseniz ben gerek ikinci yarıyılda gerek 2023 bütününde dünya borsalarının değer kazanması ihtimalini yüksek buluyor, varlık fiyatlarında oluşan güçlü ıskontonun bir alım fırsatı sunduğunu düşünüyorum.

Başka bir deyişle global resesyon yaşanacaksa bu yılın son çeyreği içinde, yaşanmayacaksa yaz aylarında borsa endekslerinde trend değişikliğine şahit olma ihtimalimizi yüksek buluyorum.

Düşüş trendleri kıymeti yaşandıktan çok sonra anlaşılan fırsat pencerelerdir.

BORSA ISTANBUL

Türkiye İmalat PMI, 4 aydır 50 seviyesinin altında seyrediyor. Bu durum bize ikinci yarıyılda Türkiye ekonomisinin büyümekte zorlanacağı bir durgunuk veya yavaş büyüme yaşayacağı mesajını veriyor.

Ancak ben bunun hisse senedi piyasasında hele de TRY bazında kalıcı bir düşüşe neden olmasını beklemiyorum.

İlk yarıyılda yüzde 43’e yakın enflasyon karşın BIST yüzde 29 yükselerek reel anlamda yüzde 10 ıskonto kazandı.

2021 yılında da yüzde 36 enflasyona karşın endeks yüzde 26 yükselebilmişti.

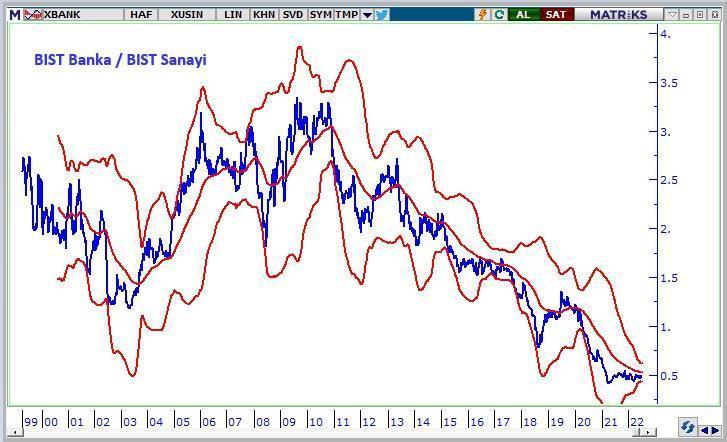

4 yıl öncesi ile kıyaslarsak BIST reel olarak yüzde 34 iskonto içeriyor ve bu ıskonto önemli ölçüde bankacılık sektöründen kaynaklanıyor.

Mali sektör ekonomilerde en yüksek risk barındıran cephedir.

Türkiye özelinde regülasyon riskleri, 800 BP üzerine çıkan CDS, ve son 25 yılın en yüksek düzeyine ulaşan enflasyon bankalar için önemli tehdit unsurları.

Ancak madalyonun diğer yüzü de banka hisselerinin tarihte görülmemiş oranda iskonto kazanmış olmaları.

BIST Banka endeksi 2013 yılında 1000 $ / 2018 yılında 500 $ / 2020 yılında 300 $ seviyesindeydi.

Şimdi 118 $ değerle işlem görüyor.

Türk bankalarının fiyat kazanç oranlarının 1,5-2,0 olması da cabası.

Bu oran borsalarda yaşanan sert düşüşe karşın dünyada ortalama 6,5.

Pusula’da sizlerle ağırlıkla orta vade (6-12 ay) adına ilgi çekici bulduğum yatırım seçeneklerini paylaşır, uzun vadeye pek dem vurmam.

Çünkü hisse senedi bazında spesifik gerçekleşmeler yaşansa da, borsa endeksleri uzun vadede yatay veya ılımlı pozitif seyir izler.

Şartlar kötü olduğunda fiyatlar ucuz / şartlar iyi olduğunda fiyatlar yüksektir.

Senelerce hisse senedi yatırımı sürdürenler değil, şartlar kötü olduğunda alıp iyileştiğinde ve varlıklar değerini bulduğunda satanlar yüksek getiri elde eder.

Bu ana şablonun önümüzdeki yıllarda da geçerliliğini koruyacağını düşünüyorum.

Ancak günümüz özelinde Türk bankalarının 2-3 yıllık bir vadeyi göze alan yatırımlar için son derece ilgi çekici bir hal aldığı görüşündeyim.

Evet Türkiye’de 2-3 sene sonra enflasyon ve CDS yine çok yüksek seyri sürdürürse bankacılık endeksinde iki senedir hakim olan $ bazı yatay seyir sürebilir.

Hatta ilave iskonto riski veya sermaye enjeksiyonu ihtiyacı da gündeme gelebilir.

Risk olmadığını savunmak romantizm olur.

Ancak bu riskler gerçekleşmez aksine 2-3 sene sonra CDS 100-200 baz puana enflasyon yüzde 10 civarına gerileyecek olursa bunun banka hisselerinde dolar bazında yüzde 400-500 getiri sağlaması sürpriz olmaz.

Hangi senaryonun gerçekleşeceğini ben de bilmiyorum.

Her iki seçeneğin de şansı var.

Ancak banka hisselerinin pozitif senaryoyu gözeterek risk almak ve en azından 18-24 ay sabırla bu riski taşımak için yeterince cazip şartlara sahip olduğu görüşündeyim.

Yukarıdaki grafikte yer alan banka endeksi / sanayi endeksi verisinde oluşan sıra dışı sıkışma da bu fikri destekliyor.

Geniş bollinger bantlarında nadiren görebileceğimiz bu tür sıkışmalar trend değişikliği habercisidir.

Pusula yayınlandığında haberdar olmak isteyen okurların linke tıklayarak e-mail adreslerini girmesi yeterli. http://pusulaninotesi.com/posta-pusula/

Bir sonraki yazıda buluşmak dileği ile…

Paylaş