- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Orkun Duruöz

FED faiz kararı sonrası açıklama ve fiyatlamalar

Paylaş

FED toplantısı ve faiz kararını içeren haftanın en önemli gününü geride bıraktık. Piyasanın da tahmin ettiği gibi sürpriz bir karar çıkmazken, FED 2017’nin 4. toplantısında 1 üyenin karşı oy vermesine rağmen 25 bps artırarak faiz aralığını 1 - 1,25%’a çekti.

2017 yılı için sene başında 3 faiz artışı beklenirken böylelikle Mart ayından sonra 2. faiz artışı da gerçekleşmiş oldu. FED üyelerinin tahminlerini gösteren noktalarda ise 2017 medyan faiz oranı 1,37% ile bir önceki toplantıdaki gibi aynı seviyede kaldı. Bir sonraki basın toplantılı FED toplantısında(muhtemelen Eylül veya Aralık) 25 bps’lik faiz artırımı beklentisinde ise bozulma görülmedi. Üyelerin faiz tahmin noktalarındaki en yüksek beklenti seviyesinin 1,6250% olduğuna bakarsak aslında bu yıl için 2 faiz artırımı daha öngörülebilir. Fakat böyle bir senaryonun gerçekleşebilmesi için mevcut ekonomik durumun daha iyiye gitmesi koşulunu unutmamak gerekir. (2018 yılı için medyan faiz oranı ise 2,125% ile 3 faiz oranını işaret ediyor.)

Yazılı açıklama metnine baktığımızda Mayıs dönemi için işgücü piyasasının kuvvetlendiği ve ekonomik aktivitenin orta ölçekte artış yaşadığını gördük. İstihdam artışında yavaşlama olmasına rağmen işgücü tarafının ABD’nin en sağlam tarafı olduğu yinelendi. Hane halkı harcamalarının son aylarda artış gösterdiği ve özel sektör sabit yatırımların da artışını sürdürdüğü belirtildi. FED’in 2008 krizi sonrası piyasayı rahatlatma adına başlattığı QE sürecinde 6 kat büyüterek $4,5 Trilyon’a ulaşan bilançosunu daraltma adımları olarak adlandırılan ‘Normalizasyon’ sürecine artık bu yıl başlayacağı açıklandı. Yol haritasının kademeli ve tahmin edilebilir olarak nitelendirilmesi ve akabinde detaylarının açıklanması ise piyasada şahin bir adım olarak algılandı.

Bilançonun daraltılması için atılacak olan adımlar özetlendiğinde;

• Vadesi gelen varlıklar geri yatırılmamaya başlanacak. Ne zaman başlanacağı hakkında bilgi verilmezken tahminen en erken Temmuz veya Eylül gibi başlanması bekleniyor.

• İlk etapta $6 milyar Hazine tahvili ve $4 milyar Mortgage’a dayalı kıymetler olmak üzere $10 milyarlık bir tavan belirlendi.

• Her 3 aylık dönemde bu tavan sırasıyla $6 ve $4 milyar olmak üzere artırılacak.

• Bu artış sırasıyla $30 ve $20 milyar tavanına ulaşana kadar devam edecek.

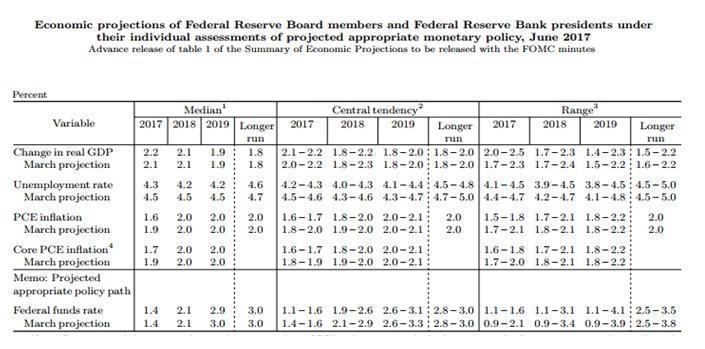

Tablo 1’de yer alan FED üyelerinin ekonomik (medyan) beklentilerine baktığımızda 2017 büyüme beklentisi 2,1%’den 2,2%’ye artırılırken, enflasyon beklentisi 1.9%’dan 1.6%’ya indirildi. 2018 ve 2019 yılları için ise 2%’de sabit tutuldu. Enflasyon tarafına ayrı bir parantez açmak gerekir. Toplantı öncesi açıklanan ve FED ‘in yakın takibinde olan CPI-tüketici enflasyon verileri de zayıflamayı teyit ederken , yıllık olarak manşet enflasyonun 2,2%’den 1,9%’a, çekirdek enflasyonun ise 1,9%’dan 1,7%’ye gerilediğini izledik. FED’in asimetrik hedefi konumunda olan 2% seviyesinin altına gerileyen seviye için Başkan Yellen yaptığı basın toplantısında, enflasyonda son dönemde meydana gelen düşüşün tek seferlik fiyat indirimlerine bağlı olduğunu fakat gelecek dönemde işgücü piyasasının desteği ile 2%’lik enflasyon hedefinin yakalanmasını beklendiğini belirtti. İşgücü tarafında ise İşsizlik oranı beklentilerinde 2017 için 4,3% ve sonraki yıllarda 4,2% seviyesi öngörülmekte.

Tablo 1- FED Üyeleri Ekonomik Beklentileri

Faiz kararı sonrası fiyatlamalara baktığımızda aslında piyasanın şahin duruşunu çok bozmadığını gördük. Hafta başından beri teknoloji ve enerji sektöründen negatif baskı ile karşılaşan ABD hisse senedi piyasası yeni zirve oluşumlarını bırakmadı. EURUSD paritesinde dalgalı bir hareket izlenirken $1,1140 destek ve $1,1220 direnç konumuna geçti. Önümüzdeki dönemde euro lehine hareketler görebiliriz fakat uzun dönemde FED kaynaklı dolar lehine hareket kaçınılmaz olacak. Spot altında ise karar sonrası sert aşağı yönlü hareket yaşanırken $1251 ilk destek seviyesi ve $1237’de bulunan 200’lük hareketli ortalama ise ikinci destek olarak karşımıza çıkabilir.

Paylaş