- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.com2023 yılında piyasalar

Paylaş

Borsa İstanbul’un tarihinin en iyi performansına (dolar bazı yüzde 110 artış) imza atarak damgasını vurduğu, diğer finansal seçeneklerin ise enflasyon altında getiriyle reel kayba neden olduğu sürprizlerle dolu bir yılı geride bırakmaya hazırlanıyoruz.

Yurtiçinde bunlar yaşanırken, küresel piyasalarda bambaşka bir seyre şahit olduk.

2022 yılında dünya ekonomisinde hâkim tema; ekonomik yavaşlama, tarihi düzeye tırmanan enflasyon ve ona eşlik ederek yükselen faizlerdi.

Ukrayna savaşı bu temanın tetikleyici manşeti olarak kayda geçti.

Doğal seleksiyonda ekonomik aktivite ile faiz oranları arasında paralel bir seyir vardır.

Ekonomiler yavaşladığında merkez bankaları paraşüt etkisi yaratmak yani ekonomiye destek olmak için faiz indirirken, ekonomi canlandığında da talep yönlü bir enflasyonu engellemek amacı ile faiz arttırırlar. Bu ekonomik canlanmada yönü tersine çevirmez ama hızını yumuşatır.

2022 yukarıda özetlediğim doğal seleksiyonun aksine sıra dışı gerçekleşmelere sahne oldu.

Dünya ekonomisi bunun bir benzerini 1979 petrol krizinde yaşamıştı.

Ukrayna savaşının enerji fiyatlarını sıçratmasıyla 2022 yılında global enflasyon tarihi düzeye tırmandı.

Ekonomiler yavaşlarken merkez bankaları sert faiz arttırmalarına gitmek zorunda kaldı.

FED sene başında yüzde 0,25 olan politika faizini yılsonunda yüzde 4,5’e yükseltti.

Hal böyle olunca yavaşlama ivme kazandı ve ekonomik aktivite son çeyrekte dip yaptı.

2023 ilk çeyrekte bu devam edecek.

Birçok ülkede ekonominin ılımlı oranlarla da kalsa küçüldüğüne şahit olacağız.

Borsalar yılın ilk dokuz ayında bu temayı $ bazında yüzde 40 kayıpla fiyatlarken, son çeyrekte endekslerde ibre yukarı döndü ve 2023 fiyatlaması perde araladı.

Ancak her ne kadar Ekim-Aralık parkurunda hisse marketleri kaybın üçte birini geri almayı başardıysa da, tamamlanmasına 4 işlem günü kalan 2022 yılında dünya borsalarının $ bazlı kaybı halen yüzde 25.

Son 14 yılın en kötü performansı gerçekleşti.

Bugün Pusula’da dünü daha fazla uzatmadan sizlerle 2023 ve devamına ilişkin beklentilerimi paylaşacağım.

Öncelikle önümüzdeki yıl dünya ekonomisinde ve küresel piyasalarda hâkim temanın 2022 yılının tam tersi olacağını düşündüğümü belirtmeliyim.

2023 ortasından itibaren dünya genelinde ekonomilerin yeniden büyüme patikasına döneceğini ve enflasyonun yıl boyu gerileyeceğini düşünüyorum.

Tıpkı 2022’de olduğu gibi birkaç yıl yine doğal seleksiyonun aksine bir seyirle karşılaşmamız kuvvetle muhtemel.

2023-2025 döneminde ekonomiler canlanırken merkez bankalarının (enflasyon düştüğü için) faiz indirdiği bir tablo ile karşılaşacağımız görüşündeyim.

Ekonomiler büyürken faizlerin düşmesi katalist olup canlanmayı hızlandıracaktır.

Şüphe yok ki merkez bankaları faiz indirimleri için acele etmeyecek.

Hatta 2023 ilk çeyrekte faiz oranlarını bir miktar daha yükselttiklerine şahit olacağız.

Yüksek olasılıkla faiz indirim döngüsü 2023 sonunda başlayacak.

Global enflasyonun bazı tortuları kalacaksa da cari rekor seviyelerden uzaklaşıp önümüzdeki iki yıl içinde normale yakınsayacağını düşünüyorum.

Özetle 2023 ortasından itibaren 2-3 yıl süre ile dünya genelinde ekonomik aktivitenin güç kazanacağı ve merkez bankalarının buna faiz düşürerek eşlik edeceği bir döneme yaklaştığımız görüşündeyim.

2022 son çeyrekte hem borsa endekslerinin hem değerli metallerin rotayı yukarı çevirmesi bu beklentiden kaynaklanıyor.

Finansal piyasalar kötüyü öncesinde fiyatladığı gibi şimdi de iyiyi gerçekleşmeden fiyatlamaya başladı.

Kaldı ki geride kalan üç ayda dipten dönüş sadece varlık piyasalarında yaşanmadı.

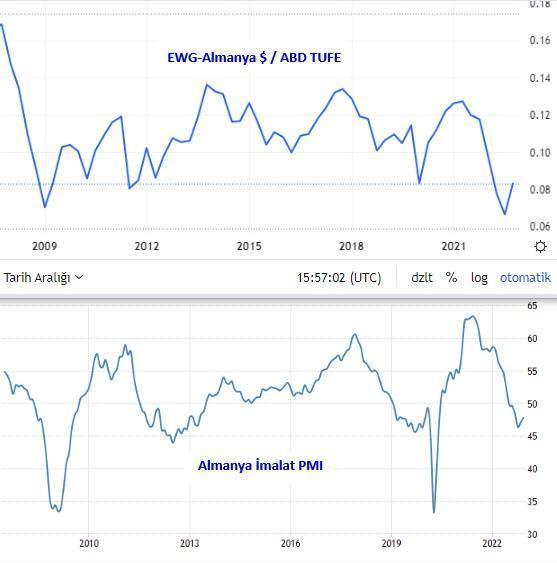

Ekonominin 5-6 ay kadar sonraki seyrine yönelik en güvenilir gösterge olan İmalat PMI ve yine son derece başarılı öncü sinyal üreten ekonomik hissiyat endekslerinde de geride kalan 3 ay borsalara benzer bir görünümle karşılaştık.

Aşağıdaki grafiklerde her iki göstergenin borsa endeksleri ile eş anlı dipten dönüşünü görüyorsunuz.

Bu tür en kötüden iyiye yönelim parkurları 4-5 yılda bir yaşanıyor ve finansal piyasalarda en güçlü performanslar bu kesitlerde gerçekleşiyor.

Ben 2022 son çeyrek itibarı ile küresel piyasaların büyümeye dönüş fiyatlamasına başladığını ve bu hareketin asgari 2024 ilk çeyreğine kadar süreceğini düşünüyorum.

Kuşkusuz zaman zaman negatif parkurlar da içerecek bu yolculuk.

Ve o parkurların koordinatlarını tahmin etmek güç.

Ancak yaşanabilecek her ara negatif akımın geçici kalacağı ve önümüzdeki özellikle de 12-15 aylık dönemde gerek bu iki öncü endeksin gerek ise borsa endekslerinin 2-3 yukarı 1 aşağı bir ritim dâhilinde yükseleceği görüşündeyim.

Sonuç ne olur, derseniz 2023 bütününde küresel borsa endekslerinde yüzde 50-70 / platin liderliğinde değerli metallerde yüzde 30 kadar bir değer bir artışı ile karşılaşmamızı mümkün & muhtemel buluyorum.

Bazı yılların değeri başlarken değil tamamlandıktan sonra anlaşılır.

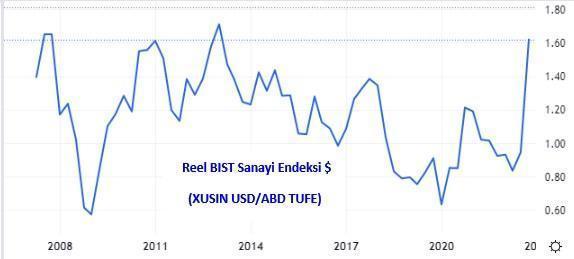

Ancak bu BIST’e ne kadar yansır derseniz güçlü kuşkularım var.

2022 yılına benzer bir performansın 2023 yılında yinelemesi bence güç.

Daha ölçülü de kalsa yükselebilir mi seneye BIST derseniz;

Evet, bu pekâlâ mümkün ama tek senaryo değil.

Kısa vade adına halen mevduat okyanusundan her hafta 80-100 bin yatırımcının katılımı borsa adına güçlü pozitif bir itici güç olsa da şirket fiyatlarında kayda değer bir ıskonto kalmayışı 295 $ (hesaplanışı : 5504 / 18,67) seviyesine ulaşan Borsa İstanbul’un en önemli dezavantajı.

Bu elbette BIST yükselemez demek değil.

2023 ilk çeyrek içinde 235 $ - 325 $ bandı içinde her iki yönde de hareket olasılığı var.

Doğrusu iddialı bir öngörüm / senaryom yok.

Eğer ilk çeyrekte 235-250 $ bandına bir geri çekilme yaşanırsa bunun ikinci çeyrek öncesinde önemli bir alım fırsatı oluşturacağı görüşündeyim.

Cari fiyatlardan ise Borsa İstanbul’da riskleri fırsatlardan daha baskın buluyorum.

Bir sonraki Pusula’da buluşmak dileği ile…

Paylaş