- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Şevin Ekinci

Zorunlu karşılıklara ödenecek faiz beklentinin altında

Paylaş

Merkez Bankaları normalleşme yolunda adımlar atıyor...

TCMB 2011 yılından beri global ortamda bol likiditenin yaratabileceği finansal piyasalardaki kırılganlığın önüne geçmek için, faiz politikasının yanında bir dizi yeni para politikası aracı kullanıyor. Bu yeni para politikası, finans literatüründe makro-ihtiyati (macro-prudential), geleneksel olmayan ya da ortodoks olmayan para politikaları gibi isimler aldı. Şimdi bu politikaların yavaş yavaş sonuna geliniyor, Merkez Bankaları normalleşme yolunda adımlar atıyor.

TCMB 2011 yılından beri global ortamda bol likiditenin yaratabileceği finansal piyasalardaki kırılganlığın önüne geçmek için, faiz politikasının yanında bir dizi yeni para politikası aracı kullanıyor. Bu yeni para politikası, finans literatüründe makro-ihtiyati (macro-prudential), geleneksel olmayan ya da ortodoks olmayan para politikaları gibi isimler aldı. Şimdi bu politikaların yavaş yavaş sonuna geliniyor, Merkez Bankaları normalleşme yolunda adımlar atıyor.

Şevin Ekinci

Ekinci Economics Consulting

TCMB’nin ortodoks olmayan para politikası seçimi, enflasyonu baskı altına almakla beraber, aslında bankacılık sistemine karşı sistemik bir istikrar endişesini içinde barındırıyordu. 2010 yılının Aralık ayında Erdem Başçı, o dönemde enflasyonu baskılamak için faizleri artırmanın Merkez Bankası’nın finansal istikrarı da koruma sorumluluğuyla ters düşeceğini belirtmişti. Global piyasalarda, gelişmiş ekonomilerden akan bol likiditeyle beraber, finansal istikrar konusu Merkez Bankası’nın en büyük endişesi haline gelmişti.

Piyasalar ilk başlarda Merkez Bankası’nın para politikasındaki bu yeni yönlendirmeden memnun kalmamıştı. Zorunlu karşılıklara getirilen artışlar 2011 yılında en çok yabancı bankaları etkilemişti. Bankalar ilk başta repo işlemleriyle likiditeyi artırarak kredi büyüme oranlarının düşmemesi için çaba sarf ettiler ama en nihayetinde kredi artış hızları yavaşladı.

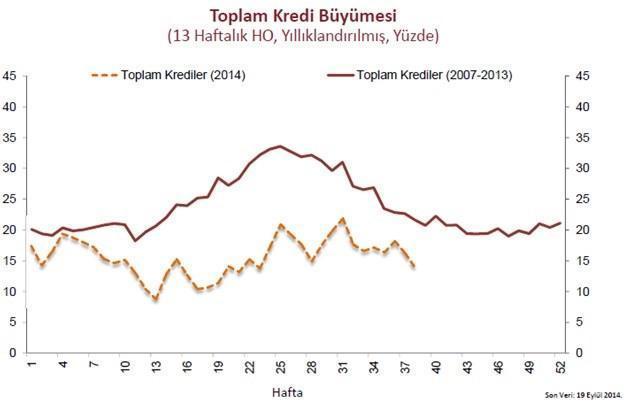

Makro ihtiyati tedbirler bankaların bilançolarının yükümlülüklerini hedef alıyordu ancak kredilerde görülebilecek yavaşlamanın etkisi uzun vadede anlaşılacaktı (aşağıdaki grafik 1-kaynak: TCMB). Nitekim günümüze baktığımızda toplam bankacılık sektörü kredi artış hızı 2011 Eylül ayındaki yüzde 35 seviyesinden bu yıl Eylül ayında yüzde 16 seviyesine düştü.

Grafiği büyütmek için grafiğin üzerini tıklayın...

Zorunlu karşılıklar nedir?

Zorunlu karşılıklar, mevduat kabul eden bankaların bu mevduatların tutarı karşılığında Merkez Bankası’nda tutmak zorunda kaldığı oranı ifade eder. Merkez Bankası bu oranı bir parasal daralma ve ya genişleme para politikası aracı olarak kullanıyor.

2011 yılının başından aynı yılın Ekim ayına kadar bir sıkılaştırma hareketi olarak kabul edebileceğimiz bir dizi aksiyon alındı ve Merkez Bankası Türk lirası mevduatlar için zorunlu karşılık oranları yüzde 8 seviyesinden yüzde 16’ya kadar yükseltti (aşağıdaki grafik 2-kaynak: TCMB). Şu anda bankaların Merkez Bankası nezdinde tuttukları Türk lirası mevduatların zorunlu karşılık oranları yüzde 11.5 seviyesinde ve bugün Merkez Bankası bir nevi gevşetme kabul edebileceğimiz bir hareketle bu zorunlu karşılıklara faiz ödeyeceğini açıkladı.

Grafiği büyütmek için grafiğin üzerini tıklayın...

Ancak bu bizim beklediğimiz seviyede olmadı. Bugün sabah saatlerinde Merkez Bankası’ndan gelen araştırma notundan sonra TCMB nezdinde tutulan zorunlu karşılıklara ödenen telafi faizinin Merkez Bankası ortalama fonlama maliyeti civarında olacağı beklentime karşılık, TCMB 2014 yılı Kasım ve Aralık aylarında Türk lirası cinsinden zorunlu karşılıklara ödenecek faiz ödemesini, banka ağırlıklı ortalama fonlama maliyetinin 700 baz puan altında olacağını açıkladı. Hâlihazırda Merkez Bankası’nın ağırlıklı ortalama fonlama maliyeti yüzde 8.30 seviyelerinde. Bu demektir ki bankaların TCMB nezdinde tuttukları karşılıklar için sadece yüzde 1.3 gibi bir faiz ödenecek. Her ne kadar bunu dağ fare doğurdu diye yorumlayabilsem de bu, yine de önümüzdeki dönemde bankalar için bir kaynak teşkil edecek.

Alınan bu kararın akabinde Merkez Bankası’ndan bu haftaki para politikası kurulu toplantısında gecelik borçlanma-borç verme faizlerinde, haftalık repo ihale faizlerinde herhangi bir değişikliğe gitmesini beklemiyorum. Bugün zorunlu karşılıklara ödenen faiz kararı her ne kadar göstermelik bir karar olduğunu düşünsem de kredileri her hâlükârda artırabilecek ve bankaların maliyetini az da olsa düşürecek bir karardır.

Paylaş