- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Kod Adı MT

Paylaş

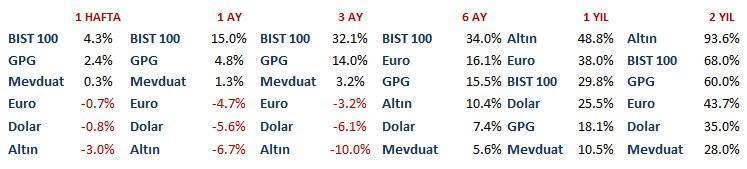

Yeni yıl borsa endekslerinde güçlü pozitif, para piyasalarında ise ülke bazında farklılık gösteren karışık bir açılışa sahne oldu. ABD 10Y tahvil faizinin yüzde 0,91’den 1,12’ye sıçrama kaydettiği bu perdede en ağır hasarı altın-gümüş ikilisi aldı.

Geçen haftaya damgasını vuran ve önümüzdeki haftalarda da yansımalarını görebileceğimiz üç başlık var.

İlki, ABD’de Trump’ın neden olduğu kaos. İkincisi, demokratların Georgia zaferi. Üçüncüsü ise gerek ABD gerek AB’de güçlü gerçekleşmelere sahne olan İmalat PMI verileri.

Georgia seçimi ve güçlü PMI gerçekleşmeleri ABD tahvil faizlerini hızla yukarı itince ABD doları Aralık ayında sert kayıp yaşadığı ülkelerde yukarı sıçradı.

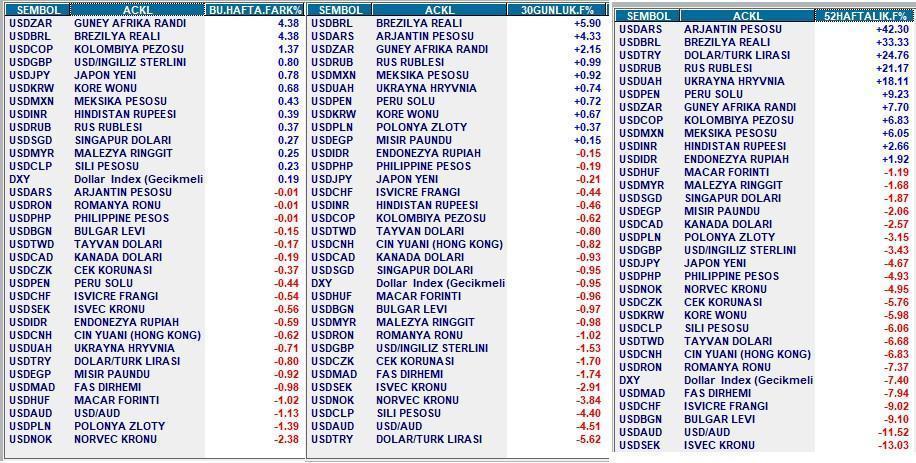

TRY bu perdede gücünü korurken, yani benzerimiz ülkelerde dolar yükselirken bizde daha az yükselip aşağı esnemelerinde Türkiye’de daha fazla düşerken, Brezilya Reali ve Afrika Randı güçlü negatif ayrışma kaydetti.

Pusula’ya döviz cephesi ile girelim; yukarıda görüldüğü üzere orta sütun son 30 gün TRY’nin yüzde 5 kadar pozitif ayrıştığını açıkça ortaya koyuyor.

Kısa vadede ilave ayrışma alanı için yararlı olabilecek sağ sütun, yani son 12 ayın değişim oranlarında ise yüzde 10’luk TRY aleyhine bir enflasyon düzletmesi yapmak gerekir.

Şöyle ki; bize benzer sayılan ülkelerin ortalama yıllık enflasyon oranı ile Türkiye’nin enflasyonu arasında yüzde 10’luk bir fark var. Bu nedenle sağ sütunda USDTRY değişimini yüzde 24 yerine yüzde 14 olarak görmek daha gerçekçi.

Bu şekilde bakıldığında Türk Lirası gelişenler içinde artık son bir yılın değişim oranında orta sıralarda yer alıyor ve ben kısa vade adına (2-3 ay) ilave ayrışma alanının yüzde 4-5 ile kısıtlı olduğunu düşünüyorum.

Türk Lirası bu prime de imza atarsa, ki bence ilk yarıyıl içinde bunun gerçekleşmesi olası, küresel fonların tercih sıralamasında basamak kaybedebilir ve her seçim bir vazgeçiştir kuralından hareket ile Rus Rublesi Brezilya Reali gibi para birimleri daha tercih edilir hale gelebilir.

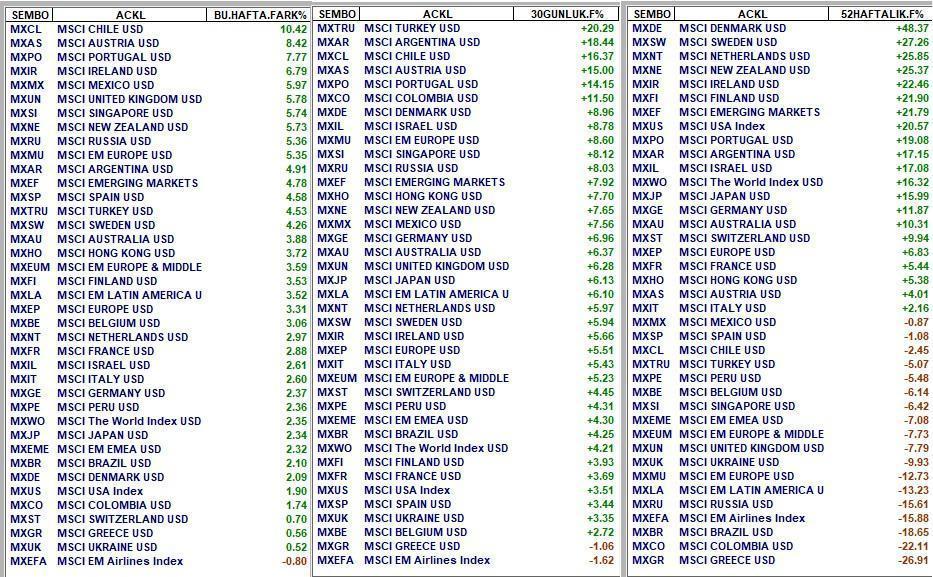

KÜRESEL BORSALAR

Borsalar ile devam edelim; geçen haftanın en çarpıcı yanı ABD’de yaşanan sıra dışı olaylara piyasaların gösterdiği dayanıklılıktı.

Ben bu durumu bir ay kadar sonra fiyatların cari değerlerin daha da üzerinde olabileceği yönünde öncü bir sinyal olarak okuyorum.

Ancak yakın vadede, ki kastım 12-20 Ocak parkuru, limitli aşağı ve limitli yukarı yönde senaryoların şansını eşit buluyorum.

Bardağın dolu tarafında ise baş harfleri ile Pusula’nın bu haftaki başlığında yer alan mali teşvik beklentisi var.

Demokratlar Georgia’yı da kazanarak Kongre’nin iki kanadında karar alabilecek çoğunluğa ulaştılar.

Olabilecek en kısa süre içinde yeni ABD yönetimi güçlü bir yardım paketine imza atarak Covid 19’un ekonomide neden olduğu ve olabileceği hasarları yumuşatmak isteyecektir.

Ya Demokratlar vergileri arttırırsa, kaygısı duyanlar var. Ben bu tür adımların ekonominin kötüden iyiye geçiş yılı olmaya aday 2021 senesinin konusu olmasını beklemiyorum.

Ufuktaki iyi haber olarak görebileceğimiz mali teşvik paketi gerçekleşene kadar olan süreç ile gerçekleştikten sonrasına ayrı ayrı bakmamız gerekebilir.

Hele ki gerçekleşmeden önce borsa endeksleri cari fiyatların kabaca yüzde 7 kadar üzerine çıkacak olursa, gerçekleşmesini takiben bir beklenti bitti satışı ve iki aydır süren güçlü rallide ilk hissedilir ara satış dalgası ile karşılaşmamız şaşırtıcı olmaz.

Bu durumda MT gerçekleşene kadar borsalar düşmez, hatta gerçekleşene kadar yükselebilir diyebilir miyiz? Ben diyemem.

Bunun en önemli nedeni başkanlık koltuğunda son günlerini geçirecek Trump.

Her ne kadar borsalar 6 Ocak olaylarında güçlü bir dirayet ortaya koymuş ve üzerine yüzde 3-4 getiriye imza atmışsa da 17 Ocak Pazar günü veya Biden’ın göreve başlayacağı 20 Ocak Çarşamba günü, Amerika yeni olaylara sahne olma riski taşıyor.

Hafta içinde bu cepheye yönelik haber akışını ve Trump’ın azline yönelik adımlar atılıp atılmayacağını izlemekte yarar var.

Azledilmesi protestoların şiddetini arttıracağı için ben Demokratların bu yönde bir adımdan kaçınacağı ve şafak sayan asker misali 20 Ocak’ı bekleyecekleri görüşündeyim.

Biden kazasız belasız görevi devralana kadar olan süreçte (önümüzdeki sekiz işlem günü) Trump faktörünün borsa endekslerinde yukarı yönlü hareketleri frenleyeceğini, aşağı yönlü hareketlerde ise katalist olacağını düşünüyorum.

Ancak sakın ola “Anladım, 20 Ocak tarihine kadar borsalar aşağı sonra yukarı olacak.” diye de düşünmeyin.

Çünkü mali teşvik beklentisi de yükselişleri destekleyici aşağı yönlü hareketleri frenleyici etkisi ile masada çok etkili bir panzehir olacak.

Sonuç derseniz yakın vade yani önümüzdeki sekiz işlem günü, limitli iki yönde de hareketlere sahne olmaya aday ve önceden ne olacağını tahmin etmek zor.

BORSA ISTANBUL

Kasım başından bugüne kesintisiz 10 hafta değer artışına imza atan Borsa İstanbul $ bazında son 32 ayın en yüksek değeri olan 210 $’a ulaştı.

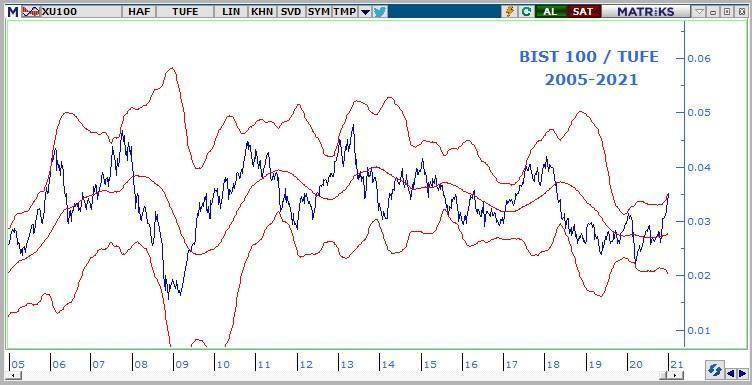

Türk Lirası cinsiden bakar ve bunu yaparken enflasyon faktörünü elemine etmek için BIST/TUFE verisi olarak borsa endeksinde reel duruma (aşağıda mavi çizgi) bakalım dersek, geldiğimiz seviye geride kalan 16 yıl boyunca hudut analizlerinde başarılı olan geniş bollinger bandı üst zarfına çok yakın.

Bu görünüm BIST hızla aşağı gelir demiyor. Peki, ne diyor?

1- BIST’in kısa vadede geride kalan iki ayı çağrıştıran bir hızla yükselmesi zor

2- Orta-uzun vadeli yatırımlar adına endeksin geneli uygundur görüşü fazla iyimser

3- BIST yakın vadede ılımlı bir hızla yükselse de bunun bir süre sonra yerini yatay seyre veya aşağı yönlü bir salınıma bırakması daha olası

4- Pekâlâ kısa vadede hissedilir bir çekilme de mümkün.

Gerçekçi bulduğum bu yaklaşımı bollinger bantlarının yorumlanışı hakkında bir bilgi ile tamamlamak isterim.

1- Bantlar fiyatın momentumuna göre yön bulur, adres değiştirirler. Bir bakıma fiyatın etrafında dans ederler. BIST düşmemeyi başarır ve 4-5 hafta cari bölgede kalırsa bant yukarı açılır ve endeks yukarı yönde alan kazanır.

2- Bollinger bantları bize bölgesel görüşler verir. Trend analizleri gibi X düzey direnç Y düzey destek demez. Bende bu yöntemi çok yoğun biçimde kullandığım için sizlerle seviyelere yönelik görüşlerimi hep bant aralığı biçiminde paylaşırım.

3- Tüm teknik analiz enstrümanları gibi bantlarda yanılma & yanıltma riski içerir. Mutlak şifre çözücü olarak görülemez.

Sonuç derseniz; BIST’de kısa vadede geride kalan iki ayı çağrıştıran bir coşkunun yinelenmesinin güç olduğunu; ancak 1450 puan (190 $) ile limitli geri çekilmelerin alış fırsatı olarak değerlendirilebileceğini ve kalıcı kayıplar yaşanmasının güç göründüğünü düşünüyorum.

Türkiye ekonomisi üç senedir yeterli büyümeyi kaydedemiyor ve 2021 küresel trend ile uyumlu biçimde ülkenin büyümeye dönüşüne sahne olma potansiyeli taşıyor.

Bu nedenle kısa vadeli risk-beklenti analizleri ile orta-uzun vadeyi birbirinden ayırmak gerekir.

BIST 12-24 ay gibi vadelerde halen yükseliş alanına sahip.

Kısa vade ile devam edelim ve iyimser pencereden bakalım dersek ABD cephesinde olası yeni olayların en erken 17 Ocak Pazar gününün konusu olabileceği gerçeği pekâlâ borsa endekslerinin haftanın ilk yarısında değer kazanmasına neden olabilir.

Bu senaryo gerçekleşir ve BIST hafta içinde 1600 semalarına yaklaşacak olursa küresel fonların bu durumu BIST’de ağırlık azaltmak için elverişli görebileceği düşüncesindeyim.

ULAŞTIRMA ENDEKSİ

Sektör bazında bir gözlem ile devam edelim. Covid 19 krizinin dünya genelinde en ağır hasar verdiği cephe şüphesiz ulaştırma endeksi oldu.

Yazının başında yer alan tabloda borsa endekslerinin aylık ve 12 aylık değişim oranlarında görebileceğiniz üzere sektör en kötü performansa imza atanların içinde.

Bunun yadırganacak bir tarafı da yok. Mali performanstaki hasar fiyatlara yansıdı.

Ancak geriye değil ileriye doğru bakınca ben önümüzdeki 12-36 aylık vadede mali performansı (şirket karlılıkları) en belirgin ölçüde artış kaydedecek sektörün de ulaştırma olacağı görüşündeyim.

Artık Covid geçse de hayat online olacak, yeni bir düzen kuruldu ve bunun içinde ulaşımın payı kalıcı biçimde azaldı görüşlerine katılmıyor, 6-12 aylık bir vadeyi göze alabilenler adına sektör hisselerinin varlıklar içinde yer bulmayı hak eder hale geldiğini düşünüyorum.

STRATEJİ

Varlık yönetiminde enstrümanların ağırlığını belirler & değiştirirken öncelikle iki soruya yanıt aramak gerekir

1- Getiri potansiyeli & potansiyel riski

2- Değer kazancının olasılığı & değer kaybının olasılığı

İşte ben kısa vade adına bu iki sorunun cevabının artık geride kalan dönem ölçüsünde teşvik edici olmadığını, bu nedenle portföyü bir futbol takımı gibi düşünürsek 3-4-3 tadında atak oyun planları yerine 5-4-1 gibi defansif değilse de 4-4-2 gibi dengeli oyun planlarına dönüşün daha rasyonel olacağı görüşündeyim.

Son iki ay yüzde 14 değer artışı kaydeden GPG’de borsaların ağırlığını yüzde 30’dan yüzde 23’e indirmiş olmam tamamen bu bakış açımdan ve doğabilecek fırsatlar için şarjörü (alım limiti) dolu tutma tercihimden kaynaklanıyor.

GPG sekiz ayrı ülkede sürdürdüğü yatırımları ile küresel bir fon olarak yoluna devam ediyor. http://pusulaninotesi.com/gpgyatirimfonu/

Bir sonraki Pusula’da buluşmak dileği ile…

Paylaş