- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Gizmen Nalbantlı

Değer yatırımına göre portföy oluşturma

Paylaş

Şirketlerin rasyoları aslında bize büyüme, pazardaki konum gibi birçok önemli bilgiyi gösteriyor. Bu bilgiler eşliğinde seçilen şirketler çoğu zaman düzenli olarak büyüyor ve dolayısı ile değerini artırıyor.

Peki bize hangi rasyolara bakarak buna ulaşabiliriz ?

- Borç- aktifler Oranı, toplam borçların toplam aktiflere bölünmesi sonucu bulunur ve toplam aktiflerin ne kadarlık kısmının yabancı kaynaklardan fonlandığını gösterir. Bu oran bize şirketin riskini gösterir. Portföyde %85’in altındaki hisseleri değerlendireceğiz.

- Net kar büyümesi %20, esas faaliyet karı büyümesi %15, net satış büyümesi ise %10’un üzerinde olan şirketleri tercih edeceğiz.

- Düzenli olarak büyüyen şirketlerin gelecekte elde edebileceği net karları istatistiksel yöntemlerle hesaplayabiliriz. Büyüyen şirketlerin temettü oranlarında olacak artış daha iyi performans göstermelerine neden olur.

- Net satış büyümesi şirketlerin gelecekteki pazar payı dağılımı hakkında tahmini öngörüler yapabilmemizi sağlar. Satışlarını düzenli olarak artıran şirketler pazarda söz sahibi olabilir. Esas faaliyet büyümesi ise şirketlerin kar değerleri hakkında bir bilgi vermekten çok rekabet gücünü gösterir ve sektördeki diğer şirketlerle kıyas yapabilme imkanı tanır.

- Özsermaye karlılığı, Net kar/Özsermaye formülü ile bulunur. Bu oran şirketin ekonomik durumu ve uzun dönem rekabet avantajı hakkında önemli indikatörlerdendir.İncelemeler sonunda oranın %20’den büyük olması, şirketin yatırım yapılabilir potansiyelli olduğunu gösterir.

- F/K ve Firma Değer/FAVÖK oranları 15’in altında olmalı. Böylece iyi bir büyüme gösteren ancak ucuz kalan hisselere yatırım yapmış olacağız.

- Son kriterimiz ise kar payı ödeme oranının %0’dan büyük olması. Hisse başı kar düzenli bir şekilde artmışsa, uzun dönem yükselen trend içindeyse, firmanın uzun dönem rekabet avantajının yüksek , risk seviyesinin düşük olduğunu gösterir.

- Portföy BİST 100 içindeki sanayi şirketlerinden oluşacak. Kriterlere uyan hisselere eşit ağırlıkla yatırım yapılacak.

2014,2015 ve 2016 portföyde olan hisseler;

Yukarıda görüldüğü üzere, model az hisse seçmiş. Ancak getirilere baktığımızda, seçilen hisselerin bu kriterleri sağladıktan sonra çok iyi performans gösterinin görüyoruz. Örneğin; Ege Endüstri 2014 yılında iki dönem hariç portföyde yer almış. Getirisi ise 2014 yılı başından bu yana % 440.

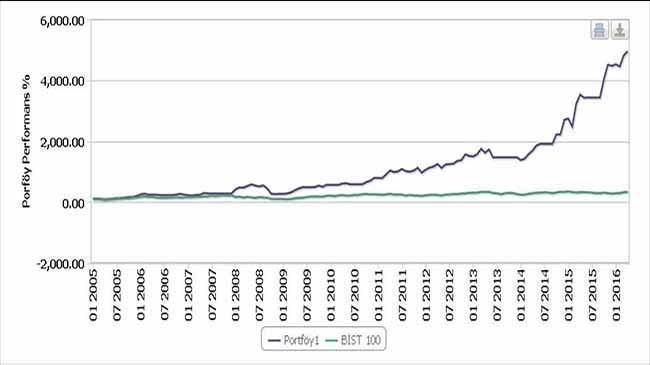

Portföyün getirisini BİST100 ile karşılaştırıldığımızda oldukça iyi performans görüyoruz.

Portföyün betası 0.42 ile oldukça düşük. Bu bize portföyün sistematik riskinin (çeşitlendirme ile yok edilemeyen risk) düşük olduğunu gösterir. Ortalama artık getirisi (Portföyün artık getirisi, dönemin ortalama portföy getirisinden risksiz faiz oranının çıkarılması ile bulunur) ise yüzde 2.43. Sharpe oranı ise 0.85. (Sharpe Oranı, (Portföyün Getirisi - Risksiz Portföyün Getirisi )/ Standart Sapma şeklinde bulunur. Bu oranın yüksek olması portföy performansının riske dayalı getiri esasına göre başarılı olduğunu, düşük olması ise başarısız bir performansa sahip olduğunu gösterir.)2005 yılından itibaren böyle bir yatırım yapılsaydı, endekse göre yüzde 1364 getiri elde edilebilirdi. Böyle bir portföye 100 bin liralık yatırımın sonucu 4.949 milyon TL olarak karşımıza çıkıyor.

Bu tarz şirketler sadece portföy oluşturmak için değil, uzun vadeli yatırım içinde değerlendirilebilir.

Paylaş