- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Erol Gürcan

“Süper Perşembe” sonrası borsa, dolar ve altında ne beklemeli?

Paylaş

Piyasalar açısından ağırlıklı olarak ekonomik, siyasi – jeopolitik haber akışlarının baş döndürücü bir yoğunlukta olduğu dönemden geçiyoruz.

Risk ve belirsizlik tarafında gözlenen artışa karşın küresel hisse senedi piyasalarının önemli bir bölümü tarihi zirvelerine yakın seviyelerde olduğundan yeni bir yatırım kararı verilmesini oldukça güçleştirmekte. Bu nedenle, bu haftaki yazıda, sıcak gündem başlıklarına kısaca değinerek “Borsa, dolar ve altın gibi temel yatırım enstrümanlarında önümüzdeki günlerde ne beklemeli?” sorusuna yanıt vermeye çalışacağız.

Ekonomi basınında bu hafta sıklıkla kullanılan ifadelerden biri “Süper Perşembe” oldu. Avrupa Merkez Bankası’nın (ECB) faiz kararı ve ECB Başkanı Draghi’nin basın toplantısı, Trump – Rusya ilişkilerine yönelik soruşturma yürütürken görevden alınan FBI eski Başkanı Comey’nin yazılı savunmasının ardından Senato karşısında yapacağı sözlü savunma ve soru – cevap ve İngiltere’deki erken genel seçim bu Perşembe’yi “Süper” yapan temel gelişmeler olarak sıralanabilir.

ECB beklenildiği gibi faizlerde herhangi bir değişikliğe gitmezken; varlık alım programının yılsonuna kadar devam edeceği ve gerekli görülürse uzatılabileceğinin işaret edilmesi ile enflasyon tahminlerinde yapılan aşağı yönlü revize Euro’nun değeri üzerinde bir miktar aşağı yönlü baskı kurdu denebilir.

Propaganda döneminden bu yana yaptığı açıklamalar ve attığı adımlar ile sürekli gündemin üst sıralarında yer alan Trump’ın Rusya ile ilişkilerine yönelik başlatılan soruşturma ve bu kapsamdaki gelişmeler son dönemde Trump’ın başkanlıktan azledilebileceğine dair yüksek sesli yorumlar yapılmaya başlamasına neden olmuştu. Bu nedenle, Trump tarafından görevden alınan FBI eski başkanının Senato’da yapacağı savunma son derece büyük bir öneme sahipti. Çarşamba akşamı paylaşılan yazılı savunmanın ardından Perşembe günü canlı yayınlanan sözlü savunma sırasında da gelen açıklamalar piyasaları tedirgin edici boyutta bir sonuca yol açmadı.

Önceki yıl İngiltere’de yapılan referandumdan Avrupa Birliği’nden ayrılmaya yönelik karar (Brexit) çıkması sonrasında Başbakan Cameron’un istifasıyla göreve gelen May, Brexit ile ilgili 2 yıl sürecek olan resmi süreci 2019’da başlatmış ve erken seçime gidilmesi kararı almıştı. Perşembe günü yapılan seçimlerden çoğunluğu elinde bulunduran Başbakan May’in bu avantajını yitirdiği ve herhangi bir grubun çoğunluk sağlayamadığı görülüyor. İlk sonuçların ardından Cuma günü gelen haber akışları May’in istifa etmeyeceği ve koalisyon kurulacağı sonucunu işaret etse de Brexit sürecinin yeni tabloda nasıl seyredeceğine dair belirsizlikler Avrupa’nın yeni bir siyasi açmaza sürüklenme riskini beraberinde getirebileceğinden bu taraftaki gelişmeleri izlenmeye devam edilecek. İlk fiyatlamalar açısından, seçim sonuçlarının en negatif etkisinin sterlin üzerinde görülürken, genel olarak küresel fiyatlamalar üzerinde şimdilik çok sert bir etki bırakmadı.

Özetle, Perşembe’yi “süper”leştiren gelişmelerin İngiltere’deki belirsizlik haricinde küresel piyasalar açısından olumlu olarak atlatıldığını söylemek mümkün. Küresel piyasalardaki stresin tırmanmamasındaki en büyük etki, kuşkusuz, FBI-Trump süresinde şimdilik piyasaları aşırı rahatsız edecek bir sonuç çıkmamış olması.

Peki, şimdi tüm stres sona erdi mi derseniz; her ne kadar ilk fiyatlamalar açısından genel olarak olumlu bir seyir gözlense ve küresel endekslerin yeni zirvelere doğru yelken açması beklenebilecek olsa da stresli – kararsız seyrin genel olarak sürmesi beklenebilir. Gelecek haftaki kritik Fed toplantısı ile TCMB faiz kararı ekonomi takviminde bu kararsızlığı tetikleyecek gelişmeler olsa da asıl sıkıntı unsuru, henüz, genele yayılmayan küresel lokal riskler.

Son dönemde birçok ülkeden gelen negatif haber akışı dikkat çekmeye başladı. Daha sıcak olması nedeniyle ilk akla gelen başlıklar Katar Krizi, İran’daki saldırılar ve ardından İran – Suudi Arabistan ilişkilerinde gerginliğin tırmanması, Kuzey Kore’nin füze denemelerine devam etmesi, ABD’nin Suriye rejimini yeniden vurması olarak sıralanabilir. Hafızamızı çok az zorladığımızda, kredi notu düşürülen Çin ve Hong Kong, siyasi gerginliklerin devam ettiği Brezilya, Güney Afrika, Venezuela, erken seçim olasılığı konuşulmaya başlanan İtalya ve endekslerinde sert düşüşler görülen Rusya, küresel ölçüde lokalden başlayan bir stres birikimi olduğunun habercisi olduğunu söylemek mümkün. Eğer biriken bu stresi tetikleyecek bir gelişme yaşanacak olursa şu ana kadar lokal kalan bu sorunların küresel piyasaları etkisi altına aldığını görebiliriz.

Katar konusuyla ilgili olarak Türkiye için küçük bir parantez açmak da fayda var. Trump’ın, yaklaşık 350 milyar dolarlık ticari anlaşmaların imzalandığı Suudi Arabistan ziyaretinden çok kısa bir süre sonra; Suudi Arabistan’ın başını çektiği Körfez ülkeleri, teröre finansman sağladığı iddiasıyla Katar’la tüm ilişkilerini kesti. Türkiye’nin hem Suudi Arabistan’ın başını çektiği körfez ülkelerinin önemli bir bölümüyle hem de Katar’la siyasi – ticari ilişkiler anlamında önemli bağlantıları bulunmakta. Bu anlamda Türkiye’nin aleni bir şekilde taraf tercihinde bulunması durumunda diğer tarafla olan ekonomik – siyasi ilişkilerinde bozulmalara neden olabilir. Suudi Arabistan cephesinin Batı tarafından desteklendiği ve yakın dönemde Katar’la olan ekonomik ilişkiler göz önüne alındığında yapılacak her tercihin önemli götürüleri (uzmanlığımız dışında olan uluslararası ilişkiler ve siyaset cephesinden bağımsız olarak en azından piyasalardaki yatırımcı algısında) olabileceğini göz önünde bulundurmak gerekli.

BİST-100’de Ne Beklemeli?

Borsa İstanbul aralık ayında başlattığı yükseliş trendini korumaya devam ediyor. 2 Aralık 2016’da hareketin başladığı dip seviye olarak kabul edilebilecek 71.792 seviyesinden, 5 Haziran 2017’de görülen ve aynı zamanda tarihi zirve seviye olan 99.278 puana kadar gözlenen yükseliş yaklaşık % 38.3 seviyesinde. 6 – 7 aylık dönemde gözlenen bu prime karşın BİST-100 endeksinin hâlen diğer gelişmekte olan ülke piyasalarına kıyasla yaklaşık % 20 iskontolu olduğunu söylemek mümkün. Dünyada birçok endeksin cari piyasa çarpanları tarihsel ortalamalarının üzerinde değerler alırken, BIST henüz kendi ortalamalarını dahi yakalayamamış durumda. Bu durum uzun vadede BIST’in emsallerinden pozitif ayrışmasını sağlayabilecek bir etken. Bununla birlikte, yukarıda detaylıca ele aldığımız lokal bazlı olarak küreselde biriken stresin genele yayılmasını tetikleyecek bir gelişme yaşanacak olursa; orta-uzun vadede potansiyel devam etse de, olası küresel bir düzeltme dalgasından 100 bin sınırına dayanan BIST de nasibini alabilir.

Endeksin 23 Mayıs’tan bu yana ağırlıklı olarak 96.900 – 99.300 aralığındaki yaklaşık 2400 puanlık bant aralığında dalgalandığı görülmekte. Bu kanalın kırılması durumunda, kırılma yönünde yaklaşık kanal boyu kadar bir hareket görülmesi beklenebilir. BIST-100’de devam eden yükseliş trendi, mevcut kanal hareketi ile yatay destek-dirençler dikkate alındığında; olası geri çekilmelerde sırasıyla 96.900 – 97.500 destek bölgesi, 95.500 ve 94.500 destekleri; olası yukarı yönlü hareketlerde ise kabaca tarihi zirveye karşılık gelen 99.300 direnci ile 100.000 psikolojik direnci ve kanal hareketinin hedefi konumundaki 101.700 kritik seviyeler olarak takip edilebilir. Endeksteki momentumu göz önünde bulundurduğumuzda aşağı yönlü sert bir düzeltmeden bahsetmek için erken olsa da endeksin 6 haneli rakamlara yükselmesini sağlayacak olan ve uzun süredir psikolojik direnç konumundaki 100.000 seviyesine olan yakınlık dikkate alındığında; zirvelerden gelecek düzeltmenin sert olabileceğini göz önünde bulundurarak BIST’teki bu potansiyeli takip ederken, mutlaka kendilerini takip eden bir stop loss stratejisi oluşturmaları gerektiğini düşünüyoruz.

Dolarda Ne Beklemeli?

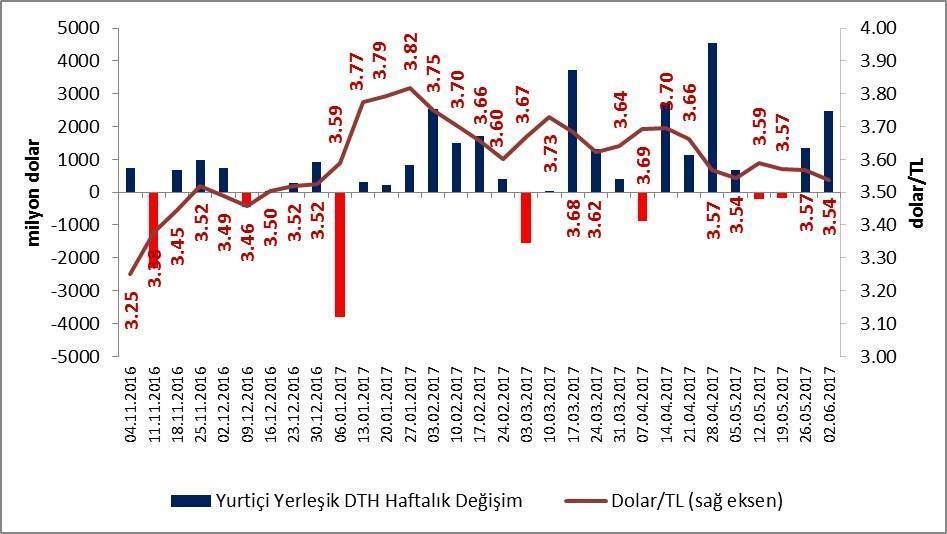

Yukarıda günlük bazlı dolar/TL grafiği verilmiştir. Grafik üzerindeki siyah çizgiler Eylül 2016’daki diplerden (2.92 – 2.93 TL civarı), Ocak ayında görülen tarihi zirveye (3.94) çizilen Fibonacci düzelme seviyelerini göstermektedir. Fibonacci’ye göre % 38.2 seviyesine karşılık gelen 3.55 TL oldukça önemli bir seviye. Sene başından beri kurun bu seviyeye yaklaştığı veya altına geçtiği dönemlerde yurtiçi dolar talebinin arttığı görülüyor. Son günlerde kurun ağırlıklı olarak 3.50 – 3.55 aralığındaki 5 kuruşluk bantta dalgalandığı görülüyor. Ayrıca, fiyat kısmında haziran ayında gözlenen dibin nisan ayında gözlenen dipten daha aşağıda olmasına karşın; aşırı alım – satım göstergesi olan RSI’daki diplerin daha yukarı olması pozitif aykırılığa, yani teknik olarak yukarı yönlü olası harekete işaret ediyor. Katar krizi ve Almanya ile ilişkilerdeki gerginlik başta olmak üzere mevcut siyasi – jeopolitik riskler nedeniyle kurda kısa vadede yukarı yönlü risklerin aşağı yönlü risklere göre daha ağır bastığını değerlendiriyoruz. Ayrıca, gelecek hafta, Fed’in faiz artırımına gitmesine neredeyse kesin gözüyle bakılan toplantısı (13 – 14 Haziran) olması da kurdaki aşağı yönlü hareketleri sınırlandıran etkenlerden biri olarak görülebilir. Bu toplantıda, faiz artırımının yanı sıra son Fed toplantısından bu yana Fed yöneticilerinden gelen açıklamalarla birlikte gündemin üst sıralarına taşınan olası bilanço küçültme takvimine yönelik açıklamaların gelebilecek olması da bu toplantının önemini artırmakta. 14 Haziran’da açıklanacak kararın ardından Fed Başkanı Yellen’ın her çeyrek sonunda olduğu gibi basın toplantısı gerçekleştireceğini ve Fed yöneticilerinin güncel ekonomi projeksiyonlarının yayınlanacağını da hatırlatalım. Fed kararı sonrasında, dolar/TL’de gözlenebilecek oynaklığın 15 Haziran’daki TCMB toplantısı ile birlikte sınırlanabileceğini düşünüyoruz. Toparlamak gerekirse, TL’yi destekleyici ekstra gelişmeler olmadıkça 3.50 TL seviyesi aşağısında kalıcı olunmasının hâlen zor olduğunu; olası yükselişlerde 3.63 – 3.64 TL’nin geçilmesi durumunda yukarı yönlü hareketlerin hızlanabileceğini söylemek mümkün.

Altında Ne Beklemeli?

Aralık 2016’dan bu yana ons altın tarafında gözlenen yukarı yönlü eğilim devam ediyor. Son dönemlerde gözlenen yukarı yönlü hareketlerde jeopolitik risklerdeki artışlar kadar doların küresel olarak yaşadığı değer kayıplarının etkisinden de söz etmek mümkün. Ons altında 1270 - 1275 dolar üzerinde kalındığı müddetçe kısa vadeli yükseliş eğiliminin sürmesi ve 1307 direncinin kırılması durumunda hızlı bir şekilde 1325 – 1350 dolar seviyelerine kadar sürebilecek yukarı yönlü yeni bir hareket görülmesi beklenebilir. 1270 - 1275 dolar üzerinde tutunulamaması durumunda ise 1260 ve 1240 dolar seviyeleri kritik destek konumunda olacak. Son dönemde artan jeopolitik risklerin gündemin arka sıralarında kalması ve Fed’in faiz artırımıyla birlikte bilanço küçültme konusunda piyasadaki stresi artırıcı mesaj vermesi gibi doların küresel değerini artırıcı yönde etki edebilecek gelişmeler ons altın üzerinde aşağı yönlü; güvenli liman talebini artırıcı yöndeki her gelişme – haber akışı hisse yukarı yönlü baskı kuracaktır.

Gram altın fiyatları, ons altın ve dolar/TL fiyatlarından direk olarak etkilendiğinden tek başına gram altın üzerinden analiz yapmak çok sağlıklı olmayacaktır. Gram altın fiyatları hesaplanırken; Ons fiyat yaklaşık 31.1’e bölünerek gram fiyata çevrilmekte ve bulunan sonuç da o anki kur (dolar/TL) ile çarpılarak gram altının TL fiyatı hesaplanmaktadır. Bu hesaplama üzerinden oluşturulan tablo aşağıda yer almaktadır. Kur ve ons altın beklentisinin kesişimine göre gram altın fiyat beklentisi oluşturulabilir.

Doların küresel olarak değerlenme eğilimine girmesi ons altın fiyatları üzerinde aşağı yönlü etkide bulunsa da; dolar/TL kuru üzerinde yukarı yönlü etkiye yol açtığından gram/TL altın fiyatlarının; ons/dolar altın fiyatlarına göre genel olarak çok daha az oynaklığa sahip bir seyir izlemesi beklenebilir. Kısa vadede ons altın ve dolar/TL’de test edilmesi muhtemel seviyeler dikkate alındığında gram altının (9 Haziran 2017 15:12 itibariyle 144.4 TL) olası geri çekilmelerde 140 TL'nin altında çok kalıcı olmayacağını ve kısa – orta vadede 150 TL ve üzerine yükselebileceğini değerlendiriyoruz.

Paylaş