- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Erol Gürcan

Piyasa çarpanları ve borsanın rekor yürüyüşü…

Paylaş

Finans piyasalarında, özellikle de hisse senedi yatırımında, hem analistlerin hem de yatırımcıların hemen her gün cevap vermeye çalıştığı temel soruların başında “Ucuz mu pahalı mı?” geliyor. Bu temel soruya cevap verebilmek için geliştirilen ve kullanılan çok sayıda ve farklı zorluk-karmaşıklık seviyesinde yöntem mevcut.

Birçok farklı kaynaktan toplanan veriler ve bunlar doğrultusunda yapılan hesaplamalar aslında bu soruya cevap verebilme ve “Al” ya da “Sat” diyebilme çabasından başka bir şey değil.

Hisse senedi yatırımında; alım – satım kararları ve bu kararların zamanlaması ağırlıklı olarak Temel ve Teknik Analiz’deki kriterlere bağlı kalınarak alınmakta. En basit anlamda; Temel Analiz ekonomi, sektör ve şirket kaynaklı verileri; Teknik Analiz, hisse fiyatları ve hacme dayalı verileri kullanarak hisse fiyatlarının yönünün tahmin edilmesini ve yatırım kararlarına bir baz oluşturulmasını sağlamakta.

Bu yazının konusunu oluşturan “Piyasa Çarpanları” bir nev’i Temel ve Teknik Analiz’in kesişim noktalarından biri olarak da değerlendirilebilir. Zira, bir hissenin “Ucuz, Pahalı ya da Ederinde” olduğu hükmüne varabilmek için en fazla kullanılan yöntem olan “Değerleme” ile bu yazıda inceleyeceğimiz çarpanlardaki değişkenlerden olan “Net Kâr ve Defter Değeri” kavramları Temel Analiz’in alanına girerken; “Fiyat” Teknik Analiz’in en temel değişkeni olarak değerlendirilebilir. Bu durum, “Piyasa Çarpanları”nın yaygın kullanıma sahip olmasının nedenlerinden biri olarak da görülebilir.

“Piyasa Çarpanları” altında çok sayıda kullanılan oran olsa da biz bu yazıda ilk akla gelen “Piyasa Değeri / Defter Değeri” ve “Fiyat / Kazanç” oranları üzerinde duracağız. Bu çarpanları teorik olarak açıkladıktan sonra; bunları kullanarak son dönemde önemli bir yükseliş göstererek tarihi zirvesini tazeleyen BİST-100 Endeksinin “ucuz” mu yoksa “pahalı” mı olduğunu anlamaya çalışacak ve böylelikle piyasa çarpanlarının günlük pratikte nasıl kullanıldıklarını da bir örnek üzerinden gösteremeye çalışacağız.

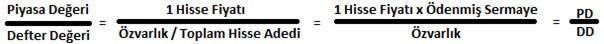

Piyasa Değeri / Defter Değeri Oranı (PD/DD – Price to Book Ratio: P/B Ratio): Şirket hisselerinin, şirket özvarlıklarının kaç katından satıldığını gösterir.

Piyasa Değeri: Bir şirketin piyasa değeri; 1 Hisse Fiyatının, Toplam Hisse Sayısı (Ödenmiş Sermaye) çarpılması ile elde edilir.

Defter Değeri: Şirketin özvarlığını göstermektedir. Özvarlık, şirketin varlıklarından, yükümlülüklerini çıkardığımızda geriye kalan değerdir. Diyelim ki, şirketin tüm varlıklarını kayıtlı değerleri üzerinden satmış ve elde ettiğimiz nakit ile de varsa şirketin tüm yükümlülüklerini yani borçlarını ödemiş olalım. Bu adımdan sonra kalan nakit şirketin özvarlığını göstermektedir.

Bu oranın;

1’den küçük olması; şirket hisselerinin özvarlıklarının altında bir değere satıldığını;

1’e eşit olması; şirket hisselerinin özvarlıklarına eşit bir değerde satıldığını;

1’den büyük olması ise şirket hisselerinin özvarlıklarının üzerinde bir değere satıldığını göstermektedir.

Oranın 1’den büyük ya da küçük olmasına göre hisseye direk olarak “ucuz” ya da “pahalı” demek doğru olmayacaktır. Şirket ya da sektör yapısı, iş döngüsündeki yeri, dönemsel risk/fırsatlar, arızi gelişmeler vs. nedeniyle bu oranın 1 seviyesinin üzerinde ya da altında olduğu görülebilir. Dolayısıyla, yatırım kararı verilmesi açısından tek başına yeterli bir kriter değildir.

Fiyat / Kazanç Oranı (F/K – Price to Earnings Ratio: P/E Ratio): Şirketin kaç yıllık kârına satıldığını gösterir.

Fiyat: Piyasa Değeri gibi düşünülebilir.

Kazanç: Şirketin net kârıdır.

Bu oranın 10 olması; 1 şirket hissesi fiyatının, şirketin 10 yıllık kârına karşılık geldiğini; diğer bir deyişle şirketin 10 yıllık kârına satıldığını göstermektedir. Bazı pratik kullanımlarda, bir varlığın değerinin 10 yıllık kâr/kira bedeline karşılık gelmesi gerektiği kabul edilse de; hisse senetleri açısından genel geçer referans olabilecek bir rakam vermek telaffuz etmek pek mümkün değildir. Bu şekilde referans bir rakama ulaşabilmek açısından en azından şirket ve/veya sektör yapısının incelenmesi gereklidir.

Bu oranın yükselmesi hisse fiyatlarının pahalı, düşmesi ise ucuz seviyelerini işaret etmektedir denebilir. Örneğin, bir şirket belirli bir kâr beklentisi ile belirli bir fiyattan işlem görmekte diyelim. Şirketin kârı beklentilerin üzerinde açıklanması durumunda; F/K oranının paydası olan net kâr rakamı yükselmiş; dolayısıyla da oran gerilemiş olacaktır. Yani, hisse fiyatı ucuz hâle gelmiş olacaktır. Kârın beklenti üzerinde gelmesi ve hisse fiyatının ucuz hâle gelmesi; hisseyi cazip hâle getireceğinden hisseye olan talep artacaktır. Bu da hisse fiyatlarının yükselmesine ve F/K oranının piyasanın değer biçeceği seviyeye kadar gerilemesine, diğer bir ifadeyle yeni denge seviyesine ulaşmasına yol açacaktır.

PİYASA ÇARPANLARI NASIL KULLANILIR? NELERE DİKKAT EDİLMESİ GEREKİR?

Hem PD/DD hem de F/K hesaplanırken pay ve paydada kullanılan değerler uyumlu olmalıdır. Yani, hem pay hem de payda kısmı ya hisse başına rakamlar (1 hissenin fiyatı, hisse başına özvarlık, hisse başına kâr) ya da toplam değerler (piyasa değeri, toplam özkaynak, toplam net kâr) üzerinden olmalıdır.

Piyasa Çarpanları kolay hesaplanması ve birçok internet sitesi, gazete, dergi vb. üzerinden kolaylıkla bulanabilmesi nedeniyle sıklıkla tercih edilir olsa da; bir hissenin “ucuz” ya da “pahalı” olduğuna karar verilmesi için tek başına yeterli olmayan ama gerekli olan göstergelerden biri olarak görülmelidir.

Genellikle, bir hissenin kendi piyasa çarpanlarının tarihsel ortalamalarıyla ya da sektörün piyasa çarpanlarının ortalamalarıyla karşılaştırarak kullanılmaktadır.

Pratikte bir gösterge olarak anlamlı sonuçlar verebilse de; teorik olarak, şirketin geçmiş piyasa çarpanları ile kıyaslama yapmak çok doğru değildir. Zira, geçmiş dönemdeki çarpanlar şirketin o günkü yapısını, özvarlık ve/veya kâr büyüklüğünü ve o dönemdeki eğilimleri yansıtmaktadır. Bundan dolayı da şirket yapısında, faaliyet alanında bir değişiklik ve/veya önemli büyüklükte bir yatırım varsa; geçmiş piyasa çarpanlarının büyük ölçüde anlamsız hâle geleceği göz önünde bulundurulmalıdır.

Sektör içinde ya da benzer şirketler ile bir kıyaslama yapılacaksa, seçilecek şirketlere dikkat edilmeli; ölçek, faaliyet alanı vs. gibi açılardan birbirine son derece yakın şirketler tercih edilmelidir.

Sektör ya da benzer şirket kıyaslaması yapılırken, sektör genelinde bir balon olması durumunda, bir hissenin çarpanlar açısından sektöre göre ucuz olduğu görülse bile o hissenin genel anlamda ucuz olduğu anlamına gelmeyeceği göz ardı edilmemelidir.

Piyasa çarpanları kullanılmasının en zayıf yanlarından biri olarak mevcut fiyat ve finansal sonuç kalemlerini yansıtması, bu nedenle de geleceğe ilişkin sağlıklı bir sonuç vermeyeceğinin düşünülmesidir. Bu eleştirinin üstesinden gelinmesi amacıyla, kullanılan net kâr ya da özkaynak gibi kalemlerde tahmini değerler kullanılmaktadır. Bundan dolayı, benzer şirketler piyasa çarpanlarına göre kıyaslanırken; bir şirketin tahmini kârı ya da özkaynağı kullanılması durumunda, kıyaslama yapılabilmesi açısından diğer her bir şirket için de ayrı ayrı tahmini değerler kullanılmalıdır.

PD/DD ve F/K’daki pay kısımları “fiyat”ı, payda kısımları ise bilanço ve gelir tablosundaki kalemleri yansıtmaktadır. Fiyat, her gün piyasada dinamik olarak değişiklik gösterse de; payda kısmındaki değerler her çeyrek dönem sonunda ve 3 aylık veriler olarak güncellenmektedir. Bundan dolayı, bilanço ve gelir tablosu kalemleri ya “Kaydırılmış” ya da “Tahmini” yıllık veriler olarak kullanılmalıdır.

Her ne kadar piyasa çarpanları üzerinden bir sonuca varmak pratik olsa da, burada sıralanan gerekçeler nedeniyle piyasa çarpanlarının tek başına yeterli bir değerleme kriteri olmadığı unutulmamalıdır.

BİST-100 PİYASA ÇARPANLARINA GÖRE UCUZ MU PAHALI MI?

Ağırlıklı olarak verdiğimiz teorik bilgi ve açıklamaların ardından, piyasa çarpanlarının pratikteki kullanımına ilişkin bir örnekle yazımızı noktalayalım. Piyasa çarpanları hisse senetleri için kullanılabileceği gibi bu hisselerin oluşturduğu endekslerin kıyaslanabilmesi açısından da kullanılabilir. Hisse senetlerinde olduğu gibi, bu endekslerin tarihsel çarpan ortalamaları ve/veya benzer ülke endekslerinin rakamları üzerinden kıyaslamalar yapılabilir.

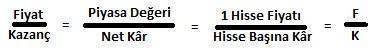

Aşağıda BİST-100 endeksinin tarihsel PD/DD ve F/K oranları grafik üzerinde gösterilmiştir. Grafik üzerindeki en güncel rakamlar 2017 yılı 1. Çeyrek sonunu yansıtmaktadır. Her ne kadar BİST-100 endeksi son dönemlerde önemli bir yükseliş gösterse ve tarihi zirve seviyelerde seyrediyor olsa da; piyasa çarpanları açısından tarihsel ortalamalara bakıldığında BİST-100 endeksinin hâlen gidecek önemli bir alanının olduğu görülmektedir.

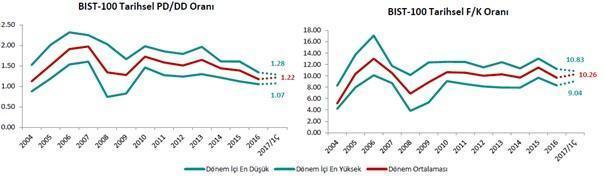

Aşağıdaki tablo ve grafikte, ise yıllar itibariyle BİST-100 benzer gelişmekte olan ülke borsalarına ait F/K rakamları yer almaktadır. F/K kıyaslaması açısından 2016 yılsonu itibariyle BİST-100’ün gelişmekte olan ülke borsalarına kıyasla en iskontolu borsalardan biri olduğu görülmektedir.

Toparlamak gerekirse; uzun bir süredir hem benzer piyasalara hem de kendi tarihsel ortalamalarına göre iskontolu işlem gören BİST-100 endeksinin en azından bu göstergeler ölçüsünde gidecek yeri olduğunu söylemek mümkün. Yakın dönemde gözlenen toparlanmanın etkisiyle çarpan bazında tarihsel ortalamalara yakınsamış olsak da, hâlen BİST-100’ün pahalı olduğunu söylemek için erken diyebiliriz.

BİST-100’DE BU HAFTA NE BEKLEMELİ?

Piyasa çarpanları üzerinden yaptığımız orta – uzun vadeli değerlendirmenin ardından gelelim kısa vadeli görünüme. BİST-100 endeksi son günlerde güçlü hacimlerle tarihi zirvelerini yenilemeye ve rekor yürüyüşünü sürdürmeye devam ediyor. Kuşkusuz bunda şu ana kadar açıklanan 2017 yılı 1. Çeyrek finansal sonuçları arasında BİST-100 endeksi üzerinde önemli ağırlığa sahip olan şirketlerin ağırlıklı olarak piyasadaki beklentilerden daha olumlu gelen sonuçlarının etkili olduğunu söylemek de mümkün. Bu hafta itibariyle finansal sonuç açıklama takviminin sona ermesiyle birlikte yükselişin devamlılığı açısından Türkiye özelindeki riskler ve küresel piyasalar ile kur tarafındaki seyrin çok daha belirleyici bir konuma gelmesi beklenebilir. Özellikle, son günlerde ABD’nin terör örgütü YPG’ye ağır silah yardımı yapacağını duyurması sonrasında ilişkilerin nasıl etkileneceğine dair oluşan soru işaretleri nedeniyle Cumhurbaşkanı Erdoğan’ın 16-17 Mayıs’ta gerçekleştirmesi beklenen ABD ziyaretinden gelecek mesajlar son derece önemli bir duruma geldi denebilir. Ayrıca, son toplantısında Haziran ayında faiz artırımı için açık kapı bırakan Fed’in Haziran ayındaki toplantısında yeniden faiz artırımına gitmesinin piyasa tarafından oldukça yüksek bir olasılık değerlendirildiğini de unutmamak lâzım. Bu anlamda, özellikle Perşembe ve Cuma günü ABD’den gelecek nisan ayı enflasyon verileri kritik öneme sahip. Mart verilerinin beklentilerin altında kalarak zayıf sinyaller verdiği enflasyonda nisanda toparlanma görülmesi bekleniyor. Bu verilerin güçlü gelmesi Fed’e yönelik beklentileri kuvvetlendirerek doların değerini artırıcı etkide bulunabileceğinden küresel piyasalardaki risk iştahının bir miktar azalmasına yol açarak BİST-100 tarafında da görülebilecek kâr satışlarının önemli bir düzeltme hareketine dönmesine neden olabilir.

Teknik olarak, nisan ayının son haftası ve mayıs ayının ilk haftasında kabaca 93.000 – 95.400 aralığındaki yaklaşık 2400 puanlık bantta dalgalanan ve bu hafta itibariyle bandı yukarı kıran endeksteki yükseliş eğilimin sürmesi durumunda 97.800’e kadar bir yükseliş görülmesi beklenebilir. Endeksin tarihi zirvelerde seyretmesi sağlıklı bir direnç seviyesi belirlenmesini güçleştirmekte. Ancak daha önce baz alınan dip-zirvelere göre çalıştığı görülen Fibonacci Düzelme seviyeleri baz alındığında 96.500 – 96.800 ilk direnç bölgesi olarak takip edilebilir. Diğer taraftan, olası kâr satışları ile görülebilecek düzeltme hareketlerinde 95.400 ve 94.500 destekleri izlenebilir.

Her ne kadar psikolojik önemi yüksek olan 100 bin seviyesi iyiden iyiye radara girmiş olsa da (kabaca % 4 ya da 4000 puanlık mesafe kaldı); hem endeksin tarihi zirvede olması nedeni ile gelebilecek kâr satışları hem de ABD kaynaklı (hem Fed hem dış politika konusu) gelişmeler kısa vadeli en önemli risk unsurları olarak öne çıktığından mevcut seviyelerden yapılacak alımlarda seçici davranılmasının yerinde olacağını söylemek de fayda bulunmakta.

Paylaş