- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

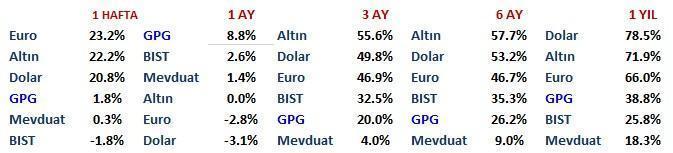

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comYatırımcı Enflasyonu Nasıl Yenebilir?

Paylaş

Döviz sepetinin yüzde 72 borsa endeksinin yüzde 25,8 artış kaydettiği 2021 yılını geride bıraktık. Artık gözler perdelerini aralayacak yeni yılda.

İlk işlem gününde en önemli gündem maddesi Aralık ayına ilişkin enflasyon oranı. Aylık yüzde 13,6 olan bu oranla birlikte 2021 bütününde TUFE yaklaşık yüzde 36’ya son çeyrek özelinde yüzde 21’e yükseldi.

2022 ilk çeyreğinde de enflasyonunun (3 aylık) yüzde 14-15 olması ilk çeyrek sonu itibarıyla senelik enflasyonun yüzde 40-43’e ulaşması muhtemel.

Bu sadece harcamalar adına kötü haber değil. Aynı zamanda tasarrufların satın alma gücünde neden olabileceği erozyon riski adına da son derece önemli.

2021 son çeyreğinde döviz sepeti yüzde 48 borsa endeksi yüzde 32 artış kaydederek bir nevi bu iki çeyreğe yönelik enflasyonu önemli ölçüde önden yüklemeli fiyatladı.

Dünü bir kenara bırakıp sıfır noktasından ileri bakarsak önümüzdeki üç ayda doların enflasyonu yakalayabilmesi için 15,3 seviyesine borsa endeksinin 2150 puana ulaşması gerekiyor.

Kur korumasız klasik TRY mevduat bu koşuda güçlü dezavantaja sahip.

İlk çeyrekte yüzde 14 enflasyona karşın yüzde 5 kadar getiri sağlayabilecek.

Her iki mevduat türünün de satın alma gücünde yüzde 9 kadar kayba neden olma riski yüksek.

Döviz cephesinde nasıl bir seyir yaşanabilir derseniz ben yeni rekorlar yeni zirveler beklemiyorum.

Çünkü İlk haftalarda kur korumalı mevduata ilgi göstermeyen döviz mevduat sahiplerinin dikkate değer bir kısmının, hele de kurda 15 veya biraz üzerinde fiyatlar test edilecek olursa kurda aşağı yönlü risklerden korunmak için yeni ürüne yöneleceklerini bunun da o noktada döviz cephesini negatif etkileyeceğini tahmin ediyorum.

Mart ayını takiben turizm gelirlerinin devreye girmesi yılın sonraki üç çeyreğinde döviz cephesi için diğer önemli dezavantaj.

Bu takvim dönemi yaklaşırken şüphesiz o anki fiyat & şartlara bağlı olarak yabancı yatırımcıların da TRY ‘da ölçülü alışlarına (dövizde satış) şahit olabiliriz.

İşte bu nedenlerle ben önümüzdeki haftalarda döviz cephesinde dikkate değer ilave artışlar yaşanırsa bunun satış fırsatı oluşturacağı görüşündeyim.

Döviz olsun çamurdan olsun nasıl olsa her vadede enflasyonu yener mottosu 2022 yılında (ve belki sonrasında da) sanıldığı kadar güvenli olmayabilir.

Borsa Eylül 2021 sonunda 1400 puandaydı ve fiyatlarda güçlü iskonto vardı.

Aradan geçen üç ayın enflasyonu ile o değerin bugünkü karşılığı yaklaşık 1610 puan yapar.

BIST 2021 yılını 1857 puan seviyesinde tamamladı.

Güçlü iskonto içeren değerin reel olarak yüzde 15 üzerinde.

Normal sayılabilecek değerin ise altında.

Var olan fiyatları ile endeks güçlü iskonto içermese de makul düzeyde bir iskontoya sahip.

Geçen hafta da paylaştığım üzere enflasyondan korunma refleksinin 2022 ilk çeyreğinde BIST adına destekleyici olacağını düşünüyorum.

Aralık ayında kur 17-18 olduğunda dolar bazı iskonto çok anlamlı değildi. Çünkü şirket öz-sermayeleri kur kadar artmamıştı.

Ancak güncel kur ile BIST 100 endeksinin 139 $ olmasının yabancı için anlamı ve avantajı var.

İster kurda ilave artışlar yaşanması yolu ile ister TRY bazında endeksin ilave geri esnemelere sahne olmasıyla BIST’de 125-130 $ bandı da test edilecek olursa, yabancı yatırımcıların bunu borsada alış fırsatı olarak göreceği görüşündeyim.

Bu konuda önemli bir etken ilk yarıyılda dünya borsalarının seyri olacak.

Ben bu periyotta dünya borsalarının $ bazında % 20-25 kadar değer artışı şansını yüksek buluyor, bir noktada göreli iskontonun yabancı yatırımcıları BIST’e çekeceğini tahmin ediyorum.

Yılın ilk Pusulasını bankacılık sektörü ile tamamlayalım.

Orta-uzun vadede en güçlü potansiyeli barındırdığını düşündüğüm bu sektör adına 21 Ocak ufuktaki muhtemel kötü haber statüsünde.

Bankaların bu tarihe kadar döviz mevduat sahibi yatırımcılarının yüzde 10’u kur korumalı mevduata geçiş yapmış olmazsa TCMB tarafından uygulanacak yeni bir komisyon maliyeti olacak.

Senelik karlarının ortalama yüzde 8’ini bulması beklenen bu yüke ilişkin risk bankalar için negatif ve önümüzdeki üç hafta dövizden çıkış - kur korumalı mevduata yönelim hız kazanmadıkça bankalarda ilave negatif ayrışma görebiliriz.

24 Ocaktan itibarense yeni gündem bankaların güçlü dördüncü çeyrek sonuçlarına sahne olması beklenen 2021 finansalları olacaktır.

İşte bu nedenle kısa vadede bankaların negatif ayrışmaya devam edebileceği ancak bu gerçekleşecek olursa önemli bir alım fırsatı oluşturacağı görüşündeyim.

Bir sonraki Pusula’da buluşmak dileği ile…

GPG Nedir? http://pusulaninotesi.com/gpgyatirimfonu/

Paylaş