- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comTCMB Döviz Kurlarını Nasıl Etkiler?

Paylaş

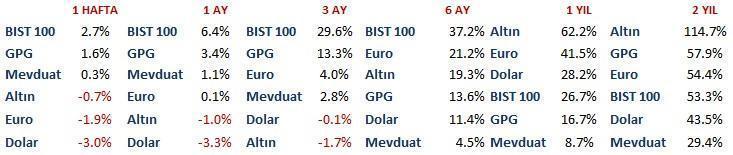

Aralık ayının ikinci haftası piyasalarda pozitif seyrin korunduğu bir seyre sahne oldu. BIST yüzde 2,7 yükselirken ülkemizde USD yüzde 3 EUR yüzde 1,9 değer kaybetti.

Perşembe günü TCMB toplantısı var. Piyasa aktörleri TCMB’den asgari 100 BP’lik bir faiz artırımı bekliyor. Önceki toplantıda alınan kararda fiili bir faiz artırımı olmamış, karmaşık para politikasında sadeleştirmeye gidilmişti.

Bu kararın güçlü pozitif etkileri oldu. Rezerv sorunu sıcaklığını korurken kuvvetli yabancı girişi ve CDS oranında hızla aşağı geliş, kurun geri gelmesinden daha önemli kazanımlar.

Belirli aralıklar ile paylaştığım üzere CDS’deki kalıcılık gösteren her 100 BP’lik geri geliş Türk toplumundan dış dünyaya her yıl için 5-6 milyar dolar refah-servet transferinin önüne geçer.

Bugün bütçe, enflasyon, büyüme ve işsizlik üzerinde gördüğümüz baskıda şüphesiz Covid büyük bir etken ancak geride kalan üç yıl CDS’in 300 BP kadar yukarı atması da bir diğer belirleyici unsur.

Döviz kurlarında aşağı gelişin başka ne yararı var derseniz geriye çekilip düz ve basit bakmanızı öneririm.

Dış dünyadan aldığınız mal ve hizmetlere görece daha düşük bedel öder, kendi satışlarınızı daha yüksek fiyat ile gerçekleştirmiş olursunuz.

Hepsinden önemlisi ekonomi adına bir kanser olup CDS’in de en önemli besin kaynağı olan enflasyon belasından kurtulma şansı yakalarsınız.

Cuma günü yukarıdaki tabloyu Sayın Cumhur Örnek (@scornek) yayınladı. Önemine istinaden ben de sizlerle paylaşmak istedim.

Toparlarsak döviz kurlarında stabilizasyon sadece döviz kurlarında stabilizasyon değildir. Patatesin fiyatına kadar her cepheye sirayet eder.

Küresel fonların başta Türk Lirası, Türk varlıklarına gösterdiği ilgi, nominal faiz oranının kaç olduğundan ziyade aşırı ıskontodan ve enflasyonun kontrolden çıkması riskinin azalmasından kaynaklandı.

Madem bu kadar önemli, faizi 300 BP 500 BP arttıralım diyebilir miyiz?

Asla…

Enflasyon kanser ise faiz kemoterapidir ve ekonominin farklı alanlarında güçlü negatif yan etkileri ile karşılaşmamak mümkün değil.

Merkez Bankası ortalamada olabilecek en hafif doz ile ilerlemeli ve geride kalan üç yılı resesyon ve zayıf büyüme ile geçiren Türkiye ekonomisinin bağışıklık sisteminin çökmesine neden olmaktan kaçınmalıdır.

Ben Naci Ağbal liderliğinde Merkez Bankasının 2-3 yıllık rasyonel bir plan hazırladığını ve başarılı olma şansına sahip olduklarını düşünüyorum.

Yakın vadede (önümüzdeki 2-3 ay) TCMB önceliği kredibilite ve öngörülebilirliğe verecek, 2021’in ikinci çeyreğinden itibaren ise faizin yan etkileri konusunda daha hassas olup dış iklimin de katkısı ile dikkate değer hareket alanı kazanacaktır.

24 Aralık toplantısından ne çıkar derseniz ben 100 BP faiz artırımı ve ihtiyaç olması durumunda 21 Ocak 2021 tarihli toplantıda da ölçülü ilave faiz artırımı sinyali seçeneğine daha yüksek olasılık veriyorum.

Türkiye’de cari enflasyon yüzde 14. Bu oran 2021 ilk çeyrekte yüzde 15’i de görebilir.

Ancak reel faiz hesabı piyasa aktörleri tarafından kabul gören geleceğe yönelik enflasyon beklentisi ile yapılır.

Piyasa enflasyonun her ne kadar kısa vadede yüzde 14-15 hattında kalsa da bir sene sonra yüzde 10 civarına gerilemesini bekliyor.

Bu bakıma % 15-16 nominal faiz bir yıllık vadede reel % 5-6 getiri anlamına gelir ki resesyonda olan bir ekonomide bu oldukça yüksek bir dozdur.

İyi hoş da bu doz kanserin kökünün kazınmasını sağlamaya yeter mi, diyebilirsiniz.

Eğer 2021 ilk çeyreğinden itibaren enflasyon düşüşe geçtiğinde Türkiye dozu düşürmekte acele etmez sabırlı davranırsa evet, bence bu politika sonuç alabilir ve 2022 yılında Türkiye yeniden yüzde 7 civarında bir enflasyona dönmeyi başarabilir.

Türk ekonomi medyasında 2021 yılının gündemi faiz artışı değil faiz indirimlerinin hızı olacaktır.

Bu kadar ekonomi yeter dolar ne olur etkilenir mi, sorularınızı duyar gibiyim.

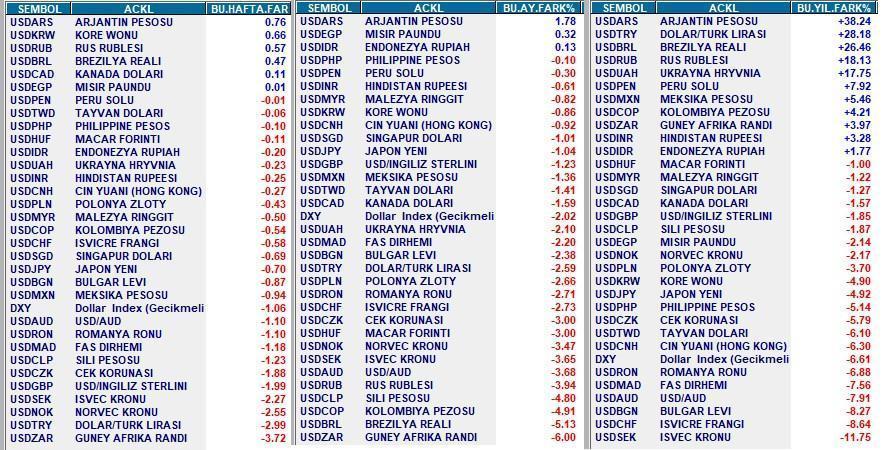

Önce aşağıdaki tabloya bakalım. Türk lirası geçen hafta G.Afrika Randı ile birlikte en iyi performansa TCMB beklentisi ile imza attı.

Başka bir deyişle TCMB faiz artışı beklentisi önden yüklemeli bir biçimde fiyatlanmaya başladı.

Hafta genelinde hatta beklenti gerçekleştikten hemen sonrasına kadar TRY’de değer artışının sürmesi yani döviz kurlarının gerilemesi sürpriz olmaz.

Bu anlamda bence 7,17-7,25 bandı yakın vade özelinde etkili olabilecek bir destek hattı ve Türk tasarruf sahiplerinin düştükçe al refleksi ile birlikte düşününce yeni yıl öncesinde daha düşük fiyatlara gerileme yaşanması kolay değil.

TCMB 200 BP gibi bir sürprize imza atarsa durum değişir elbette ama ben bunun olasılığını düşük buluyorum.

Bir noktayı hatırlatarak devam etmek isterim. TRY dünyanın en zor tahmin edilen finansal enstrümanlarından biri ve benim de en zorlandığım cephe.

İki sorunun yanıtı tartışarak devam edelim.

1- 7,17-7,25 hattı test edilir ve oradan rota yukarı dönerse ne ölçüde bir yükseliş ile karşılaşabiliriz?

Bence ölçülü ve geçici. Yeniden 7,80 olmasını beklemem.

2- 2021 ilk çeyreği içinde döviz kurlarında 7,17 altı ile karşılaşabilir miyiz?

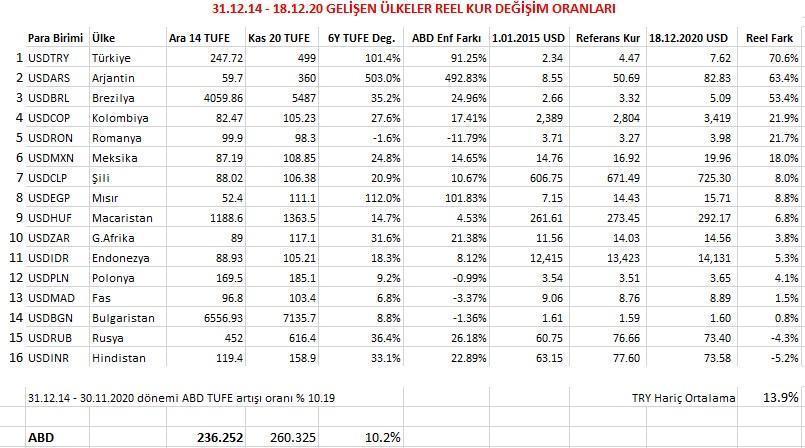

Evet, bence mümkün. Sizlerle geride kalan altı yılı kapsayan 16 gelişen ülkedeki USD fiyatı hakkında aşağıdaki tabloyu daha önce de paylaşmıştım.

Güncellenmiş hali ile bu tabloya bakınca USD’nin benzerimiz ülkelerde geride kalan altı yıl reel yüzde 14 ülkemizde yüzde 70 değer artışı kaydettiği açıkça görülüyor.

Arjantin ve Brezilya Türkiye’ye en yakın değişim yaşayan ikili.

Orta sıralarda yer alan Şili Meksika Romanya Kolombiya gibi ülkeler gerek enflasyon gerek kredi notu olarak bizden çok daha avantajlı.

Bu bakıma yakın grubu referans alarak bakınca ben önümüzdeki 3-6 ay adına TRY’de pozitif ayrışma alanının yüzde 7,5 ile kısıtlı olduğunu, yerel ilgisi süreceğe benzediği içinde bu oranı yüzde 5-6 almanın daha yerinde olacağını düşünüyorum.

Peki, 2021 ilk çeyreğinde USD diğer gelişen ülkelerde değer kaybetmeyi sürdürür mü?

Ben önümüzdeki 3-6 aylık vadede % 5-7 kadar daha doların dünyada değer kaybını sürdürebileceği görüşündeyim.

Tüm bunları bir araya getirince de USDTRY özelinde 2021 ilk çeyrek içinde 6,85 -7,00 gibi bir seviyenin de test edilmesinin mümkün olduğunu düşünüyorum.

Dövize yönelenler için kurdaki nominal kayıp kadar önemli risk olası yatay seyrin süresi.

Eğer USDTRY beş ay süre ile değer kaybetmez ama yukarı da gitmezse bu TRY bazında yüzde 7 getiriden mahrum kalarak reel kayba uğramak anlamına gelecektir.

BORSA İSTANBUL

BIST iki aydır gerek TRY gerek $ bazında güçlü yükselişe sahne oluyor.

Hisse senedi bazında performansların büyük farklılık gösterdiği bu parkurda sona geldik/yaklaştık demek için erken olsa da borsanın genel olarak iki ay önceki ıskontoda olmadığını ve yukarı yöndeki alanın kat edilen yoldan düşük olabileceğini kabul etmeliyiz.

İki ay önce Türkiye ekonomisinin geleceğine yönelik kaygılar çok güçlüyken şimdi riskler törpülendi ama borsada da fiyatlar yükseldi.

Ben açıkçası zaman zaman dünya ortalamasının altında kalsa da BIST’de değer artışının en azından Ocak sonuna kadar sürmesi olasılığını daha yüksek buluyorum.

Dirençlerden fal tutalım dersek yakın vade adına 200 $ (BIST 100 değerini o anki USDTRY kuruna bölmeniz gerekir) bir çırpıda aşılamayabilir.

İngiltere’de Covid 19’un mutasyona uğradığı açıklandı. Özetle virüsün yayılım hızının bu gerekçe ile arttığı ancak öldürücülük ve hasar düzeyinin değiştiği yönünde bir tespitin bulunmadığı ifade ediliyor.

Aşılarda bir güncelleme de gerektirebilecek bu faktör değişikliği şüphesiz negatif bir haber ancak oyun değiştirici olacağını sanmıyorum.

Çünkü esas olan 2021 ortasından itibaren Covid’in ekonomik aktivite üzerinde etkisinin önemli ölçüde azalıp azalmayacağı.

Mutasyon senaryolarda radikal bir değişime neden olmadıkça ben piyasa etkisinin limitli ve geçici olacağını düşünüyorum.

Haftanın eş zamanlı olarak ABD yardım paketinde mutlu sona bir adım uzaktayız manşeti ile açılacak olması Covid haberini dengeleyebilecek önemli bir panzehir.

2021 YILINDA PİYASALAR

Seneye borsalar ne tür ara sokaklar ile karşılaşabilir, hangi vadede hangi düzey aşırılaşma adresi olarak görülmeli, sektör bazında kim daha şanslı, küresel ralli ne zaman sona erebilir sorularına yönelik görüşlerimi 29 Aralık Salı saat 21.00’de tüm yatırımcıların katılımına açık olacak GPG pay sahipleri toplantısında aktaracak, katılımcı sorularını yanıtlayacağım. Bir sonraki Pusula’da buluşmak dileği ile…

Toplantı linkine 28 Aralık Pazartesi günü aşağıdaki GPG sayfasından ulaşabilirsiniz.

Paylaş