- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comReferandum öncesi piyasalar

Paylaş

Borsanın banka hisseleri liderliğinde talepli seyri koruduğu ve Türk Lirası’nın yaralarını sarmaya devam ettiği bir haftayı geride bıraktık.

16 Nisan ( sekiz hafta sonra ) Türkiye için sandık vakti. Ülkemizde son derece önemli bir referandum gerçekleştirilecek. Bu kavşağın ekonomi ve piyasalar üzerinde güçlü etkilerinin olması kaçınılmaz.

Bugün Pusulada bu faktörü irdeleyecek referandum öncesi perdede piyasalar nasıl bir seyre sahne olabilir sorusuna yanıt arayacağım.

Finansal piyasalar için esas olan ekonominin nasıl seyredeceğidir. Toplumda güçlü tartışmalara konu olan yönetim biçimi kadar yöneticilerin performans, yeterlilik ve icraatları belirleyici olmaya devam edecek.

Bireylerin ve kurumların ekonomik kararlarına da güçlü şekilde yansıyan güven kaybının yumuşaması en önemli gereksinim. 2017 yılının devamı ve sonrası bu ihtiyaca ne kadar çare üretecek yaşayarak göreceğiz. Bu bakıma referandumun ve alınacak kararın piyasalar & ekonomi üzerindeki esas etkileri kısa vadenin konusu değil.

Ancak 16 Nisan tarihi yaklaştıkça referandum sonrasına yönelik belirsizlikler yurtiçi piyasalar üzerinde hissedilir negatif etkilere neden olabilir.

Bu bakıma Ocak sonundan bugüne pozitif ayrışma kaydeden yurtiçi piyasaların mart ayının içinde bu seyri sonlandırması ve bir süre negatif ayrışma riski ile karşılaşması mümkün.

Şimdi cephe cephe irdeleyerek devam edelim.

BORSA İSTANBUL

Şubat ayının ilk gününü 94.325 puan ile tamamlayan BIST Sanayi endeksi geçen hafta 94.315 puanda kapandı. Başka bir deyişle iki haftalık perdede sanayi endeksi aynı kaldı.

Ancak BIST Banka endeksi şubat ayının ilk yarısında % 6.3 sene başından bugüne ( yedi haftada ) % 18 değer artışı kaydetti.

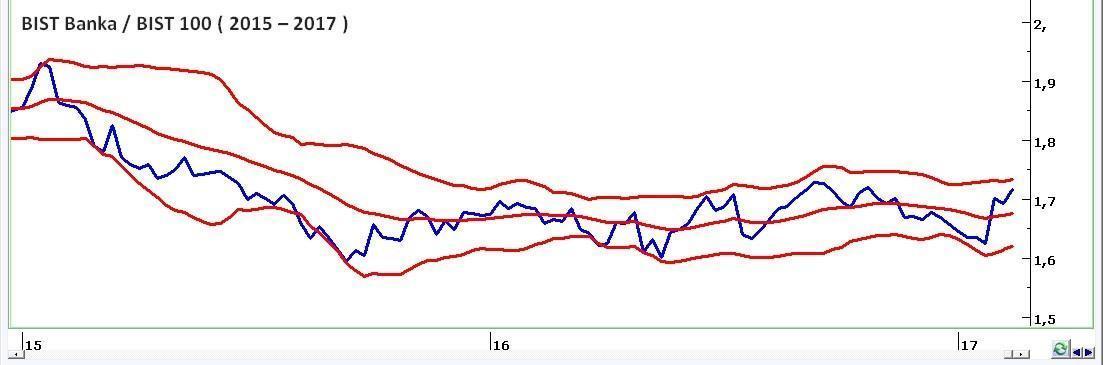

Böylece Ocak sonunda BIST 100 endeksinin 1,61 katından işlem gören BIST Banka endeksi ana endeksin 1,72 katına tırmanmış oldu.

Ben bu cephede orta-uzun vadeli potansiyel daha yüksek olsa da kısa vade adına 1,75-1,77 bandının aşılmasının güç olduğunu başka bir deyişle önümüzdeki 1-2 aylık perdede Banka endeksinin BIST 100 üzeri performans alanının % 2-3 ile kısıtlı kalabileceğini düşünüyorum.

Bu tahmin doğru çıkarsa iki ayrı sonuç senaryosu olur elimizde.

1- Şubat ilk yarıda gördüğümüz bankalar liderliğindeki hareket yerini daha genele yayılan bir seyre bırakır. Banka hisseleri bu perdede toplu yükseliş yerine hisse bazında nöbetleşe performanslara imza atarlar. Genel eğilimleri bir nekahete evirilebilir.

2- Endeksin yakıt kaynağı olan bankaların lokomotifliği sona erecek olursa BIST’de bir düzeltme yaşanabilir. Bu hareket ılımlı bir hızla gelişecek olursa ( pekala ılımlı olmayıp hissedilir bir düzeltmeye de dönüşebilir ) genel bir bozulma olmadan iskontolu kalan şirket hisselerinde endeks üzeri performanslara şahit olabiliriz.

Bu bakıma şubat ayının ikinci yarısı içinde hele de banka endeksi BIST 100 üzeri % 2-3 ilave performansa imza atarsa hisse senedi portföylerinde banka ağırlığının azaltılmasının daha güvenli olacağı görüşündeyim.

BIST 100 adına genel performansa bakacak olursak geride kalan 10 işlem günü 88.000 – 89.000 bandı içinde geçti. Borsa ne ölçülü de kalsa bir düzeltmeye imza attı, ne de pupa yelken ralliyi sürdürdü.

Ben bu haftadan itibaren endekste sıkışık seyrin yerini görece dalga boyları büyük bir seyahate bırakabileceğini düşünüyorum.

BORSA’DA YATAY SEYRİN YERİNİ NE ALACAK ?

Yine yatay seyrin alması bir seçenek. Ama bu senaryonun 1000 puanlık dar bir bantta gelişmesini beklemiyor, asgari 3000-4000 puanlık bir frekansın seyir alanına dahil olabileceğini düşünüyorum.

Açalım; beş hafta sonra sahi borsaya ne oldu diye kendine soranlar BIST’i yine aynı yerde bulabilir. Ancak bu beş haftanın pause tuşunda beklemeyi çağrıştıran bir görüntü içermesi zor. Borsayı dışarıdan izleyenlere gel sen o beş haftayı bir de bana sor diyebileceğimiz bir perde yaşayabiliriz.

Çıkar ağzındaki baklayı diyen okurlar var belki. İnanın bundan sonrası üç ihtimalli bir maç gibi. Her haftayı & günü maçın içinde çözmeye çalışmamız her güne & haftaya ayrı bakmamız, herhangi bir senaryoya şartlanmamamız gerekiyor.

BIGPARA’da günlük değerlendirmelerimi yaptığım Paranın Yolu ile ve twitter paylaşımlarım ile gözlemlerimi aktarmayı sürdüreceğim.

Yukarıda yer alan grafikte endeksin TL bazı zirvelerinden türetilen trend direnci yer alıyor. USDTL düşerken banka hisseleri pupa yelken yükselirken BIST-100’de hareketin genele yayılamayışı ve 89.000 -89.500 bandının aşılamayışında bu teknik görünümün de etkisi var.

Velev ki aşıldı. Öncesinde açığa satanların stop emirleri ve algoritmaların etkisi ile bu teknik resim 91.000 – 93.000 bandına hızlı bir sıçramayı pekala beraberinde getirebilir. Ancak bunun kalıcılık arz etmesi zor ve cazip bir satış fırsatı olacağı görüşündeyim.

Sakın “o zaman satmak için bu hareketin gerçekleşmesini beklemeliyim” çıkarımında bulunmayın. Aksine iki haftadır 89.000 civarını defansif tedbirleri başlatmaya uygun bulduğumu aktarıyorum bu görüş geçerliliğini koruyor.

91.000-93.000 atağı gerçekleşirse ( gerçekleşmemesi de asgari aynı şansa sahip bir alternatif senaryo ) defansif tedbirler arttırılabilir.

TRUMP ETKİSİ

Yeni ABD Başkanı şirketlerin ödediği vergi oranını düşüreceğini vaat etmişti. Seçildikten sonra da bunu yineledi ve şubat sonuna kadar açıklayacağını ifade etti.

Ancak hafta içinde basın toplantısı yapan Trump bu konunun mart ayının ikinci yarısına ( belki sonuna ) kaldığını bildirdi.

ABD borsa endekslerinin ve peşine taktığı dünya borsalarının yükselişinde bu beklentinin önemli katkısı var. Ortadan kalkmamış olsa da ötelenmesi yakın vadede endekslerin aşağı yönlü salınımlar yaşamasını görece kolaylaştırdı.

Öte yandan vergi indirimi beklentisi mart ayı içinde radarda daha büyük bir görüntü verdikçe de endekslerde geri çekilmeler yaşansa da bunun limitli ve geçici kalmasını sağlayan bir koruma kalkanı haline dönüştü.

Piyasa radara yerleştirdiği bir beklentiyi tüketene ( gerçekleştiğini görene ) kadar bundan beslenir. ABD kurumlar vergisi küresel marketler için böyle bir konuma yerleşti. Bu faktör BIST için de dünya borsaları üzerindeki etkisi kanalıyla belirleyici bir başlık olmaya aday görünüyor.

Farklı bir faktör domine etmedikçe ve beklenti bitti fotoğrafı yayınlanmadıkça( Trump vergi paketini açıklamadıkça ) kısa vadede bizim borsada da aşağı yönlü salınımlar 86.000 puan civarı ile limitli kalabilir.

BORSADA HANGİ HİSSE DAHA CAZİP ?

Borsada yatırım yapacağımız şirketleri nasıl seçmeliyiz, 2017 yılının devamında hangi şirket hisseleri daha iyi performans göstermeye aday sorularına yanıt üretmek üzere 04.03.2017 tarihinde Akademi Pusula ( 0530 566 67 16 ) bünyesinde Hisse Senedi Seçimi Eğitimi için Ankara’da yatırımcı ve sektör çalışanları ile bir araya geleceğim.

Gerek bu program gerek ise İstanbul’da gerçekleştireceğim diğer finans eğitimleri hakkında bilgi almak için Pusulanın Ötesini inceleyebilirsiniz. http://pusulaninotesi.com/egitim-programi/

DÖVİZ CEPHESİ

Doların ne olacağı Türkiye’de belki referandum sonucundan daha fazla merak ediliyor. Hemen her yerde bu soru ile karşılaşıyorum.

Doğal da buluyorum. Mevduatın % 42’si döviz oldu ülkemizde. Gerek dört yıldır kaydettiği performans gerek ise kronikleşen güven kaybı besledi dövize yönelimi.

Senenin ilk dört ayında baş döndürücü bir ralliye şahit olmuştuk ve dolar dünyada ortalama % 2 düşerken Türkiye’de % 10 değer kazanarak 3,86’ya ulaşmış, başka bir deyişle Türk Lirası dört haftada % 12 negatif ayrışma göstermişti.

Son 3 haftadır bu seyrin tersi yaşanıyor. Dolar dünyada yatay seyrederken Türkiye’de % 7 değer kaybetti. 2017 özelinde TL’deki negatif ayrışma % 12’den % 5’e geriledi.

Dünyada bu sene doların aşağı ve yukarı seyahat marjının % 3-4’ler ile sınırlı kalacağını başka bir deyişle major değişim yaşanmasının güç olduğunu düşünüyorum. 27 Şubat – 3 Mart haftasında açıklanacak ABD verileri yakın vadenin seyri üzerinde belirleyici olacaktır.

Ancak Türkiye’de ne olur, TL yaralarını sarmaya devam eder mi, edebilirse bu 2017 yılındaki ayrışma ile mi sınırlı kalır yoksa cari fiyatlar ile % 19 olan son bir yılın ( Şubat 2016 – Şubat 2017 ) ayrışmasının bir bölümünün daha kapanması söz konusu olabilir mi öngörmek çok zor.

2016 hasarının tamamının geri alınmasını beklemiyorum. Bir bölümünün geri alınabilmesi için de güçlü pozitif haber, gelişme & beklentilere ihtiyaç olduğu görüşündeyim. Bu da gerçekleşebilecekse dahi yakın vadenin konusu olmayacaktır.

ABD ile anlaşmazlıklarını gideren, terörü kontrol altına alan ve referandumu geride bırakıp yurtiçinde güven tamiratını başlatan bir Türkiye en erken yaz aylarının konusu olabilir.

3,69’da yakın 3,85’de güçlü dirence, 3,50 civarında güçlü 3,30 civarında major desteğe sahip olan USDTL’de. Ve 3,93’de yakın 4,12’de güçlü dirence 3,70 civarında güçlü 3,50 civarında major desteğe sahip olan EURTL cephesinde seyahatin bundan sonrasını yaşayarak hep birlikte göreceğiz. Haftaya buluşmak dileği ile…

Paylaş