- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comOcak Ayında Piyasalar

Paylaş

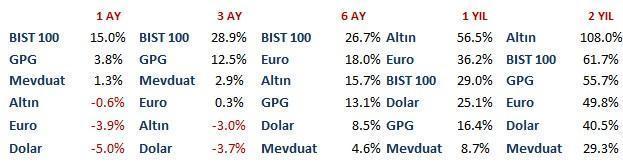

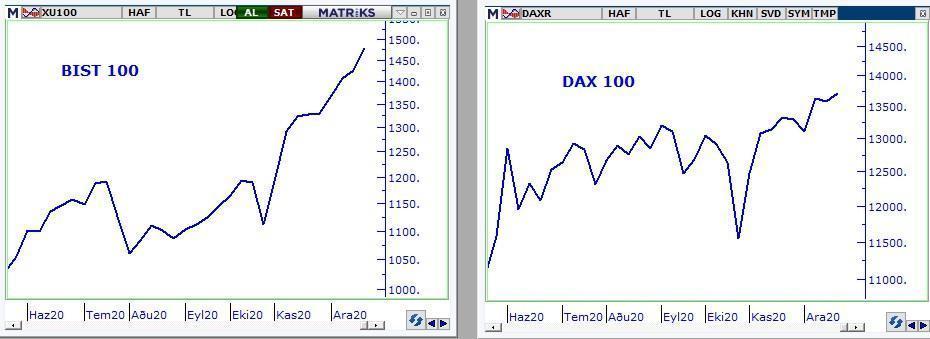

2020 yılının son parkuru olan Aralık ayında Borsa İstanbul yüzde 15 değer kazanırken USD Türk Lirası karşısında yüzde 5 değer kaybetti. BIST 100 bu güçlü atakla 2020 bütününde sağladığı getiriyi yüzde 29’a taşıdı ve yüzde 25 kazandıran USD’yi geride bıraktı.

Bir adım geriye çekilip 2020 yılını hatırlayalım dersek, ilk on ay ile son iki ay siyahla beyaz kadar farklı bir seyre sahne oldu.

Ekim ayını 1112 puanla tamamlayan BIST 100, iki ayda yüzde 32,7 değer artışı göstererek negatif olan 2020 performansını pozitife çevirirken, USD’de TRY karşısında 8,34 seviyesinden yüzde 11 değer kaybı ile 7,43’e geriledi.

Borsanın iki aydır coşkulu yükselişi ve ülkemizde döviz kurlarının, gram altının değer kaybı tamamen küresel fonların Türkiye ağırlığını arttırmasından yani ülkemize giriş yapmasından kaynaklanıyor.

Bu nedenle ileride ne olacağına yönelik tahmin oluştururken yabancıların gözü ile yani dolar bazı bakmak daha doğru olacak.

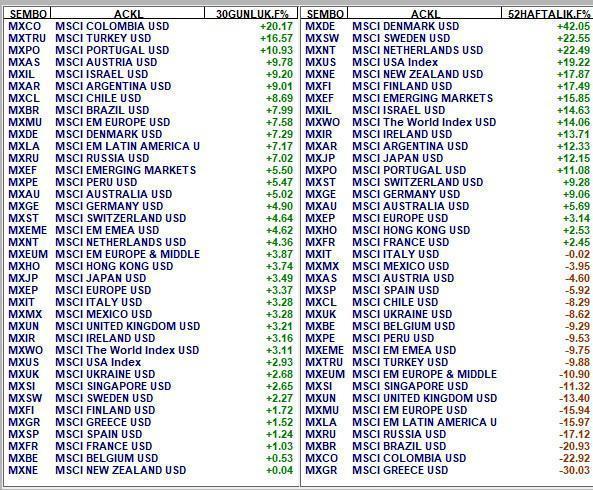

Aralık özelinde dünya borsaları ortalama yüzde 4 değer artışı kaydederken $ bazında BIST 100 yüzde 21 yükseldi. Dile kolay bir ayda Türk borsası yüzde 17 pozitif ayrıştı.

Yatırım dünyasında her alış veya var olan pozisyonu sürdürüş bir alternatiften mahrum kalma maliyetine neden olur.

Henüz Türk varlıkları görece pahalı hale geldi demek doğru olmasa da bu ayrışma ile endeks adına USD bazlı ıskontonun belirgin ölçüde azaldığını söylemek mümkün.

Aşağıda yer alan grafik BIST’in Euro bazında DAX’a oranını gösteriyor. 6 Kasım’dan bugüne BIST, Euro bazında Alman DAX endeksinden yüzde 26,7 daha iyi performans gösterdi.

Ucuz veya pahalı olmanın iki kere iki dört berraklığında bir ölçümü yoksa da ben bu tür analizlerde bollinger bantlarını faydalı bulurum.

Bantlar fiyatın momentumunu dikkate alarak, bir nevi çevresinde dans eder ve sınırlar oluşturur.

Bu pencereden bakınca BIST’in DAX’a kıyasla pahalı hale geldiğini iddia edecek hududa BIST lehine halen yüzde 20’lik bir alan var.

Ben bu ayrışma alanının gerçekleşme olarak tabelaya yansımasının mümkün olduğunu; ancak var olan bilgi setiyle bunun yılın ilk bölümünde gerçekleşmesinin zor göründüğünü düşünüyorum.

Bu nedenle Ocak ayında BIST’in dünyaya paralel seyrettiği, hatta dünya ortalamasının hissedilir ölçüde altında kalarak negatif ayrıştığı bir fiyatlamanın şansı daha yüksek senaryo olduğu görüşündeyim.

Şüphe yok ki geride kalan iki ay kuvvetli pozitif ayrışma nedensiz yere gerçekleşmedi.

Ancak finansal piyasalarda nasıl hiçbir matem nasıl sonsuza kadar sürmüyorsa hiçbir parti de limitsiz şekilde devam etmiyor.

Bu görüş sizlere Borsa İstanbul’da değer kaybı beklediğimi düşündürmesin.

Aksine Ocak ayında varlık piyasalarının negatif seyre sahne olması ihtimalini düşük buluyor, Salı günü ABD’de tamamlanacak 2. tur Georgia senato seçimlerini demokratlar kazanacak olursa borsa endekslerinin güçlü değer artışlarına imza atabileceğini düşünüyorum.

Temsilciler meclisinde çoğunluk olan Demokratlar bu yönde bir sonuçla Senato’da da karar alma yeterliliğine (mavi dalga) kavuşursa, bu çok daha güçlü yeni bir yardım paketi beklentisi yaratacak.

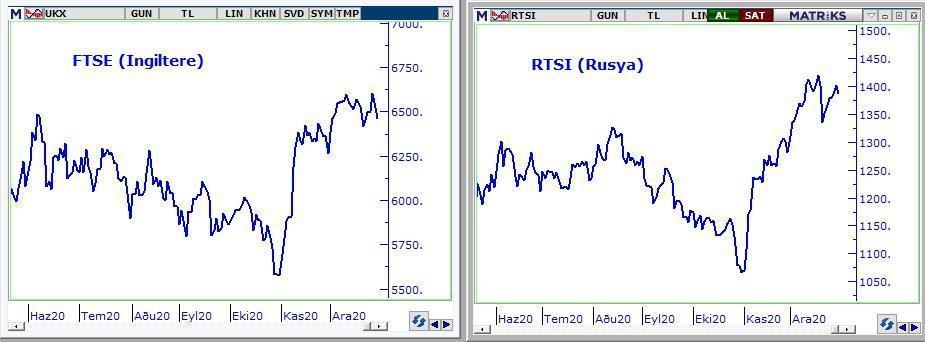

Euro Stoxx (AB) endeksi 2020 yılını yüzde 5 kayıpla 3550 seviyesinde tamamladı. Bu endeksin Aralık ayında kaydettiği değer artışı ise yüzde 1,2...

Söz konusu senaryoda Euro Stoxx yılın ilk çeyreğinde yüzde 12’yi bulabilecek bir değer artışı ile 4,000 puana ulaşabilir. Benzer şekilde DAX 15,800, FTSE 7.200 semalarına tırmanabilir.

Şüphesiz bu yönde bir fiyatlama BIST için de pozitif olur ve endeks yüzde 7-8 kadar bir değer artışı ile ilk çeyrek içinde 1575-1600 bandına yükselebilir.

Bu senaryoda negatif ayrışma görece daha düşük oranda değer artışı biçiminde gerçekleşir ve BIST önceki iki ay kaydettiği göreli sert sıçramayı hazmetmiş dünya ortalamasına yakınsamış olur.

Ancak Georgia seçimini Cumhuriyetçiler kazanır ve yayılım hızı şu sıralar normal görülen Covid Ocak ayı içinde hızlanacak olursa dünya genelinde borsa endekslerinde yüzde 3-4 oranında limitli geri çekilmelere şahit olabiliriz.

İran-ABD hattı veya Trump’ın devir teslimde zorluk çıkarması da pekâlâ bu yönde geçici ve limitli bir geri çekilmenin kaynağı olabilir.

İşte bu durumda BIST’de de asgari 1400 puana kadar gerileme yaşanabilir ki ben açıkçası bu senaryonun şansını görece daha düşük buluyorum.

Toparlarsak geçici bir süre BIST’in küresel fonlar tarafından önceki iki aya kıyasla daha az tercih edilebileceğini, dünya borsaları yükselirken görece daha az değer kazanıp dünya borsaları düşerken daha fazla kayıp yaşayabileceğini düşünüyorum.

GPG özelinde geçen hafta net Türkiye hisse senedi yatırımlarının ağırlığını yüzde 14’den yüzde 2’ye indirmem ve diğer ülke borsa endekslerine gerçekleştirdiğim yatırımların ağırlığını yüzde 15’den yüzde 22,5’e yükseltmem de temelde bu beklentiden kaynaklanıyor.

Türk Lirasına bakışım ise farklı. Henüz Türk Lirasında BIST’e benzer şekilde ucuzluk özelliğinin belirgin biçimde azaldığı yönünde bir görüşe sahip değilim.

GPG’nin yabancı varlıklarını TRY cinsine dönüştürerek kurdaki düşüş veya yatay seyirle faiz getirisinden mahrum kalış riskinden kaçınmaya, başka bir deyişle fonun yabancı varlıklarını da TRY cinsi ve faiz getirisine tabi biçimde taşımaya devam ediyorum.

USDTRY özelinde yılın ilk çeyreğinde 7,65 direncinin aşılmasının zor olduğunu, aşağı yönlü hareketlerde ise halen 6,85 civarına kadar bir alan olduğunu düşünüyorum.

Pusula okurlarının önemli bir bölümünün borsa ile ilgilendiğini biliyorum.

Bu nedenle borsaya yönelik beklentilerimin yanında sıkça hisse senedi yatırımlarında uygulanabilecek stratejiler hakkında da yüksek sesle düşünür tonda sizlerle görüşlerimi paylaşırım.

BIST adına 2021 için pozitif olmakla birlikte son iki ay yaşananı çağrıştıran bir coşkunun yinelenmesinin kolay olmadığını düşündüğümü bilmenizi isterim.

Sert bir düşüş yüzde 20’yi bulabilecek bir düzeltme olur mu? Özellikle ilk yarıyıl için bu yönde bir beklentim yok. Hisse senedi ağırlıkları azaltılmalı tadında bir görüşe de sahip değilim.

Bir sene sonra bugünlerde BIST 100 endeksini 1925 puan civarında görebilir miyiz? Evet, bence pekâlâ mümkün. Bu senaryonun gerçekleşmesi olasılığının da asgari yüzde 50 olduğu görüşündeyim.

Ancak bu gerçekleşse dahi 12 ayda yüzde 30 oranında bir artış anlamına gelecektir ki senelik yüzde 17 olan mevduat getirisinin sadece 13 puan üzerinde bir performans olacaktır.

Bu nedenle yatırımcıların borsaya ilişkin beklentilerini törpülemesi gerektiğini, alıp unutalım türünde stratejilerin ödülünün görece düşük kalabileceğini, sene içinde zaman zaman hisse senedi ağırlığı azaltıp geri çekilmelerde yeniden ağırlık arttırarak 2020 ile kıyaslandığında daha hamleli taktikler benimsenmesinin daha verimli sonuçlar doğurabileceğini düşünüyorum.

2022 ve 2023 ile kıyaslandığında 2021 yılı, piyasalar için virajlı parkurların oranının düşük, yol şartlarının görece kolay-güvenli olacağı bir sene olmaya aday görünüyor.

Salı günü online toplantıda 2021 beklentilerimi ve 2022-2023 döneminde piyasaları bekleyen zorluklara yönelik görüşlerimi dayanakları ile aktarmıştım. İlgi duyan okurlar linkten kaydına ulaşabilirler. 2021 Yılında Piyasalar

Bir sonraki Pusula’da buluşmak dileği ile…

Paylaş