- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comKeşfedilmemiş Sularda İlerliyoruz

Paylaş

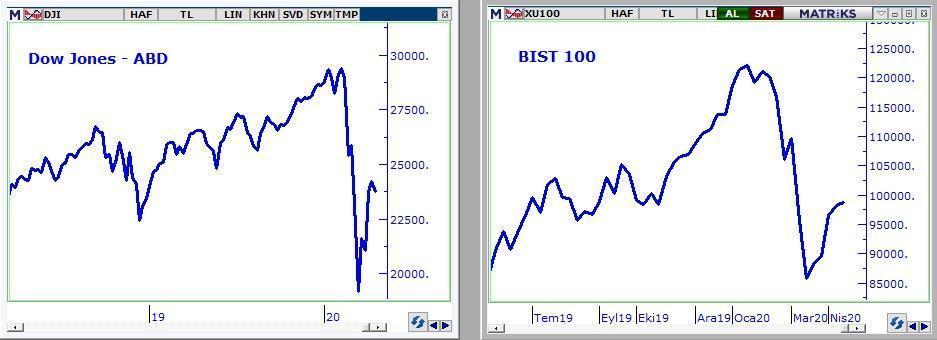

Borsa endekslerinin ortalama yüzde 2 değer kaybettiği ABD dolarının dünya genelinde yüzde 1 kadar değer kazandığı bir haftayı geride bıraktık. BIST TL bazında bu etabı yüzde 0,6 artışla tamamlarken USD de ülkemizde aynı oranda yükselerek 7,00 seviyesine yaklaştı.

Reel ekonomilere & hayata bakarsanız en kötüyü yaşamaya devam ediyoruz. Bu perspektiften finansal piyasaları anlamaya çalışanlar zorlanıyor. 21 Şubat – 19 Mart tarih aralığında Korona Krizini fiyatlayan borsa endeksleri takip eden dört haftada güçlü değer artışları kaydetti ve ülke bazında değişmekle birlikte dünya genelinde kayıpların kabaca 1/3’ü geri alındı.

Finans dünyası aktörleri eldeki tüm verileri kullanarak geleceğe senaryo yazar ve ışık hızı ile her değişikliği fiyatlama davranışlarına yansıtır. Bugün gerçek hayatta yaşadıklarımız bir ay önce fiyatlandı.

Şimdi finans dünyası titiz biçimde 2-3 ay sonrasını fiyatlıyor. Her yeni faktör değişikliği de geleceğe yönelik senaryo analizlerini güncellemelerine neden oluyor.

Verdiğim eğitimlerde piyasaların reel hayattan 6-9 ay önce her şeyi fiyatladığını ve reel dünyanın yarınına yönelik güvenilir sinyaller ürettiğini ifade ederim. Günümüz şartlarında görüş açısı sisli. Şimdilik kimse o kadar ileriye yönelik iddialı senaryo yazmıyor/yazamıyor.

Piyasalar ekonomik hayatın Haziran ayından itibaren düşük bir hızla da olsa başlayacağı beklentisinde ve bunu fiyatlamaya devam ediyor. İkinci salgın dalgası riski bugünlerin konusu değil.

Bugün Pusulada borsalarda sınırlı oranlarla da olsa geçen hafta yaşanan değer kayıpları yeni bir satış dalgasının habercisi mi tartışalım ve Mayıs ayına yönelik senaryoları masaya yatıralım istiyorum.

Geçen hafta gerçekleşen satıcılı seyre sebep olan ana faktör petrol piyasasında yaşanan kaos. Tali faktör ise Euro bölgesinde süren pazarlık.

20-21 Nisan (Ptesi-Salı) küresel piyasaların tarihinde onlarca yıl hatırlanacak ders kitaplarında yer bulacak bir kaosa sahne oldu.

Petrol yatırımı gerçekleştiren gerek fonlar gerek bireysel yatırımcılar bu işlemi vadeli kontratlar üzerinden yapar.

Fiziki teslimat gerektiren kontratlarda vade sonu geldiğinde finansal piyasa aktörleri süresi dolan kontratı satıp ileri vadeli kontratı alır. Bir bakıma vade uzatır.

Bunun gerçekleşmesine engel olabilecek teorik risk karşı tarafta fiziki teslimatı kabul eden bir alıcının olmamasıdır.

İşte Pazartesi günü bu teorik risk dünya tarihinde ilk kez gerçekleşti ve WTI 21 Mayıs 2020 teslimatlı kontratta alıcı olmayınca fiyat Türkiye saati ile 23:00’de – 37 $’a kadar düştü.

Dışardan ağır bir depremi TV ekranından izlemeye benzeyen bu kaos o markette işlem yapanlar için çöken binanın içinde kalmaktan farksızdı.

Pek çok fon & bireysel yatırımcı o kaosta ciddi hasar aldı. GPG pay değerine de etkisi kabaca yüzde 1,5 olarak gerçekleşti.

Ciddi bir yatırımcı grubu petrol çok düştü nereden alırız diye telefonlara sarıldı. Bana da çok soru geldi.

Geçen hafta mayıs vadeli kontratta bu kaos yaşanırken Brent petrolün en ucuz ve en yakın vadeli kontratı 13 $ WTI Haziran vadeli kontrat ise 6,5 $’ı test etti.

Benzer bir kaosun yinelenmesinden endişe eden ve asgari dört ay sonra vadesi dolacak bir kontrat alayım diyenler için en düşük fiyat her iki petrolde de 22 $ üzerindeydi.

İşte bu kaos petrol üreticisi ülke ve şirketlerin riskini yükselttiği için borsalar geçen hafta değer kaybetti.

Petrol fiyatlarının yukarı gitmesi tüm dünyanın yararına ve bunu sağlamak üzere Mayıs ayı içinde yeni üretim kesintisi haberleri almamız kuvvetle muhtemel. Haziran ayından itibaren de petrol ihtiyacı görece artacak ve fiyatlar yükselecektir.

Bu pencereden bakarsak geçen hafta borsalarda yaşanan düşüş normal ve geleceğe yönelik bir tehlike sinyali üretmiyor.

Gelelim Euro bölgesine. Korona krizi tüm dünyada ağır bir maliyete neden oldu/oluyor.

Bu faturadan birey, şirket, devlet her aktöre bir pay düşecek.

İşte Avrupa bu faturanın paylaşımına yönelik bir pazarlık sürdürüyor.

Zenginler kulübü hallederiz ama borç olarak veririz derken başta İtalya ve İspanya madem aileyiz borç olmaz gücümüz ağırlığında karşılayalım tezini savunuyor.

Gerçek hayatta ailelerde de böyle değil midir, zor duruma düşene mali durumu iyi olanlar bir noktaya kadar katkı sağlar ancak ağırlıklı bir kesimde bu noktanın bir limiti vardır.

İşte Avrupa kendi içinde bu çizginin nereye çizileceğinin pazarlığını yapıyor.

Filmin sonunda kapı vurup evi terk eden olur mu aile dağılır mı endişeleri haksız değil.

Ancak ben dağılma herkesin aleyhine olduğu için bir orta yolun bulunacağını ve Avrupa’nın dünyaya ve kendisine yeni bir kriz ihraç etmeyeceğini düşünüyorum.

6 Mayıs’ta AB liderler zirvesi var. Takip eden haftalarda yeni zirveler de muhtemel ve bence önümüzdeki 4-6 hafta içinde bu cephede bir mutlu son olasılığı yüksek.

Peki güzel hoş da bu kriz tüm ülkelerin kamu borcunun yükselmesine neden olacak.

Dünya bu kaynağı nereden bulacak ?

Düne kadar borç verenlerin kaynakları artmadı. Ama borca ihtiyacı olanların talebi yükselecek. Bu halka bir yerde kopmaz mı diyenler vardır.

Bu derde derman olan da kapitalizmin sihrinden başka bir şey değil.

Merkez bankaları para basarak oluşan/oluşacak farkı kapatıyor. Tahvilleri satın alıyor.

Sonuç derseniz borsalarda önümüzdeki 4-5 hafta içinde haber akışına bağlı geçici dalgalanmalar pekala mümkün.

Ancak borsaların bal kabağına döneceği kabus senaryolarına ihtimal vermiyor hisse senedi marketlerinde aşağı yönlü marjın yüzde 5-10 ile limitli olduğunu düşünüyorum.

Bu borsalar düşecek yönünde bir öngörü değil. Aksine Mayıs ayında da ana rotanın 1-2 aşağı 2-3 yukarı tonla ılımlı pozitif sürmesi ihtimalini daha yüksek buluyorum.

Sadece riskin ne olabileceğine yönelik sorulara cevaben yukarıdaki yoruma yer vermek istedim.

Şimdi Borsa İstanbul ve Türkiye özeli ile devam edelim.

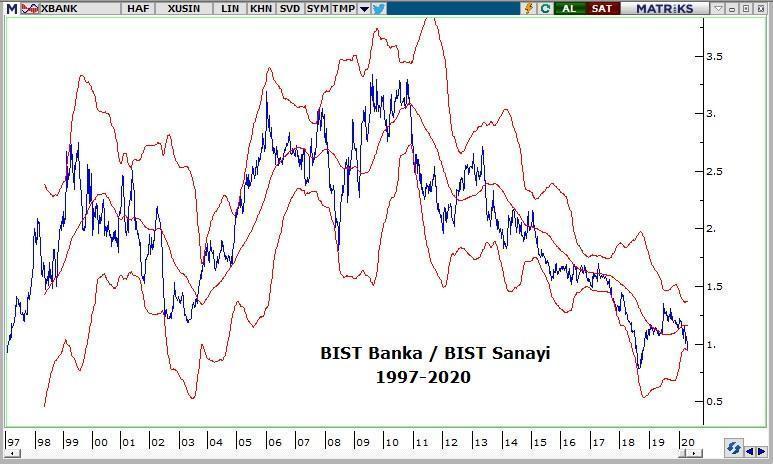

Evet BIST Nisan ayında yüzde 10 değer artışı kaydetti ancak alt kırılımlara bakarsak sanayi hisseleri yüzde 16 yükselirken banka hisseleri dostlar alışverişte görsün tadında bir performansla ancak yüzde 2,5 yükselebildi.

Şüphesiz banka karlarını negatif etkileyen taşıdıkları riski arttıran içsel ve dışsal pek çok unsur var. Bu ayrışma yok yere gerçekleşmedi.

Ancak geldiğimiz noktada banka hisselerinin göreli ve temel iskontosu öyle bir seviyeye geldi ki 3-9 ay sonra bugünler hatırlandığında al işte hala aynı düzeyde ucuzlar deme ihtimalimizi düşük buluyorum.

Bu cephede stres kaynağı olan önemli bir faktör Türkiye’nin swap ihtiyacını karşılayıp karşılayamayacağı.

Swap ülkemizin döviz likiditesini kalıcı biçimde arttıracak bir sihir değil.

Sadece çözüm sağlanırsa zaman kazandıracak.

Peki Türkiye ihtiyaç duyduğu swap’ı gerçekleştirebilecek mi ?

Ben mutlu son ihtimalinin şansını görece daha yüksek buluyor, Türkiye’nin tırmanan CDS nedeniyle $ bazında yıllık yüzde 7-8’i de aşabilecek yüksek ölçekli bir borçlanmaya gitmekten kaçınmak için tüm pazarlık gücünü kullanacağını tahmin ediyorum.

Sağlıklı yarınlarda buluşmak dileği ile…

PUSULA – ABONELİK

Pusula Bigpara’da yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

Paylaş