- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comHaziran Ayında Piyasalar

Paylaş

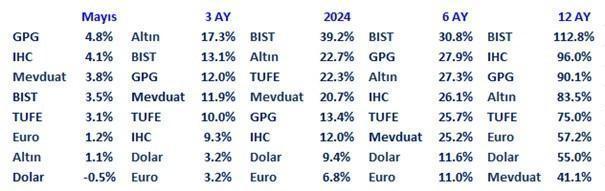

Mayıs ayı döviz kurlarında yatay, borsada ise sektör bazı keskin ayrışmaların yaşandığı ılımlı pozitif bir seyre sahne oldu.

İlgi çekici bir gerçekleşme ise çok uzun süre sonra mevduatın ay özelinde geleneksel yatırım araçları içinde en iyi performansa imza atmasıydı.

Mayıs ayında ne borsa ne altın mevduatı geçemedi.

Bugün Pusula’da Haziran ayında neler yaşanabilir, yatırımcılar nasıl bir yol izlemeli sorularına yanıt arayacağım.

Borsa ile başlayalım;

Dört ana endeksten BIST Banka Mayıs ayında %12 / BIST Hizmet %4 artış kaydederken BIST Sanayi %3 / BIST küçük şirketler endeksi de %4 kayba sahne oldu.

Sene başından bugüne bakarsak BIST Banka %73 / BIST Hizmet %39 / BIST Küçük Şirketler endeksi %33 / BIST Sanayi ise %23 yükseldi.

Sadece 2024 de değil geride bıraktığımız iki yılda da sanayi endeksi borsanın yükselişinden en düşük pay alan cephe oldu.

Son iki yılda BIST Banka 128 $’dan %268 artışla 468 $’a / BIST Hizmet 111 $ ‘dan %165 artışla 295 $’a yükseliş kaydederken BIST Sanayi endeksi ancak 271 $’dan %63 artışla 441 $’a yükselebildi.

Bankaların bu kadar güçlü artış kaydetmesi yok yere gerçekleşmedi.

Bu sektör faaliyet gösterdiği ülkede taşın altına gövde koyan kesimdir. Ülke riskiyle fiyatları arasında güçlü bir bağ olması normal.

Türkiye son bir yılda bu konuda önemli ölçüde ilerleme kaydetti ve iz düşümünü sert yükseliş olarak banka fiyatlarında gördük.

Ancak finansal piyasalarda hiçbir matem sonsuza kadar sürmediği gibi hiçbir bayram da ilelebet devam etmez.

Bence azalan ülke riski bankalar nezdinde yeterince fiyatlandı.

Bu banka hisselerinin artık yükselemeyeceği anlamına gelmiyor.

BIST yükselirse pekala banka hisseleri de değer kazanmaya aday.

Ancak bir süre endeks üzeri performans kaydetmelerinin zor olduğunu endeksin değer kaybettiği parkurlarda da fiyatlarının daha fazla düşebileceğini düşünüyorum.

Banka endeksinin ezeli rakibi olan sanayi endeksinin geride kalan iki yılda görece düşük artış kaydetmesinin bence üç nedeni var.

İlki ülke riskine duyarlılığı bankalara kıyasla düşük olduğu için 2022 öncesinde fazla değer kaybetmemiş olmaları.

Hal böyle olunca partiye de daha kalender katılım gösterdiler.

İkinci faktör sanayi endeksinde ihracat yapan çok sayıda şirket olması. TRY’ın son iki yılda reel artışı (döviz kurlarındaki artışın enflasyonun altında kalması) bu şirketler için dezavantaj oldu.

Bu dezavantajın sürmeyeceği görüşündeyim.

Önceki Pusula’da da paylaştığım üzere döviz kurlarında iki aydır devam eden yatay seyrin Haziran ayı içinde sona ereceğini ve önümüzdeki aylarda kurların enflasyona yakın oranda artış kaydedeceğini tahmin ediyorum.

Bu artış mevduatın sağladığı yaklaşık aylık yüzde 4’ü aşar mı derseniz, bunu (var olan bilgi seti dahilinde) beklemiyorum.

Sanayi endeksinde yer alıp iç pazara satış yapan şirketler adına etkili olan faktör ise Türkiye ekonomisinde beklenen yavaşlama ve artan kredi maliyetleri.

Ancak ben bunun da bazı şirket hisselerinde yeterince fiyatlandığı görüşündeyim.

Sonuç derseniz; BIST Sanayi endeksinde pupa yelken bir ralli beklemiyorum.

Aksine 12 Haziran’a kadar (bayram öncesi takas dezavantajı etkisiyle) olan kesitte ılımlı hızla da olsa değer kaybının sürebileceğini ve geçen haftayı 14.204 puanda tamamlayan BIST Sanayi endeksinin Haziran ayının ilk yarısında 13,500 - 13,750 bandına (420-425 $) gerileyebileceğini düşünüyorum.

İşte bu geri çekilme gerçekleşirse ben sanayi endeksi içinden özenli tercihlerde bulunarak hisse senedi yatırımı gerçekleştirme veya ağırlık arttırma adına elverişli şartlar oluşacağı görüşündeyim.

BIST 100 adına da 9800-10.000 bandına denk gelebilecek bu geri esneme kaçınılmaz değil elbette.

Ancak en azından 12 Haziran’a kadar olan kesitte borsada kalıcı dikkate değer artış yaşanmasının kolay olmadığını düşünüyorum.

En geç Temmuz ayı içinde ise (Haziran ikinci yarıda da bu mümkün) borsada rotanın yeniden yukarı dönebileceği ve yılın üçüncü çeyreği içinde BIST Sanayi endeksinin 500 $’a / yıl sonunda da 575-600 $ bandına yükselmesinin mümkün olduğu görüşündeyim. (Güncel değeri 441 $)

Sanayi endeksi 222 şirketten oluşuyor ve bu cephede hisse senedi bazında ayrışan performanslar çok daha sık gerçekleşiyor.

İkinci yarıyılda bazı hisse senetleri $ bazında değer kaybederken bazılarının değer kazandığı birbirinden ve genel endeksten bağımsız hareketlerin gerçekleştiği bir seyirle karşılaşmamız şaşırtıcı olmaz.

Bu nedenle BIST’te ikinci yarıyılı, yatırımcıların 2021-2023 alışkanlıkları ile “ne alsak gidiyor” tadında başarı hikayelerine şartlanmak yerine doğru şirket seçimi için çok daha fazla emek vermesinin gerekeceği bir parkur olmaya aday buluyorum.

Yatırım kararlarını alırken sadece yukarı yönde potansiyele bakmak doğru değil.

Eş anlı olarak riskin de (marj ve ihtimal olarak) tahmin edilmeye çalışılması gerekir.

Bu iki boyutu bir arada ele alınca ben hisse senedi yatırımları adına tercihlerin sanayi endeksi içinden yapılmasının daha rasyonel olacağı bir döneme girdiğimiz görüşündeyim.

Altın ile noktalayalım. Mayıs ayı içinde 2450 $’ı görüp kapanışı 2320 seviyesinde tamamlayan ons altında yaz aylarında 2250 $’ın da test edilebileceğini ve bu ilave geri çekilme yaşanacak olursa bulunmaz hint kumaşı hali almayacaksa da yatırım için bir seçenek olarak görülebileceğini düşünüyorum.

Gümüş diyecek bazı okurlar; var olan fiyat & şartlar itibarıyla altını daha tercih edilir buluyorum. Bir sonraki Pusula’da buluşmak dileği ile…

Paylaş