- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comHaziran Ayında Piyasalar

Paylaş

Mayıs ayı finansal piyasalarda ilk yarıda negatif ikinci yarıda pozitif bir seyirle geçerken ay bütününde ana rotanın ılımlı pozitif bir tabelaya işaret ettiğini söyleyebiliriz.

Dış iklim adına referans alabileceğimiz Dow Jones endeksi ayın ilk yarısı içinde her ne kadar 22.700 puana kadar gerilediyse de bu kalıcı olmadı ve ABD endeksi aylık yüzde 2,8 getiri ile 24.900 puana ulaştı.

Borsa İstanbul’daki seyir de diğer borsalardan farklı değil. 12 Mayıs’ta 97.750 puana gerileyen BIST 100 endeksi geçen haftayı 103.000 seviyesinde tamamladı ve aylık getiri oranı yüzde 1,9’a ulaştı.

Genel seyre yönelik görüşlerimde bir değişiklik yok. Haziran ayının hatta Temmuz ayının da Mayıs ayını çağrıştıran ana eğilimin ılımlı pozitif olduğu ancak her iki yönde ara akımlar içeren bir seyre sahne olması ihtimalini yüksek buluyorum.

Bu görüşün en önemli dayanağı baz etkisi ile Ağustos başına dek açıklanacak PMI verilerinin görece pozitif çıkacak olması. Bu veri setinde karşılaştırma hep bir önceki ay ile yapılır.

Ekonomiler Mart-Nisan- parkurunu adeta buz keserek geçirdiği için birkaç ay verilerin olumlu bir trende işaret etmesi kaçınılmaz.

PMI verileri dipten yukarı dönerken de borsa endekslerinde sert kalıcı bir satış dalgası yaşanması çok zor.

Bunun için ekonomilerin yeniden buz keseceğini veya belirgin bir geri dönüşe sahne olacağını düşündürecek majör faktör değişikliklerine ihtiyaç var.

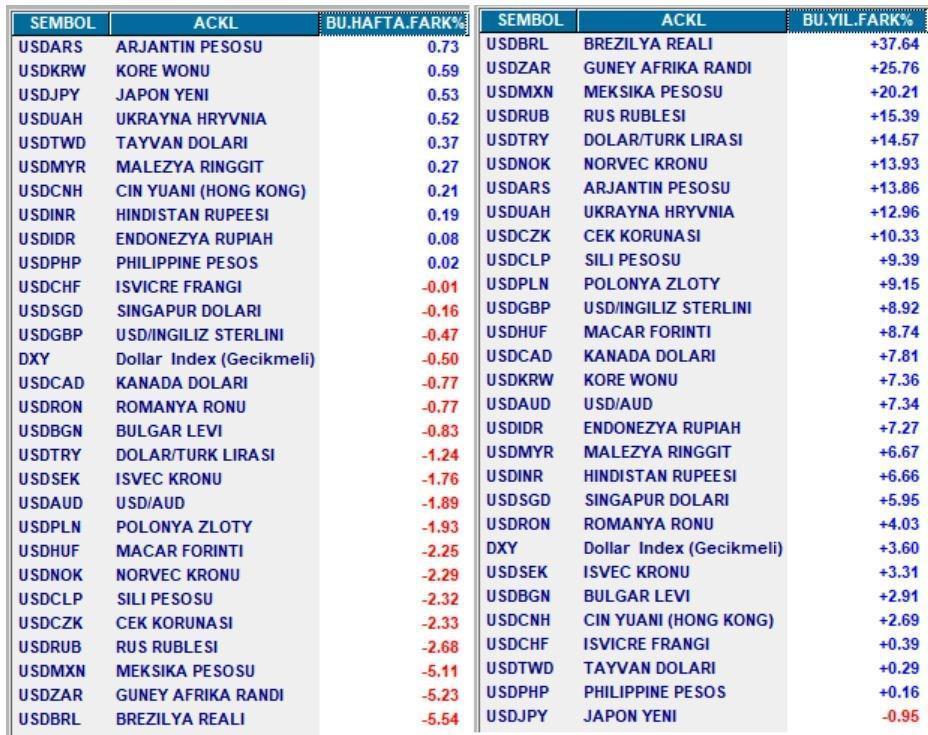

Yukarıdaki tabloda sol sütunda görebileceğiniz üzere geçen hafta gelişen ülke para birimlerinde güçlü rallilere şahit olduk.

Dolar Euro Sterlin gibi gelişmiş ülke para birimleri bize benzer kabul edilen ülkelerde sert değer kayıplarına uğradılar. Yeni haftada da bu eğilim sürüyor.

Başta Çin Yuanı olmak üzere Asya para birimleri bu harekete katılamadı. Vites yükselten ABD-Çin gerilimi bu cepheyi negatif ayrıştırıyor.

Kasım ayında gerçekleşecek ABD başkanlık seçimine kadar sık sık benzer kareler ile karşılaşacağız.

Trump kampanyasını Çin’e yüklenmek üzerine tasarlamış görünüyor. Sert eylemlerden kaçınacaksa da sert söylem ve sembolik darbeler önümüzdeki beş ayın manşetlerinde yer bulabilir.

Kriz fiyatlamasını takiben yaşanan iki aylık pozitif seyri ilk perde olarak isimlendirecek olursak bu gösterimin yıldızları ABD Almanya Kanada gibi krizin faturasını göğüsleme imkanı yüksek ülke piyasaları oldu.

Nisan- Mayıs bütününde ABD endeksleri % 13 Alman DAX endeksi % 16 değer kazanırken aynı periyotta Fransa İtalya Meksika borsaları % 4 yükselebildi. Endonezya İspanya borsaları yatay kaldı.

Hal böyle olunca hızlı toparlananlarda Ocak 2020 değerlerine yüzde 20 kadar bir alan kalırken zayıf performans gösterenlerde kriz öncesi değerlere uzaklık aşağıdan yukarı halen yüzde 50’ye yakın.

Açıkçası ben haziran ayından itibaren geride kalanların daha çok ilgi görebileceğini ve bu makasın belirli bir bölümünün önümüzdeki iki ay içinde kapanabileceğini düşünüyorum.

Bu gerçekleşirse Türkiye için de ölçülü pozitif etkisini görebiliriz.

Dolar bazında BIST 100 endeksi kriz öncesinde 21.000 seviyesindeydi.

Cari değeri 15,000 $ ve aşağıdan yukarı yüzde 40’lık bir alan var.

Ancak alt kırılım olarak baktığımızda sanayi hisselerinde heyecan verici bir göreli iskontodan bahsetmek güç.

Kriz öncesinde 25.200 $ olan BIST Sanayi endeksi geçen haftayı 19.400 $’da tamamladı.

Kriz öncesi zirveye uzaklık yüzde 30.

Ancak bankacılık endeksinde durum farklı. Sektörün karlılığına yönelik çok sayıda faktör değişikliği ve yükselen tahsilat riskleri kriz öncesinde 31.000 $ olan bankacılık endeksinin 17.300 $’a gerilemesine neden oldu. Mayıs ayında BIST yükselirken bankacılık endeksi yüzde 4,4 değer kaybetti.

Aşağıdan yukarı alan yüzde 80 ve küresel risk alma iştahının kuvvetlendiği bir kesitte pekala bankacılık sektöründe hissedilir bir sıçramaya şahit olabiliriz.

Bir adım ileri gideyim; ben var olan banka fiyatlarını özenle yapılacak banka bazı tercihler ile 5-10 yıl vadeli uzun süreli yatırımlar adına da ilgi çekici buluyorum.

Şüphesiz bu görüş uzun vade adına bir risk olmadığı anlamına gelmiyor. Her yatırımın riski vardır. Mesele riskin gerçekleşme olasılığı ve bu riski üstlenmeye değip değmeyeceğidir.

Altın ve Sterlin cepheleri ile tamamlayalım.

Sarı fırtına son iki yılın tartışmasız şampiyonu oldu.

Gerek dolar bazında gerek TRY bazında altın geleneksel yatırım seçenekleri içinde en iyi performansa imza attı.

Hal böyle olunca da tüm dünyada altın çok daha fazla ilgi görmeye başladı.

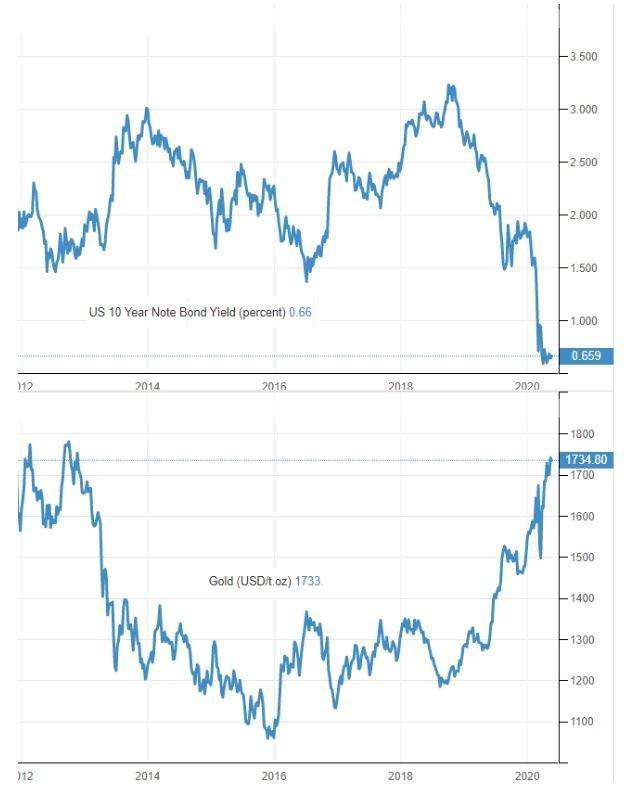

Aşağıda iki grafik var.

Altta ons yani altının dolar bazı fiyatı üst tarafta ise ABD 10 yıllık tahvil faizi yer alıyor.

Bu ikili arasında ağırlıkla negatif korelasyon vardır.

ABD faizleri yukarı giderken alternatifinin sağladığı ödül yükseldiği için altın değer kaybeder.

Aksi olur ve faizler düşüşe geçerse de altın rüzgarı arkasında bulur ve değer kazanır.

ABD 10 yıllık tahvil faizleri Ekim 2018 itibarı ile % 3,25 seviyesindeyken ons altın 1200 $ düzeyindeydi.

Önce 2019 ekonomik yavaşlama fiyatlaması ardından 2020 korona resesyonu derken ABD faizleri yüzde 0,65’e kadar indi ons altın 1750 $’a yükseldi.

FED’in 2023 yılına kadar faiz arttırmasını beklemiyorum. Ancak faiz artırım fiyatlamasının gerçekleşmeden önce yaşanacağını bu bakıma 2021-2022 boyunca ABD tahvil faizlerinde rotanın yukarı olacağını düşünüyorum.

Tahvil faizlerinde ilk yükseliş perdesini ne zaman görürüz derseniz en geç (pekala daha erken de başlayabilir) 2020 son çeyreğinden itibaren ABD tahvil faizlerinde yükselişin başlayacağı ve bu seyrin asgari iki sene süreceği görüşündeyim.

Bu gerçekleşirse altın üzerinde etkisi negatif olur ve sarı fırtınada 1.500 $’a (2021-2022 parkurunda belki 1.350 $’a) kadar sürebilecek bir değer kaybına davetiye çıkartabilir.

Bu bakıma yakın vadede 1800-1850 $ bandını ziyaret şansı olsa da ben altın cephesinde riskleri fırsatlardan daha baskın buluyor, hele hele orta-uzun vadeli yatırımlara uygunluğunu tartışmaya değer buluyorum.

Sterlin cephesinde ise tam tersi bir durum var. Negatif faiz uygulanması olasılığı ile değer kaybeden İngiliz para biriminin ufuktaki bu sterlin negatif beklenti gerçekleşene veya gerçekleşemeyeceği anlaşılana kadar zayıf seyri sürdürmesi mümkün.

Ancak başta dolar ve Euro olmak üzere Sterlin’in diğer para birimlerine karşı yüzde 5 kadar ilave iskonto kazanması durumunda ben İngiliz para biriminin döviz tabanlı seçenekler içinde yeniden ilgi çekici bir noktaya terfi edeceği görüşündeyim. Sağlıklı yarınlarda yeniden buluşmak dileği ile…

PUSULA – ABONELİK

Pusula Bigpara’da yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

Paylaş