- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comDolar borsanın yolunu kesebilir

Paylaş

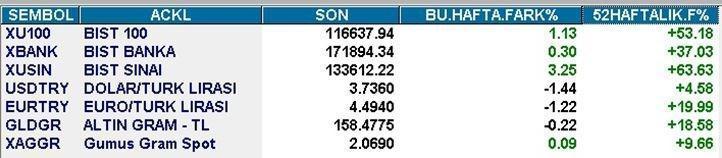

Yeni yıl küresel piyasalarda güçlü pozitif bir açılışa sahne oldu. Geçen hafta borsalar ortalama yüzde üç değer artışına sahne olurken dolar dünya genelinde ortalama yüzde bir değer kaybetti.

Borsa İstanbul Aralık ayında dünya borsalarının üzerinde bir getiriye imza atmıştı. Bu performans geçen hafta BIST’i baskıladı ve diğer borsalar ( lokal para birimleri cinsinden ) yüzde üç değer kazanırken bizim cephede yükseliş yüzde birde kaldı.

Türk Lirası ise dünyadaki akımdan güçlü şekilde yararlandı ve dünyada ortalama yüzde bir değer kaybı yaşayan USD ülkemizde de % 1,4 düşerek 3,7360 seviyesine geriledi.

MACRON & ZARRAB FAKTÖRLERİ�

Avrupa ile görece eriyen buzlar Türkiye piyasaları için ılımlı pozitif. Geçen yıl bu zamanlarda yüksek desibelli tartışmalar yaşadığımız Euro Bölgesi ile ilişkileri onarmaya başladık.

AB üyesi olmayacağız. Ancak ticari işbirliğini geliştirme arzusundayız. Bu irade karşı cenahtan da olumlu yanıt buluyor ve belli ki önümüzdeki aylar gümrük birliğinin güncellenmesi dahil pek çok mali konuda yeni pazarlıklar yaşanacak.

Kuşkusuz eksen kayması kaygılarını da yumuşatabilecek bu gelişme yurtiçi marketler adına avantaj ama bunun kısa vadede fiyatlarda önemli bir değişim yaratması zor.

Çünkü bir sene önce AB – Türkiye saç saça baş başa olur demeyen ve gerilimin bir restleşmeye dönüşmeyeceğinin farkında olan piyasa bugün de çıkar odaklı bu sürece şaşırmıyor.

Zarrab faktörü etkili olur mu ? Sanmıyorum bu başlık yakın geleceğin konusu olmaktan uzaklaştı. Karar duruşması 11 Nisan’da gerçekleştirilecek.

Yabancılar içinde dahi çok kısa vadeli işlem yapanların ağırlığının bu denli arttığı günümüz koşullarında Mart sonuna kadar bu faktörün borsa geneli ve TL üzerinde etkili olacağını sanmıyorum.

BORSALAR YÜZDE İKİ YÜZ YÜKSELDİ

Geriye ne kaldı ? Küresel risk iştahı. Burada asayiş berkemal mi ? Şimdilik evet.

İhtiyatlı kesimin endişe etmekte haklı olduğu bir gerçek şu ki dünya borsaları sekiz senedir değer kazanıyor.

2009 başında 7000 puan olan Dow jones ( ABD ) endeksi geçen haftayı 22.500 puanın üzerinde tamamladı. Sırf geçen yıl kaydettiği prim % 25.

Grafiklere bakınca insan kendini elli katlı bir kulenin çatısındaymış gibi hissediyor.

Ancak şu da bir gerçek ki bu yükseliş yok yere yaşanmıyor. Dünya ekonomisi her geçen yıl daha hissedilir bir büyüme ritmine ulaşıyor.

Öncü göstergeler tarihi bir pırıltı ortaya koyuyor. Önümüzdeki iki çeyrek küresel büyüme gücüne güç katarak yoluna devam edecek.

Bu ortamda borsalar çökecek demek rasyonaliteden uzak. Ekonomik aktivite borsaların kalıcı değer kayıpları yaşamasını önleyecek kadar kuvvetli.

Ancak fiyatlar da yeni zirvelere yelken açılmasını frenleyecek kadar yukarıda.

Bırakalım grafikleri bir kenara gelin duruma değerleme yönüyle bakalım.

BORSALARDA BALON VAR MI ?

ABD’de şirketler ortalama 25 FK ile işlem görüyor. Yani 100 dolara aldığınız bir şirket bu bedelin yirmi beşte biri kadar ( 4 $ ) size kar payı sağlıyor.

Başka bir deyişle bağladığınız para 25 yılda geri dönüyor. Bu oran beş sene önce 15-20 aralığında seyrediyordu. Hisse senedi yatırımlarında geri dönüş süreleri beş yılda yüzde otuz beş kadar arttı.

Buyurun size Beşiktaş bayrağı gibi bir handikap.

Bana sorarsanız bu maç berabere biter.

ABD ekonomisinde ekonomik aktivitede bir zayıflama baş gösterene kadar geri çekilmeler limitli ve geçici olur.

Ancak yukarı yönlü hareketlerde de 2017 yılının coşkusunu beklemek gerçekçi değil.

Önümüzdeki 4-5 ay ABD borsalarında yatay seyir daha olası.

BORSA ISTANBUL POZİTİF AYRIŞABİLİR Mİ ?

Geçen hafta size yakın vadede BIST’de seyahat parkurunun 105.000 – 120.000 arası olabileceğini düşündüğümü aktarmıştım. Bu görüş geçerliliğini koruyor.

Endeks geçen hafta önce 118.500 puana yaklaşıp sonra 115.000 puana kadar geriledi. Kapanışı 116.600 üzerinde gerçekleştirdi.

Yakın vadede 120.000 puanın aşılması ve 125.000 – 130.000 bandına tırmanış görülmesi için EURUSD paritesinin 1,21 seviyesini aşarak 1,25 – 1,30 bandına koşması gerektiğini düşünüyorum.

Haklı olarak bu da nereden çıktı diyen okurlar olabilir.

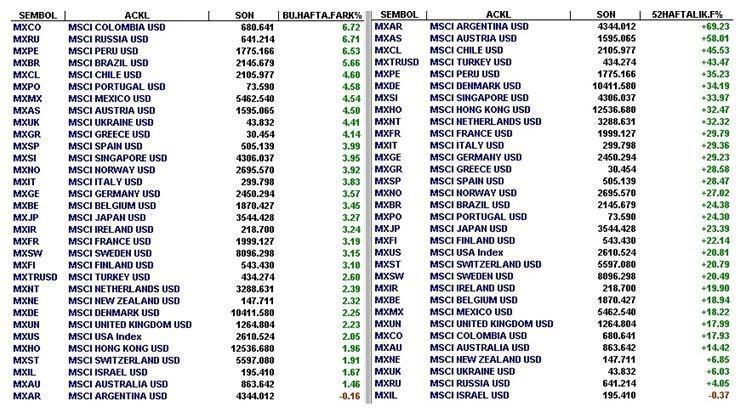

Yukarıda yer alan tabloda ( sol bölüm ) geçen hafta USD hangi ülkede nasıl performans göstermiş dikkatle bakın. Yılın ilk perdesinde sırası ile Japon Yeni, İsviçre Frangı ve ABD Doları en kötü performans gösteren üçlü oldu.

İsviçre ve Japonya’nın ortak özelliği dünyanın negatif faizi en sert uygulayan dört ülkesinden ikisi olmalarıdır.

Diğer iki ülke İsveç ve Danimarka . Ama bu ikilinin parası yeterince likit değil.

Küresel fonlar kredili pozisyon alırken negatif faizin cazibesi ile İsviçre ve Japonya’dan borçlanıyor. Farklı ülkelerde varlık alımı yaparken bu paraları satıp diğer ülke paralarına çeviriyorlar.

Bu nedenle küresel risk iştahı yükselirken Japon Yeni ve İsviçre Frangı değer kaybediyor.

USD’nin günahı nedir derseniz; küresel fonların önemli bölümünün sermayesi ABD doları.

Farklı ülkelere yatırım yaparken eldeki USD’yi o ülkenin parasına çeviriyorlar.

Bu nedenle riskli varlıklara sermaye akışı güç kazandığında Japon Yeni, İsviçre Frangı ve ABD doları kol kola değer kaybederler.

Doların kendi dinamikleri ile rotası yukarı olduğunda risk iştahı kesilir, pozisyonlar kapatılır ve riskli varlıklardan para çıkışı görülür.

Doların ezeli rakibi Euro. Bu ikili arasındaki kavgayı EURUSD paritesi üzerinden izleriz.

Dolar zayıf olduğunda parite yukarı güçlü olduğunda aşağı gelir.

BIST VE EURUSD PARİTESİ ARASINDAKİ İLİŞKİ

Buraya kadar aktardıklarımın doğru olduğunu varsayarsak parite ile BIST arasında pozitif bir korelasyon olmalı.

EURUSD yükselirken BIST’in de artması aksi olduğunda beraber değer kaybetmeleri gerekir.

Bakalım gerçekten öyle mi ?

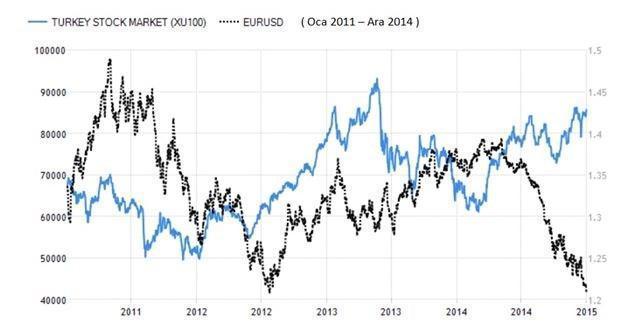

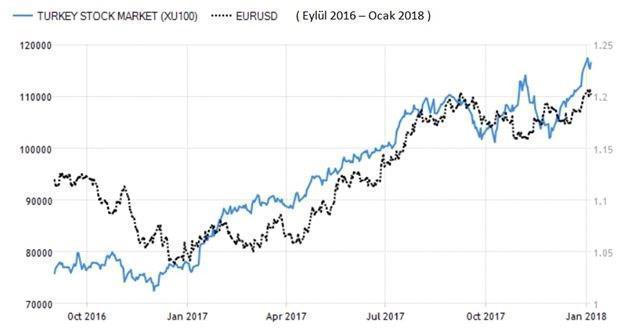

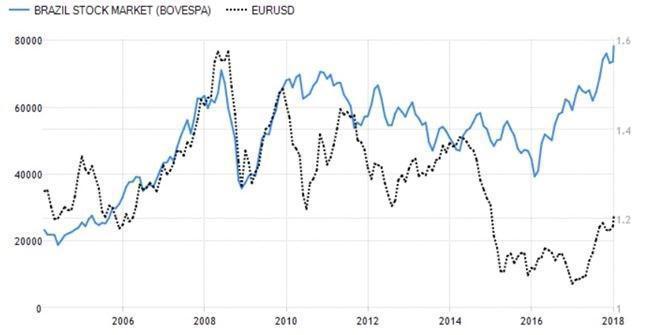

Rahat görebilmeniz için bu ilişkiyi tek grafiğe sığdırmadan üç ayrı grafik ile 2011 – 2017 dönemi için masaya yatırdım. İlgi duyanlar 1990 yılından bugüne bu ikili arasında nasıl bir ilişki olduğuna da bakabilir. 28 senedir ana eğilim aynı.

Ocak 2011 - Nisan 2014 döneminde bu ilişki nerede ise kusursuz biçimde çalışıyor. EURUSD ve BIST benzer eğilim gösteriyor, paralel hareket ediyorlar.

2014 ikinci yarısında ise ( yukarıda sağ taraf ) EURUSD düşerken BIST değer kazanıyor. Bu perde Avrupa Merkez Bankasının parasal genişleme fiyatlaması korelasyon geçici süre ile de olsa tersine dönüyor.

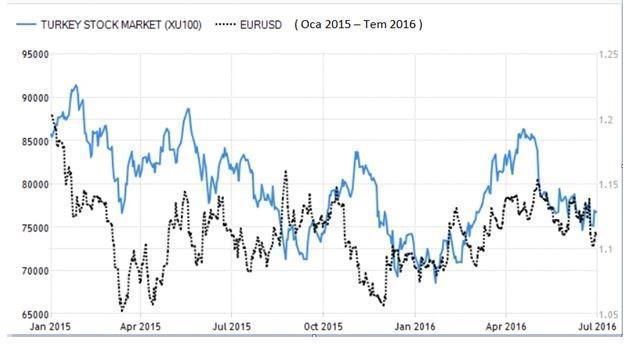

Ocak 2015 – Aralık 2017 perdesinde ise BIST ve EURUSD romantik aşıklar gibi, el ele kol kolalar. Paralel hareket ediyorlar. Aşağıda iki ayrı grafik halinde bu dönemi de görebilirsiniz.

18 Temmuz 2016 – 30 Eylül 2016 perdesini özellikle değerlendirme dışı bıraktım. Bu bölümde BIST’de 15 Temmuz fiyatlaması yaşandı. Dış iklim yurtiçi adına geçici süre ile hükümsüz kaldı.

Sonuç derseniz istisnai bölümler dışında EURUSD ve BIST paralel hareket ediyorlar. Kaldı ki bu sadece Borsa İstanbul için değil Hindistan, Brezilya, Polonya gibi hemen her gelişen ülke borsası için geçerli.

EURUSD PARİTESİ VE BORSA ÜZERİNDEKİ ETKİSİ

İşte bu nedenle EURUSD paritesinin ne yöne gideceği sorusunun yanıtı döviz cephesi ile ilgilenenler kadar borsanın yönünü merak edenler için de büyük önem taşıyor.

Avrupa ekonomisi ABD’ye kıyasla daha hızlı büyüyor ve görünen gelecekte bunun değişmesi zor. Soruya salt bu pencereden yanıt ararsak EURUSD ‘da 1,25-1,30 bandına yönelim kaçınılmaz.

Ancak mesele sırf büyüme temposundan ibaret değil. İşin bir de enflasyon boyutu var.

Bizim cari açıkla birlikte en önemli sorunumuz olan enflasyon gelişmiş ülkelerde çok düşük seyrediyor.

ABD yıllık % 2 hedefine yükselmesi için nerede ise enflasyon duasına çıkacak.

Perşembe günü ABD’de Aralık ayının ÜFE’si Cuma TÜFE’si açıklanacak.

Ben bu veri setini veya en geç Mart başında açıklanacak Şubat veri setini takiben ABD’de enflasyonun hız kazanabileceğini ve bunun ABD tahvil faizleri ile birlikte dünya genelinde USD’de hissedilir bir yükselişi tetikleyebileceğini düşünüyorum.

Bu bakıma da yılın ikinci yarısı içinde EURUSD paritesinde rota 1,25-1,30 olmaya aday görünse de ben ilk çeyrek içinde 1,15 civarına bir geri çekilme yaşanabileceği görüşündeyim.

İşte bu nedenle de Borsa İstanbul’da yılın ilk bölümünün pupa yelken bir ralliye sahne olmasının güç olduğunu yatay veya hafif aşağı eğilimli bir endeks ortak paydasında hisse senedi bazında hareketlere şahit olabileceğimizi düşünüyorum.

105.000 görür müyüz ? Çantada keklik bir senaryo olmamakla birlikte doların Ocak ayının ikinci yarısında göstereceği seyre bağlı olarak bence şansı % 40’dan düşük değil.

105.000 altına gelmez mi ? Bugün öngörebildiklerimizden öte major güçlü negatif faktör değişiklikleri ile karşılaşılmadıkça zor görünüyor.

110.000 desteği yeterli kalabilir mi ? Pekala mümkün.

Ne yapmalı derseniz; hisse senedine ayrılan kapitalin %30-40’ı ile yatırımlar sürdürülebilir, hisse senedi bazında heyecan verici fırsatlar doğması halinde BIST endeksinin değerini çok da fazla umursamadan bu oran % 60’a kadar da yükseltilebilir.

Ancak aman hisse senetsiz kalmayayım, kaçıyor kovalayayım kafası ile sırf almış olmak için alım yapmak rasyonel olmaz.

DÖVİZ CEPHESİ

Türk Lirasının Nisan belki Mayıs sonuna kadar olan kesitte yaralarını sürdürmeye devam edebileceği görüşündeyim.

Bu konuda en destekleyici faktör enflasyonun baz etkisi ile düşüşü sürdürecek olması.

Yabancıları salt borsa ve tahvilde cirit atan afacanlar olarak görmeyin.

Bursa Teksas tribünü gibi her yerdeler. Başta mevduat ve özel sektör tahvilleri olmak üzere parayı TL’ye park ederken enflasyon beklentilerine büyük önem veriyorlar.

Kasım ayında 4,35’i test edip geçen haftayı 4,11 ile tamamlayan döviz sepetinde ben önümüzdeki dört ay içinde 3,90’ın da test edilebileceği görüşündeyim.

Bu perdede EURUSD cephesinde aşağı yönlü bir seyrin şansını daha yüksek bulduğum için hasarın ağırlıklı kısmını almaya Euro’yu aday buluyor, EURTL özelinde 4,25 – 4,30 bandının test edilmesinin pekala mümkün olduğunu düşünüyorum.

USDTL cephesinde ise doların bir süre sonra dış rüzgarı arkasına alabileceği beklentim dahilinde 3,65 civarından öte değerlere gerileme yaşanmasının güç olduğu bu seviye görülmeden de ibrenin ölçülü bir yükseliş için pekala yukarı dönebileceği görüşündeyim. Haftaya buluşmak dileği ile.

PUSULA – ABONELİK

Hafta içi her gün saat 08:45’de Kanal B‘de ve Paranın Yolu adlı video haber serisi ile http://bigpara.hurriyet.com.tr/ de piyasaları değerlendiriyor, genel stratejiye yönelik görüşlerimi pazartesi günleri en geç saat 13:30’da yine BIGPARA ‘da yayınlanan köşe yazım Pusula ile okurlara aktarıyor, haber akışına bağlı anlık tespitlerimi twitter adresimde ( @eralkarayazici ) paylaşıyorum.

Pusula yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

Paylaş