- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comBorsada Güneşli Günler Yaklaşıyor

Paylaş

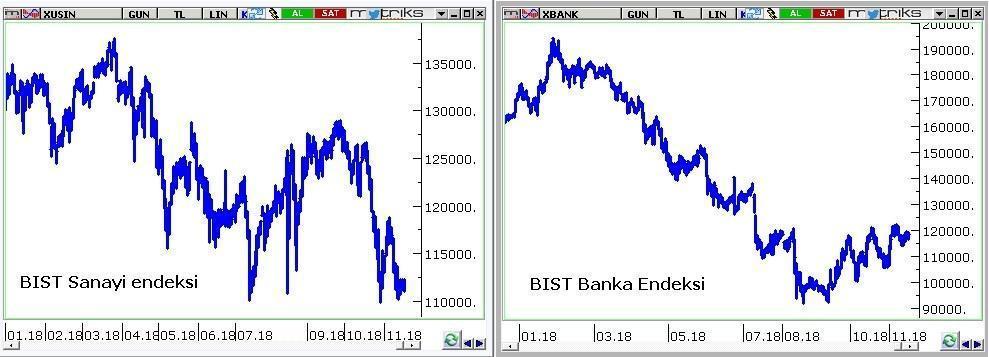

Kasım ayı borsada bankalar özelinde pozitif, döviz kurlarında ve sanayi hisselerinde negatif bir seyre sahne oluyor. Döviz cephesinde dip neresi olur tartışması devam ederken hisse senedi yatırımcılarında bir yılgınlık bir tükenmişlik hali gözlüyorum.

Borsaya gönül veren veya kaynak aktaranlar haksız da değiller.

Yıla 115,000’de başlayan ve Ocak ayında 121.500 puanı test eden BIST 100 endeksi altı aydır 95.000 puanın etrafında yatay seyrediyor.

Aşağıda 90.000 yukarıda 100,000 mekik dokuyor. Banka endeksi üç ay öncesine göre yüzde 22 değer kazandıysa da hareket genele yayılmadı. Bankalar yara sararken BIST Sanayi endeksi Ağustos ayında test ettiği en düşük seviye olan 110,000 puanın sadece yüzde 2 üzerinde.

Banka hisselerinde bile halen yılın en düşüğüne yakın fiyatla işlem gören hisse senetleri var.

Mevduat cephesi aylık net neresinden baksanız yüzde 1,5 getiri sağlayabilirken borsanın bu yerinde say uygun adım marş halleri sırf bu perdede dahi reel yüzde 10 kayba neden olmuş durumda.

İlk yarıyılda yaşanan kayıpla birlikte 2018 yılında hisse senedine yönelenlerde reel ( mahrum kaldığı faiz geliri veya enflasyonun neden olduğu tahribat dahil ) hasar kabaca yüzde 30.

Sektör veya hisse senedi bazında bilindik güçlü firmalara yatırım yapmış ama nominal yüzde 40, reel yüzde 50 kayıpta olan çok sayıda yatırımcı da var.

Borsa ucuz sabrın sonu selamet demeye yeltenenlerin konkordato, resesyon, yüksek faiz vb kelimelerden oluşan manşetleri gördükçe umutları tükeniyor.

Biraz yükselsin satıp bir daha da borsaya yatırım yapmayacağım cümlesini dillere dolayan psikoloji önemli bir kesimde egemen.

26 yıldır bu işi yapıyorum ve gördüğüm o ki umutların tükendiği süngülerin düştüğü bir hava geniş kitlelere hakim olmadıkça başka bir deyişle borsa kendinden nefret ettirmedikçe ralli başlamıyor.

Peki psikolojik şart tamam diyelim. Ya resesyon ne olacak ?

Bazı okurlar “ Türkiye ekonomisi 2018 ortasında resesyona girecek ve bu 2019 ortasına kadar sürecek görüşünü en başta ortaya atanlardan birisin. Şimdi herkesin dilinde. Bu şartlarda ne rallisi ? “ diye geçiriyor eminim aklından.

Bu konuda görüşüm değişmedi. Söz konusu dört çeyreklik dönemin % 3-4 arası oranda bir daralmaya neden olacağı yönündeki beklentimi koruyorum.

Sonrasının da bir çırpıda reel ekonomide uzun soluklu ışıl ışıl yarınlar getirmesi güç. Çünkü biz 2019 ortasında resesyondan çıkarken dünya ekonomisinin resesyona yönelmesi ve 2020 yılının Türkiye dahil dünya genelinde durgunluk veya resesyona sahne olması muhtemel.

Dünya bu takvimi bir yıl ötelerse 12-18 ay nefes alır, yara sararız. Borsa güçlü potansiyel kazanır. Ama bu senaryonun şansı bence görece düşük.

Küresel durgunluk veya resesyonun 2020 yılında yaşanması ve 2019 ikinci yarısında piyasalarda etkili olması ihtimali yüksek.

Bu bakıma Türkiye ekonomisinde uzun soluklu güçlü bir büyüme parkurunun 2021 yılında filizlenmesi toplum bütününde hissedilir bir olgunluğa erişmesinin de 2022 yılının konusu olması daha olası.

Ne bu başlık o zaman ?

Reytingler dipte laf cambazlığı peşinde misin diyenler var içinizde biliyorum.

Hayır değilim. Çok şükür siz değerli okurların ilgisi ile Pusula reyting sorunu yaşamıyor.

RESESYON SIRASINDA BORSALAR

Konkordatolar içinde bulunduğumuz lokal resesyonun acı ama kaçınılmaz sonucu.

Reel ekonomi adına 2018 gündemi yüksek enflasyon. Muhtemelen 2019 gündemi işsizlik olacak.

Bunların hepsinin ben de farkındayım.

Asgari benim kadar tüm finansal piyasa aktörleri de farkında.

Borsa düşecek diyenlerin atladığı bir nokta bizim cenah ( finans dünyası ) güncel ile ilgilenmez.

Ekonomiye bir ekonomist gibi bakmaz.

Kötü ile karşılaşmaya bayılır, yeter ki daha da kötüleşmeyeceğine ikna olsun.

Sonradan daha da kötüleşecek olsa dahi arada az kötüye terfi varsa bu yeterlidir.

Bugün ne olduğu ana haber bültenlerinin yarın ne olacağı finansçıların konusudur.

Piyasalar ortalama 6-9 ay sonrasına yönelik senaryo oluşturup buna yatırım yaparlar.

2018 ilk yarısında borsada yaşanan sert düşüş bugün başlayan resesyonun önceden fiyatlanmasıydı.

Reel yüzde 30-50 arası hisse senedi fiyatları bu nedenle aşağı geldi.

Hiçbir resesyon sırasında hisse senedi fiyatları aşağı gelmez.

Bilinenler, beklenenler daima fiyatların içindedir.

Borsada ilave kayıp için resesyonun derinleşmesi gerekir.

Bu ancak dünya ekonomisinin 2019 ilk yarısında hızlı biçimde resesyona girmesi veya lokal beklenmedik bir şok yaşanması ile söz konusu olabilir.

Finansal piyasalar her zaman her tür riske açık, hiçbir senaryo imkansız değil.

Ancak küresel tahvil piyasası fiyatlamaları bu yönde evhamları teyit etmiyor.

Aksine başta Avrupa olmak üzere öncü verilerde bir toparlanma görülebileceğine işaret ediyor.

BORSANIN ARALIK-OCAK KARNESİ

Kasım ayını ortaladık. Normalde Kasım sabıkalı bir aydır ama Ekim ayı borsalarda yüzde 10’u bulan sert satışlara sahne olduğu için bu sene en azından ayın ilk yarısı sakin geçti.

İkinci yarısında da ABD-Çin ticaret savaşına yönelik güçlü negatif bir haber akışı olmadıkça benzer eğilim korunacağa benziyor.

Ya sonra ?

İşte sonrası takvim olarak borsaların en avantajlı parkuruna denk geliyor.

İstatistiklere bakınca Kasım ayının son haftasından ocak sonuna kadar olan ( yaklaşık iki ay ) kesitte borsaların ağırlıkla değer kazandığını görüyoruz.

Yukarıda Borsa İstanbul’un bu döneme ilişkin son 10 yıla ait karnesi var.

Beş yıl güçlü ( ortalama yüzde 15 ) iki yıl ılımlı ( yüzde 6 ) yükselişe sahne olurken iki yıl ılımlı ( ortalama yüzde 3 ) bir yıl ise sert düşüş ( yüzde 18 ) yaşandı.

Tarih sürekli tekerrür etse en iyi traderlar istatistikçiler olurdu cümlesinin haklılık payını kabul etmekle birlikte gelenekleri de dikkate almamız gerekiyor.

Borsalarda aralık ayları Noel romantizmi ile genelde ılımlı pozitif geçerken beyaz sayfa psikolojisi yeni fon girişlerinin sağladığı kaynak ve daha önemlisi yılsonu finansallarının getirdiği heyecan ile ocak ayları takvimsel olarak yükselişe en yatkın parkurdur.

Bu geleneğin bu sene de yinelenmesi olasılığının bana yüksek olduğunu düşündüren en önemli faktör fiyatların tüm borsalarda birkaç ay öncesine göre kayda değer ( yüzde 15 kadar ) iskonto içermesi.

Bu nedenle Borsa İstanbul’un Kasım sonu – Ocak sonu parkurunda değer kazanması ihtimalinin yüksek olduğu ve Kasım ayının ikinci yarısı içinde olası 90.000 – 92.000 geri esnemelerin ( pekala mümkün ) bir süre sonra tedavülden kalkacak bir fırsat teşkil edeceği görüşündeyim.

BORSA ISTANBUL

Bu yükselişin geçmiş rallileri çağrıştıran ölçekte gelişmesi ve uzun soluklu olması zor.

BIST’in geleneksel rallileri 6-7 ay içinde yüzde 50-60 lık değer artışlarıdır.

Dünya ekonomisinin bir resesyona yaklaşması ve Türkiye’nin şu anda resesyonda olması yaşanabilecek rallinin boyutunu baskılamaya aday görünüyor.

Bu noktada bence şansı yüksek iki senaryo var.

A şıkkı hareketin 105.000 ile limitli kalması B şıkkı ise küresel öncü ekonomik göstergelerin toparlanması ile BIST’de yükselişin 2019 ikinci çeyreği içinde 115.000 semaları test edilene kadar ( hisse senedi bazında % 25-30 getirilerle ) sürmesi.

B şıkkı görece daha yüksek şansa sahip görünse de peşin hükümle bu senaryoya şartlanmamak daha doğru.

Takvimden fal tutan ve Ocak sonuna kadar pozisyonlarımı koruyacağım diyenler için bu soruya önümüzdeki iki ay boyunca açıklanacak başta PMI ‘lar öncü verileri ve tahvil piyasası fiyatlamalarını görerek yorum getirmek daha güvenli.

KÜRESEL RESESYON SIRASINDA BORSA İSTANBUL

Yüzde 50-60 ‘ları bulan belki de aşan kuvvetli bir ralli için küresel resesyon fiyatlamasının başlayıp bitmesini sonrasında da dengelenmenin oluşmasını beklemek gerekecek.

Resme bu pencereden bakınca da 2020 yılı içinde borsaların bugünküne kıyasla çok daha büyük bir alım fırsatı sunması muhtemel görünüyor.

Biliyorum olası bir küresel resesyon fiyatlamasında BIST hangi seviyeye kadar düşebilir çok merak ediliyor.

Bugünden bu soruya tahmin üretmek imkansız.

Dünya ekonomisi bu perdede sadece bir durgunluğa mı, hissedilir bir resesyona mı yoksa çok sert bir resesyona mı bayrak açacak maçın içinde takvim yaklaştıkça öngörebileceğiz.

Olsun sen şimdiden revizyona açık bir görüş paylaş derseniz BIST 50,000 veya 60,000 olmaz.

Olağan şartlarda 2019 sonu veya 2020 başlarında BIST 100 endeksinde 75.000 – 80.000 bandının test edildiği ve 2021-2022 dönemine yönelik potansiyelin 200,000 puana terfi ettiği bir resim daha muhtemel görünüyor.

Bu perde adına artan lokal kırılganlıklar Türkiye için dezavantaj, fiyatlardaki aşırı iskonto avantaj ve bir nevi paraşüt olacak.

DÖVİZ CEPHESİ

Türk Lirası yılın ilk sekiz ayında çok sert negatif ayrışmaya sahne olmuş döviz kurları benzerimiz ülkeler ile kıyaslandığında ülkemizde yüzde 25-30 kadar pahalı hale gelmişti.

Bu hesaplamayı 2018 yılbaşını referans alarak ve tepeyi USDTL’de anlık test edilen 7,20’yi değil uzun süre işlem gördüğü 6,35’i baz alarak yaptım.

Türkiye’de yüksek seyreden enflasyonu da hesaba katınca şu anda döviz kurlarının ve altının sene başına göre ülkemizdeki göreli pahalılığı yüzde 4-7 mertebesine geriledi.

Başka bir deyişle döviz kurlarındaki pahalılık sorununun bu sene özelinde 3/4’ü ortadan kalktı ¼’ü kaldı.

Hesabı sene başı değil 2016 başı veya ortasından bugüne yaparsak aşağı yönlü alan daha geniş.

Doların 4,15 euronun 4,67 gram altının 163 TL olması gerekir.

Ancak ben görünen gelecekte ( önümüzdeki 12-18 ay ) TL’deki kuvvetlenişin 2018 kaybının tamamını geri almaktan öteye gitmesinin zor olduğu görüşündeyim.

Bu nedenle küresel şartların asgari Ocak sonuna ( belki Mart hatta Mayıs ) kadar pozitif yönde seyredeceği beklentim dahilinde önümüzdeki aylarda USDTL’de aşağı yönlü marjı 4,85 EURTRL’de 5,60 ve gram altında 190 TL civarı olarak görüyor bu yönde bir seyrin gerçekleşmesi durumunda döviz tabanlı seçeneklerin ilgi çekici hale geleceğini düşünüyorum.

Peki test edilir mi ?

Hele de ülkemizde finansal piyasalar sürprizlerle dolu. Bu sorunun yanıtını ben de bilmiyor TL özelinde tahmin üretmekte inanın çok zorlanıyorum. Haftaya görüşmek dileği ile...

PUSULA – ABONELİK

Pusula Bigpara’da yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

Paylaş