- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comBorsa Hangi Seviyede Cazip Olur ?

Paylaş

Cuma günü öğlen saatlerinde başlayan sert satış dalgası ile BIST yüzde 3,5 değer kaybetti. Döviz kurları yüzde 5 yukarı gitti.

Bir günde yaşanan bu keskin hareket finansal seçeneklerin 2019 performans sıralamasında da radikal bir değişikliğe neden oldu.

İlk haftadan beri liderliği koruyan borsa sene başından bugüne getiride yüzde 9,4 ile dördüncü sıraya gerilerken ilk sıraya yüzde 12,8 yükselişle İngiliz Sterlin’i yükseldi.

Küresel piyasalarda geçen haftaya damga vuran iki önemli gelişme var.

İlki Çarşamba açıklanan FED kararları.

ABD Merkez Bankası büyüme tahminlerini aşağı yönde revize edip faiz artırım sürecini ekonomi yeniden güç kazanana kadar durdurduğunu bilanço küçültmeyi de erken sona erdireceğini açıkladı.

Hatta iş öyle bir noktaya geldi ki FED’in bir sonraki adımının faiz indirimi olabileceği favori senaryo halini aldı.

Borsa endeksleri bu gelişmeyi fiyatlarken zorlandı. Önce yaşasın FED ekonomiye destek oluyor diyenler hafif öne çıkmış gözüktüyse de sonra tıpkı önceki hafta Avrupa Merkez Bankasının benzer kararlarını takiben yaşandığı üzere ılımlı satıcılı bir hal baskınlık kazandı.

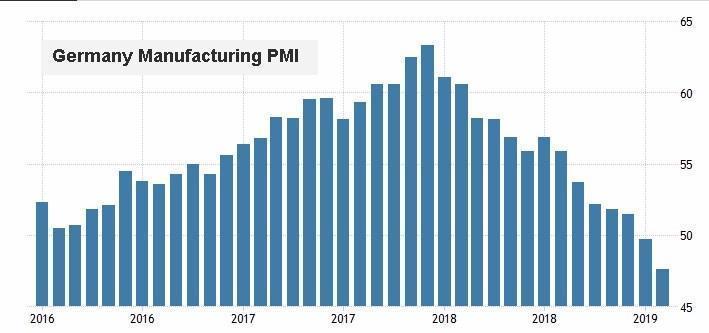

Kırılmaya neden olan faktör ise Cuma günü açıklanan Avrupa Mart öncü PMI verileri oldu.

Avrupa ekonomisinin beklenenden de hızlı küçülmeye yöneldiğine işaret eden bu gösterge tabiri caizse çarşının karışmasına ve resesyon kaygısının tüm dünyayı sarmasına sebep oldu.

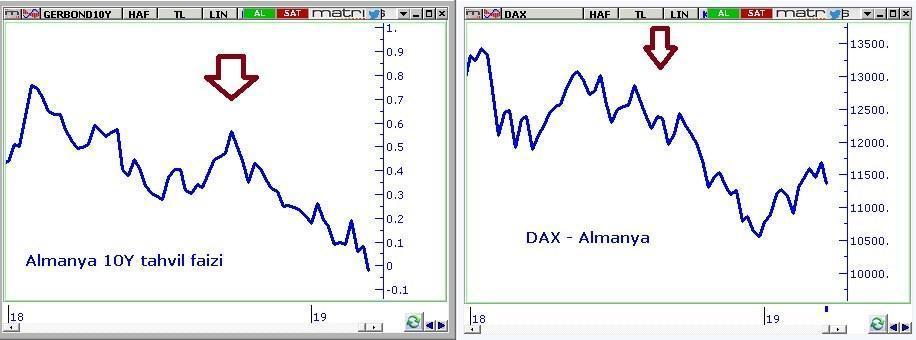

PMI verileri ile paralel biçimde 2018 başından beri (özellikle de kırmızı ok ile işaretlediğim Ekim 2018’den bugüne) hem borsa endeksleri hem gelişmiş ülke tahvil faizleri aşağı geliyorlar.

Önceki yazılarda dikkat çektiğim üzere 2019 başından geçen haftaya kadar olan kesitte borsa endeksleri ABD-Çin mutlu son beklentisi ile ( zayıflayan PMI verilerine rağmen ) yukarı giderken tahvil faizleri ( yukarıda solda ) bu harekete katılmıyordu.

Bu uzun süre devam edebilecek bir ayrışma değildi.

Ya tahvil faizlerinin de yukarı gitmesi ya da borsa endekslerinin aşağı gelmesi gerekiyordu.

Geçen hafta FED + Avrupa PMI’lar borsaların tahvil faizlerine uyum göstermesine sebep oldu.

Türkiye bu dışsal akımın güçlü şekilde etkisi altında kalırken lokal faktörlerin katalizörlüğünde gerek para birimimiz gerek borsa endeksimiz dünya ortalamasının üzerinde değer kaybı yaşadı.

İçeride bu sert çalkantıda etkili olduğu düşünülen pek çok başlık var. ABD ile yeni bir gerilim riski ve hafta sonunda öne çıkan döviz cephesine yönelik tartışmalar kuşkusuz en çok konuşulan başlıklar durumunda.

Brunson sarsıntısı hafızalarda yer etmesinin ötesinde toplumda haklı bir fobi de yarattı. Ben bu sene benzer boyutta bir voltaj artışı olacağını sanmıyorum.

Bununla birlikte lokal tarafı öngörmek senaryo üretmek güç. Yurtdışı çalkantı yaşarken içeride de tansiyonun yükselmesi büyük şanssızlık.

Dış iklimle devam edecek olursak işte orada zemini kaygan hale getiren vaka ciddi ve riskli.

Küresel piyasalarda resesyon korkusu var.

Sizlerle üç hafta önce Küresel Resesyonun Ayak Sesleri başlıklı Pusula’da bu konuya nasıl baktığımı paylaşmıştım.

FED’in son tavrını ve tahvil piyasası fiyatlamalarını gördükten sonra ABD-Çin mutlu son senaryosu gerçekleşse dahi artık bunun dünya ekonomisinde güçlü ve uzun soluklu bir toparlanma sağlamasının kolay olmadığını düşünüyorum.

Kuşkusuz etkisi olur ancak bu etki bence küresel bir resesyonu kısa bir süre ötelemekle ve görece yumuşatmakla kısıtlı kalır.

Belli ki hem FED hem tahvil piyasası yatırımcıları dünya ekonomisinde önümüzdeki 18 – 24 aylık perdeyi bir durgunluğa aday buluyor.

Konjonktürel bu durgunluk veya resesyon yaşanırken karamsarların nice kapitalizm bitiyor, alarm çanları, kriz sinyali manşetleri ile anılacak yorum-değerlendirmelerine hazırlıklı olun.

Bense halen aynı noktadayım. 2020 yılının küresel bir durgunluk veya ılımlı resesyona sahne olması ihtimalini yüksek buluyor bunun dünya genelinde 2008-2009 dönemini çağrıştıran bir krize dönüşmesini beklemiyorum.

Bu nedenle de küresel resesyon fiyatlamasının ikinci fazının sonlarının borsalarda çok çekici bir alım fırsatı olacağını düşünüyorum.

İkinci faz ifadesini özellikle kullanıyorum.

Borsa endeksleri 2018 başından beri düşüyor. Geçen yıl ilk faz tamamlandı.

Bu yıl bölümler halinde ikinci fazı da yaşayıp tamamlayacağımızı tahmin ediyor küresel resesyon fiyatlamasının 2020 yılına sarkması ihtimalinin azaldığını düşünüyorum.

Borsa endeksleri ara ara yukarı yönlü akımlarla mutlaka tepki yükselişleri de yaşayacaktır. Bu hafta olur mu derseniz kendi dinamikleri ile güçlü yukarı yönlü bir hareket kolay gözükmüyor.

Ancak hafta başında Çin’e gidecek ABD heyeti müjdeli açıklamalar yaparsa pekala mümkün.

Bunu kestirmek senaryo üretmek güç.

Ben var olan içsel ve dışsal şartları bir bütün halinde masaya yatırdığımda 9 Martta da yazdığım üzere önümüzdeki 8-10 ay içinde dünya borsalarında yüzde 10-20 arası oranlarda değer kayıpları yaşanabileceğini BIST 100 endeksinin de 85.000 – 90.000 bandına gerileyebileceğini düşünüyorum.

Bu ölçüde bir geri çekilmenin gerçekleşmesi durumunda ise 2020-2022 boyunca devam edebilecek çok büyük bir rallinin zemin kazanacağı ve hisse senedi marketinin risk almak için çekici hale geleceği görüşündeyim.

Kendi adıma GPG’de hisse senedine yatırım yapılabilir yüzde 35’lik limitimin ağırlıklı bir bölümünü doğabilecek bu fırsatta kullanmak üzere rezervde tutma ve iki aydır olduğu üzere borsada düşük bir ağırlık ile çok kısa süreli işlemlerle getiri sağlama çabamı sürdürme eğilimindeyim.

2020 yılında küresel resesyon olabilir dedin ne rallisi diyen okurlar var belki.

Evet öyle ama resesyon sırasında borsalar düşmez ya bir süre yatay seyredip sonra veya direkt yukarı giderler.

Finansal piyasaların zaman sayacı gerçek hayatın 6-9 ay kadar önündedir.

BIST 2018 yılında en düşük 85.000 puanı gördü. Haklı olarak borsa küresel bir resesyon fiyatlamasında bu seviyenin altına gelemez mi diyenler olabilir.

Resesyon resesyondur. İçsel veya dışsal. Şirket satışları azalır karlılık buhar olur. O şirketlere ortak olmanın bedeli aşağı gelir. Ayrıntıda kaybolmamalıyız.

Türkiye 2018 sonunda bir daralmaya girdi ve bunu 2018 ortasında (önceden) fiyatladı.

2019 ikinci yarısında ülkemizde ılımlı bir büyüme başlasa dahi (artık bu da risk altında) dış iklim bunun kısa süreli - çok kısıtlı bir toparlanma olarak kalabileceğine ve 2020 yılında ekonomimizin dünya ile birlikte yeniden resesyona girebileceğine işaret ediyor.

Bu mutlak ve kaçınılmaz bir risk değilse de bence olasılığı azımsanmayacak kadar yüksek.

İşte 2020 resesyonu da finansal piyasalarda önümüzdeki 8-10 ay içinde fiyatlanmaya aday görünüyor.

Borsa 2019 ortasında yeniden 85.000 – 90.000 bandına gelirse aradan geçen bir yılda ülkemizde yaşanan enflasyon dikkate alındığında bu değer bir sene öncesinin 70.000 – 75.000 bandına denk gelecektir. Hadi öz-sermayeler o kadar artmadı desek 78.000 olur. 82.000 değil.

BIST 100 / TUFE (yani borsanın enflasyondan arındırılmış değeri) geride kalan dokuz yılı 2,5–4,8 bandında dalgalanarak geçirdi.

Kabaca 2013 başından bugüne ( yukarıdaki grafikte (kırmızı çizgiler) BIST/TUFE grafiğinde ana eğilim negatif ve dipler tepeler aşağı geliyor.

Yeşil çizgiler ( geniş bollinger bandı ) bir otobanın bariyeri gibi sınırları çiziyor ve endeks bu hudutlar içinde dalgalanıyor.

Ben olası bir ABD-Çin mutlu son partisinde bu bariyerin önümüzdeki aylarda üst çizgisinin (var olan değer ve düzeyler ile 115.000 civarı) ziyaret edilebileceğini olası bir resesyon fiyatlamasında ise bariyerin alt çizgisinin (cari değerin yüzde 10 -15 kadar aşağısı) test edilebileceğini düşünüyor endeksin ne aşağıda ne yukarıda bariyer dışına taşmasını beklemiyorum.

Başka bir deyişle pozitif senaryoda önce üst bariyer test edilse de takip eden 8-10 ay içinde alt bariyerin de ziyaret edilebileceği görüşündeyim.

Bu grafik enflasyon endeksine göre her geçen ay yukarı gider TL karşılığı zamlanır. Bu nedenle 10-15 ifadesi kullandım. Alt bariyer bir sene sonra test edilecek olursa 93.000 puana taşınacak.

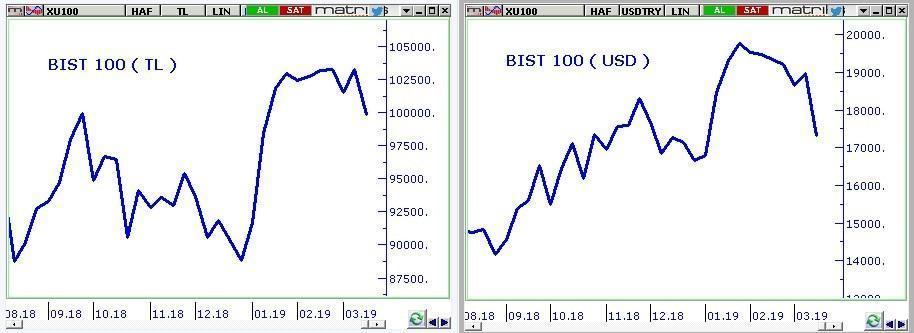

Biliyorsunuz dolar TL karşısında yukarı gittiğinde bazen BIST’i negatif bazen dolar bazı oluşan iskonto ile pozitif etkiler.

Bu pencereden bakınca yabancı gözü ile durum TL bazı görünümden farklı.

Borsa geçen hafta TL bazında 2019 maksimum getirisi olan yüzde 16’nın yüzde 42’sini geri vermiş oldu. Yıla 91.270 ile başlayıp 105.930 seviyesini test edip 99.835 puana geriledi.

Dolar bazında ise BIST yıla 17.242 puanla başlayıp 20,500 puanı test edip geçen haftayı 17.316 puanda tamamladı. Başka bir deyişle BIST dolar bazında 2019 priminin tamamını geri verdi.

Dolar bazında son 15 yılın en düşüğü olan ( Ocak 2009 ve Ağustos 2018’de test edilen ) 13.000 $ seviyesi referans alındığında ise BIST geride kalan yedi ayda kaydettiği primin yüzde kırkını geçen hafta bir çırpıda yitirmiş oldu.

Bu dolar bazı iskonto yabancıyı etkiler mi derseniz bir süre daha döviz kurları yukarı giderse bunun borsa üzerinde negatif etkisini görebiliriz.

Ancak endeks dolar bazında 16.000 yakın veya 15.000 güçlü desteğine gerileyecek ( primin dörtte üçü kaybolmuş hale gelecektir ) olursa ben yabancı nezdinde Borsa İstanbul’un görece daha tercih edilir bir hisse senedi marketi haline gelebileceğini o noktada endeksin döviz kurları ile bağının kopabileceğini düşünüyorum.

Bazı analistler endeksin dolar bazı değerini 2 dolar 2 cent gibi gizemli ve hatalı şekilde ifade ediyorlar.

Bu durum bireysel yatırımcıların endeksin dolar bazı değerini anlamasını zorlaştırıyor. Hesaplanışı çok basit. Endeksin TL bazı o günkü değerini o günün USDTL değerine bölün. Hepsi bu.

Türkiye 2005 yılında parasından altı sıfır attı. Ancak bazı analistler bunu BIST’in dolar bazı değerine uyarlayamadı.

Ya hafta ABD-Çin yakın zamanda mutlu son olabilir tadında bir haber akışı ile başlarsa ?

Öyle zamanlardan geçiyoruz ki 2019 yılı borsada kısa vadeli tahminleri hele de haftalık bir köşe yazısında yapmanın imkansız olduğu/olmaya devam edeceği bir perde.

İşte bu senaryoda kesin bir müjde açıklanmadıkça önce yukarı yönlü bir atakla 102.500 ( belki 105.000 ) test edilebilirse de devamında yeniden satıcılar baskınlık kazanabilir.

İlk yarıyılda 112.000 civarına seyahat için artık ABD-Çin hattında kesin mutlu sona ihtiyaç var. Borsalar beklenti ile yükselemeyecek kadar yorgun. Haftaya buluşmak dileği ile.

PUSULA ABONELİK

Pusula Bigpara’da yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

Paylaş