- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comBIST Pozitif Ayrışabilir

Paylaş

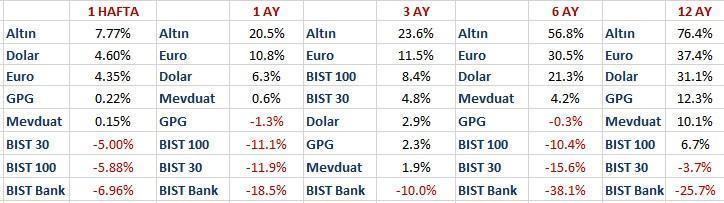

Ağustos ayı yurt içinde baş döndürücü bir volatilite ile perdelerini araladı. Döviz sepeti yüzde 4,5 yükselirken BIST ilk hafta yüzde 5,9 değer kaybına sahne oldu.

Bir adım geri dönersek Türkiye özelinde bu çalkantı önceki hafta başladı. İki haftada borsada toplam kayıp yüzde 11 döviz sepetindeki artış yüzde 7 olarak tabelaya yansıdı.

Yurt dışında ise bu parkurda önemli bir değişiklik yaşanmadı. Türkiye’de olan biteni kısaca özetlemek gerekirse yüksek enflasyon düşük rezerv ve yükselen CDS bileşkesi kurları yukarı itip enflasyonun daha da hızlanması riskini arttırınca borsa sert değer kaybına uğradı.

Türkiye’de olan biteni kısaca özetlemek gerekirse yüksek enflasyon düşük rezerv ve yükselen CDS bileşkesi kurları yukarı itip enflasyonun daha da hızlanması riskini arttırınca borsa sert değer kaybına uğradı.

Hal böyle olunca gözler Merkez Bankasına çevrildi.

Perşembe akşamından Cuma sabahına TCMB & BDDK ikilisinden koordineli hamleler geldi.

Türk Lirasına talebi arttırmak ve enflasyonu besleyen düşük kredi faizi dinamiğini frenlemek üzere hemen her tabelada TL faiz oranları yukarı gitti.

Aslında para piyasalarında Çarşamba gününden itibaren faizlerde yükseliş başlamıştı ancak eğilim Cuma günü netleşti ve hız kazandı.

Sonuç derseniz her ne kadar ilk toplantısını 20 Ağustos tarihinde gerçekleştirecek TCMB politika faizinde henüz bir değişiklik yapmamış olsa da Türkiye dolaylı adımlarla piyasadaki faizi 200-250 BP kadar yükseltti.

Cuma günü sabah saatlerinde olanı biteni yorumlamakta zorlanan lokal yatırımcıların kapıya yığılması ile borsa endeksi yüzde 4,5 kayıpla 986 puana savrulduysa da kapanış Cuma özelinde yüzde 2,5 değer artışı ile 1060 puanda gerçekleşti.

Henüz bu taktik değişiklik kalıcı mı geçici mi bilmiyor olsak da Türkiye’nin yükselen kura verdiği cevabın uygulamada ne olduğu ve hangi zamanlama ile hamle yapıldığı önemli.

Londra’da bu senaryoda Türkiye ne yapar sorusuna verilen cevaplar muhtelifti.

Bundan 1-2 hafta öncesine göre yerli-yabancı pek çok yatırımcının önemli bir risk olarak gördüğü kur-enflasyon-sert resesyon senaryosuna verilen olasılıklar şimdi sıfırlanmasa da görece azalacaktır.

Bu durumda yabancı yatırımcı alıcı olarak Türk varlıklarına hücum mu eder ? Sanmıyorum.

Tek bir hamle bileşkesi ile tüm risk & sorunların ortadan kalktığını düşünmeyecekledir.

Ancak iki hafta öncesine göre hem fiyatı (dolar bazında yüzde 17) önemli oranda düşen hem potansiyel riskleri görece azalan Türk varlıklarında ben bir süre yabancı yatırımcıları ılımlı boyutta kalsa da alıcı cenahta görebileceğimizi düşünüyorum.

Bu boyutun ılımlıdan öte belirgin bir hal alması yeni hamleler ile veya yurt dışında borsa endekslerinin yükselmesi ile mümkün.

Lokal olarak gerçekleşebilecek ilk faktör değişikliği aktif rasyo ile ilgili.

Cuma günü BDDK kredi kullanımını arttırarak enflasyonu besleyen bu rasyoda revizyon yapılabileceği sinyalini verdi.

Banka hisselerini çok yakından ilgilendiren aktif rasyosuna yönelik gelişmeler borsanın genel yönü üzerinde de hissedilir etki göstermeye aday.

Özetle Ağustos ayının ikinci haftasına Borsa İstanbul diğer borsalara kıyasla daha avantajlı başlayacak.

Ya yurt dışı?

Dışarda doların görece kuvvetlendiği ABD tahvil faizlerinin ılımlı da olsa yukarı gittiği borsa endekslerinde ise yatay sayabileceğimiz bir kapanış gerçekleşti.

Ben ay içinde limitli ve geçici geri esnemeler dışında bu resimde çok önemli bir değişiklik olacağını sanmıyorum.

Tam da bu noktada bir şeye dikkat çekmek isterim; Türkiye özelinde kur borsa etkileşimini analiz ederken salt USDTRY izlemek önümüzdeki gün ve haftalarda yanıltıcı olabilir.

Türk Lirası alınan ve alınabilecek yeni kararların etkisi ile ölçülü değer artışına sahne olabileceği gibi USD dünyada yükselecek olursa pekala bu akımın da limitli etkisini görebilir.

Bu nedenle TL nasıl sorusuna yanıt ararken USDTRY yerine döviz sepetine bakmak daha doğru.

Kaldı ki zaman zaman kur yukarı giderken borsa da pekala yükselebiliyor.

Burada kriter sadece döviz cephesinde ne olduğu değil hangi hızla geliştiği olacak.

BORSA NE KADAR YÜKSELEBİLİR?

Öncelikle var olan bilgi seti ile ben BIST 100 endeksinde aşağı yönlü riskleri yüzde 5-6 ile (1000 puan civarı) limitli buluyor bunun gerçekleşmesi için de yurt dışında belirgin satıcılı bir hale ihtiyaç olduğunu düşünüyorum.

Kaldı ki dış borsalar düşse de Haziran ayında gördüğümüz gibi BIST’in yatay kaldığı hatta yukarı gittiği bir seyir de pekala yaşanabilir.

BIST son iki hafta yaşadığı sert düşüşle relative olarak diğer borsalardan yüzde 10 kadar pozitif ayrışma alanı kazandı.

Borsa İstanbul’da yukarı yönlü potansiyel ile devam edelim.

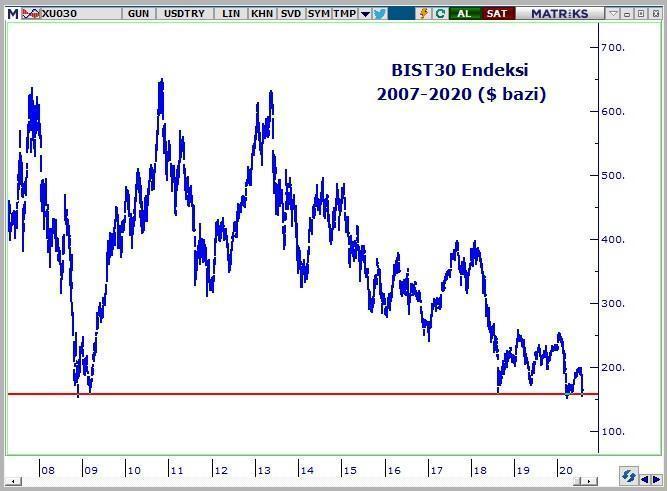

Yabancı yatırımcıların etkin olduğu BIST 30 endeksi grafikte görebileceğiniz üzere $ bazında son üç krizde düştüğü seviyeye yeniden geriledi.

2008 Mortgage 2018 Brunson ve 2020 Covid değerindeki bu endeks iyimser senaryolar adına en destekleyici resmi veriyor.

Biz yine kafa karışıklığına neden olmamak adına BIST 100 üzerinden gidersek ben önümüzdeki 4-8 hafta içinde endeksin yüzde 13 kadar değer artışı ile en azından 1200 puana geri dönmesi ihtimalini yüksek buluyor TL cinsi tarihi zirve olan 1245 puana seyahat olasılığını da dışlamıyorum.

Vadeyi altı aya çıkartıp 2021 ilk çeyrekte BIST hangi seviyeye yükselme potansiyeline sahip derseniz görüşlerimde bir değişiklik yok. Halen 1350 potansiyelinin geçerliliğini koruduğu görüşündeyim.

UZUN VADEDE BORSA İSTANBUL

2013 yılından bugüne köşe yazım Pusula ile Hürriyet Bigpara’da sizlerle görüşlerimi paylaşıyorum.

Sürekli altını çizdiğim iki konu var.

İlki kararlarda fiyatların yakın vadeli seyri değil değer etkili olmalı.

Ucuz olan bir varlık düşüyor diye çok ucuz fiyata satılmamalı.

İkincisi borsanın orta (6-12 ay) vadeli yatırımlar için uygun olduğu.

Finansal piyasalarda hiçbir matem de bayram da sonsuza kadar sürmüyor.

Yani ne kısa vade ne uzun vade düşünmek rasyonel değil tezini işledim.

İşte bu ikinci yaklaşım borsanın içindeki kitle ile çatışır. Sektörde ağırlıklı bir kesim borsanın uzun vadeli bir yatırım aracı olduğunu savunur.

Hisse senedi bazında bu tez ile çatışan çok sayıda güzel örnek varsa da tersi de geçerlidir.

Borsa endeksinin genel seyri enflasyondan arındırdığınızda belirli bir bandın içinde yatay dalgalanmaya işaret eder. Uzun vadede kayda değer bir prim sağlanmamıştır.

Günümüz şartları ile bakınca benim artık uzun vadeye bakışım değişiyor.

Aşağıda iki grafik var. İlki BIST100 endeksinin Fransa borsa endeksine ikincisi Hindistan borsa endeksine oranını gösteriyor.

Son yedi yılda BIST’in $ bazı değeri alternatifi olan borsa endeksleri bazında yüzde 75 kadar bir negatif ayrışmaya sahne oldu.

Son iki yılda negatif faktör değişikliklerine BIST’in gösterdiği dayanıklılığın kaynağı bu ucuzluk.

Bu göreli çok güçlü iskonto 2018 Brunson krizinde taban değere ulaştı ve iki senedir yüzde 20-25’lik bir bant içinde BIST kimi zaman negatif kimi zaman pozitif ayrışıyor.

Ancak ne ilave relative değer kaybı yaşanıyor ne de kalıcı prime şahit oluyoruz.

Birkaç sene daha bu eğilim devam edebilir.

Yani uzun vadeli yatırım fırsatının bir süre daha geçerliliğini koruması mümkün.

Ancak 5-10 yıl vadeli bakıldığında ben BIST’in bu kaybın dikkate değer bir bölümünü geri alma şansı olduğunu düşünüyorum ki bu dolar bazında % 250-300 gibi bir göreli prim anlamına gelir.

Madem söz konusu vade uzun diğer borsaların da bu 5-10 yılda yüzde 50 prim yapacaklarını varsayarsak BIST için prim potansiyeli % 500 olur.

İşte bu çok geniş marjı da dikkate alarak ben artık BIST’in titiz seçimlerle uzun vadeli yatırımlar adına da cazip şartlara sahip olduğu görüşündeyim.

Sektör tercihlerinde önceliğim değişmedi.

Bankacılık endeksi TL bazında yedi sene önce 2000 puandaydı. Enflasyondan arındırırsak bugünkü karşılığı 4200 puana denk gelir. Geçen haftayı bu endeks 1071 puan seviyesinde tamamladı.

Bu nedenle hem taşıdığı kredi riski görece düşük hem de fiyat olarak daha geride kalmış olan Türk bankaları içinden yapılacak özenli tercihlerin uzun vadede çok yüksek getiri sağlayabileceğini düşünüyorum. Bir sonraki Pusula’da buluşmak üzere…

PUSULA – ABONELİK

Pusula Bigpara’da yayınlandığında haberdar olmak ve ücretsiz olarak tüm posta pusula gönderilerine yayınlandığı anda ulaşmak için abone olabilirsiniz http://pusulaninotesi.com/posta-pusula/

Paylaş