- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comAltın ve Borsa Nereye Koşuyor?

Paylaş

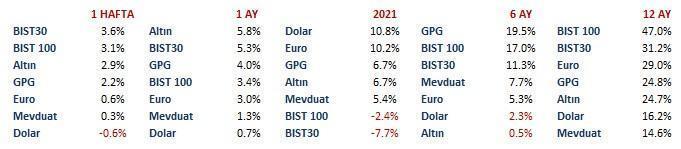

Piyasalar Mayıs ayına Latin borsalarının liderliğinde güçlü pozitif başladı. BIST’in de pozitif ayrışanlar kampında yer aldığı bu perdede Cuma açıklanan zayıf ABD istihdam verisi katalist oldu.

2021 özelinde her ne kadar BIST endeksleri kayıpları azaltmış olsa da halen en iyi performans sırlamasında Dolar ve Euro ilk iki sırada yer alıyor.

Sezon sonu kim şampiyon olur derseniz, ben ne 2020 gibi borsanın açık ara farkla birinci olabileceğini ne de 2018 gibi USD’nin yılı en iyi performansla tamamlayan seçenek olabileceğini düşünüyor, çekişmenin yıl geneline yayıldığı, geleneksel finansal seçeneklerin birbirinden fazla uzaklaşmadığı bir seyri daha olası buluyorum.

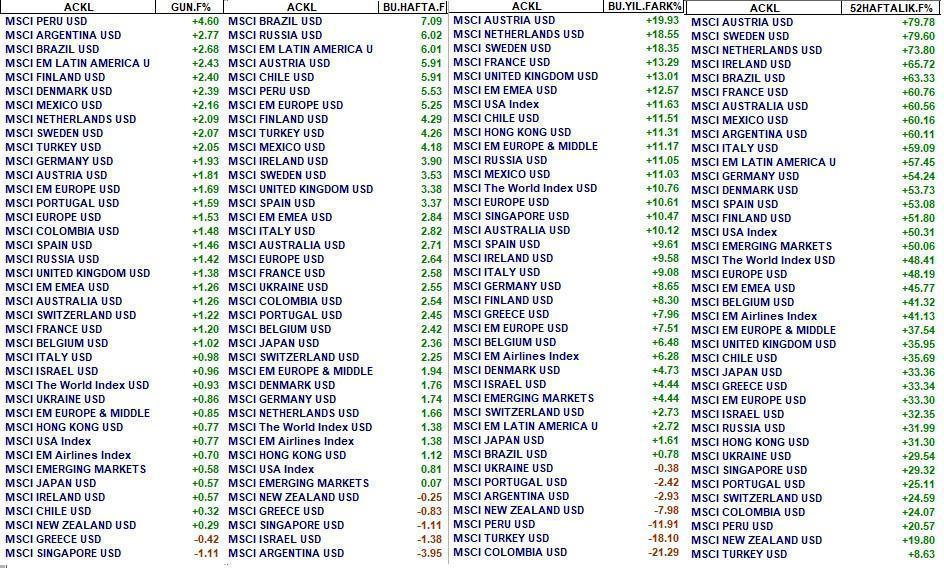

Yukarıda sol sütun, dolar bazında borsa endekslerinin Cuma günü ortaya koyduğu performansı gösteriyor.

Haftanın son işlem gününde ABD istihdam verisinin oldukça zayıf bir gerçekleşmeye sahne olması geride kalan gelişen ülkeler grubunu destekledi ve Peru liderliğinde sert sıçramalara şahit olduk.

Sizlerle uzun zamandır paylaştığım ana görüş; küresel piyasalarda pozitif seyrin Haziran başına kadar sürebileceği ancak yaz aylarında hissedilir bir eyvah FED fiyatlamasının yaşanabileceği yönündeydi.

Bu fikrin temel dayanağı; ABD Merkez Bankasının 15-16 Haziran tarihli toplantıda varlık alımlarında azalım sinyali verebileceği ve güçlü pozitif tamamlanacak bir Mayıs ayını takiben piyasa şartlarının negatif fiyatlamaya elverişli bir zemin kazanacağıydı.

Mayıs özelinde görüşümde bir değişiklik yok. Ancak zayıf istihdam veri seti nedeniyle FED sinyali ve fiyatlamasının birkaç ay ötelenmesinin mümkün olduğunu düşünüyorum.

Ne zaman derseniz Temmuz ve Ağustos öne çıkan favoriler. Eylül’e kalması ise görece şansı düşük olan bir alternatif.

Sinyal ve eyvah FED fiyatlaması yılsonuna kalır mı? Bence zor.

Ancak bu görüş size FED’in 15-16 Haziran’da güvercin kalmasını beklediğimi düşündürmesin.

Varlık azaltım sinyali vermese de ben ABD Merkez Bankasının bu toplantıda dengeli bir tavır içinde olacağını ve sinyale zemin yaratacağını düşünüyorum.

Bu nedenle küresel piyasaların Mayıs sonuna kadar olumlu seyri sürdürmesi olasılığını yüksek bulmakla birlikte, Haziran ayını çift yönde ölçülü dalgalanmalara sahne olmaya aday bir ay olarak görüyorum.

ALTIN CEPHESİ

Eyvah FED fiyatlaması sadece gelişen ülkelerin konusu değil. Altın da bu dertten mustarip.

Ağustos 2018- Ağustos 2020 döneminde 1175 dolardan 2075 dolara yükselerek çok güçlü bir ralliye imza atan sarı fırtına Ağustos 2020 – Mart 2021 parkurunda 1675 dolara kadar gerileyerek yükselen ABD faizlerinin baskısına maruz kalmıştı.

İki aydır değer kazanan ve 1830 dolara yükselen bu cephede önümüzdeki birkaç hafta 1900-1950 dolar bandına seyahate sahne olabilir.

Ancak bunun kalıcı bir yükselişe dönüşmesini beklemiyor, bir süre sonra altının yeniden değer kaybı yaşayacağını düşünüyorum.

Sarı fırtınanın tek derdi varlık azaltım fiyatlaması değil. Daha büyük baskıyı 2022 içinde FED faiz artırım fiyatlamasında yaşama riski var.

Bu nedenle altını, rekora doymayacak eski günlerine geri dönecek bir efsane olarak görmek hayal kırıklığı yaratabilir.

Altın yukarıda görebileceğiniz üzere ABD tahvil faizleri ile ters yönde hareket ediyor.

Tahvil faizleri yükselirken değer kaybediyor, tahvil faizleri düştüğünde değer kazanıyor.

Bu cephede geçen yıl yaz aylarında başlayan ana düşüş trendinin sona erdiğini söyleyebilmek için ABD tahvil faizlerinin tepeye ulaştığını ifade etmemiz gerekir.

Daha bunun için erken ve ben önümüzdeki 12-18 ay içinde ABD 10Y tahvil faizinin yüzde 2,25-2,30 bandına yükselme olasılığını kuvvetli buluyorum.

İşte bu gerçekleştiğinde yani ABD tahvil faizleri tepe bölgeye ulaştığında altın kalıcı yükselişler için sağlıklı bir zemin kazanacaktır. Ne zaman derseniz en erken 2022 belki 2023.

Kısa vade özelinde altın risk iştahına yönelik güvenilir bir barometre olarak izlenebilir.

Var olan kısa vadeli yükseliş trendinde 1850 dolar üzerine yerleşmesi, gelişen ülke borsaları ve para birimleri adına güven verici olur.

1950 dolar direncine yükselecek olması durumunda ise küresel iyimserlikte kısa vade adına N noktasında mıyız tartışmasını başlatmamız gerekebilir.

Diğer majör göstergelerden EURUSD’ın kısa vadede 1,2350–1,2400 bandına yükselmesi, Dolar endeksinin (DXY) 88,5-89,0 desteğine kadar geri çekilmesi mümkün. Ötesi önümüzdeki 4-5 aylık takvim döneminde kolay gözükmüyor.

DÖVİZ CEPHESİ

Türk Lirasının BIST ile kıyaslandığında görece zayıf kaldığı bir seyirle karşı karşıyayız.

Dış rüzgâr güçlü pozitif estiğinde borsa bundan yararlanırken döviz kurlarında geri çekilme ılımlı kalıyor, hatta borsa yükselirken sepet bazında (yarı Dolar yarı Euro) bakarsak döviz düşmüyor yatay seyrediyor.

Bunun ilk nedeni şüphesiz Türkiye’de enflasyonun yüksek seyri sürdürmesi.

Küresel fonların gözü ile bakınca aylık TRY cinsi faiz getirisi yüzde 1,5 iken dövizin yatay kalması bile yıllıklandırılmış yüzde 20 kâr anlamına geliyor.

Yaz ayları olağan şartlarda turizm gelirleri ile döviz girişinin yükseldiği parkurlardır.

Ancak salgın nedeni ile bu yıl turizm gelirlerinin ne ölçüde döviz girişi sağlayacağı belirsiz.

Bir yanda da Türkiye faiz indirim döngüsünün zamanlamasına yönelik muğlaklık olunca yabancılar Türk varlıklarına giriş yaparken kur riskini hedge etmeye yönelik tedbirler alıp net döviz satıcısı olmaktan kaçınıyor olabilir.

Tüm bu nedenlerle dış rüzgârın pozitif estiği bölümlerde döviz kurlarının yükselmesi kolay gözükmüyorsa da, var olan bilgi seti dâhilinde USDTRY cephesinde 7,95 EURTRY cephesinde 9,80 desteklerinin aşağı geçilmesi de kolay gözükmüyor.

BORSA İSTANBUL

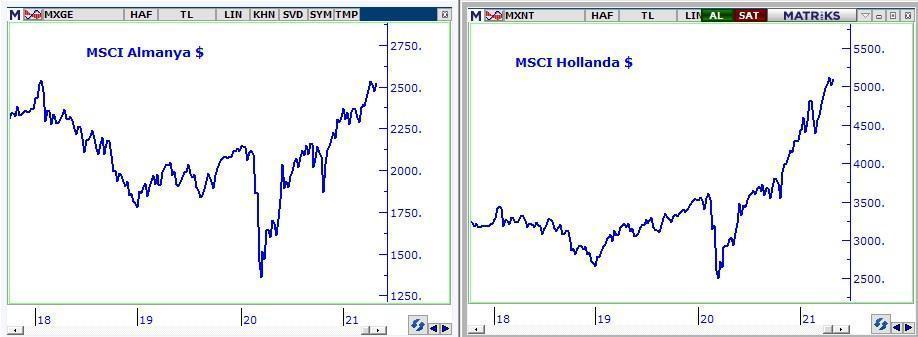

Geçen haftaki yazıda gelişmiş ülkeler ile geride kalan ülkelerin borsa performansları arasında büyük bir makas oluştuğunu paylaşmıştım.

Ekonomi yeniden büyüme dönemine girecek fiyatlamasında gelişmiş ülke borsaları önden koşarak son bir senede dolar bazında yüzde 40-80 arası oranlarda değer artışlarına imza attılar.

Yazının ilk bölümündeki tabloda sağ sütunda görebileceğiniz üzere Türkiye’nin de dâhil olduğu bir grup ülke ise bu parkuru yüzde 20 civarı kalender getiri oranları ile tamamladılar.

O listede yer almayan ve yine yüzde 21 getiri ile yetinerek geride kalan Malezya ve Endonezya borsaları da benim dikkatimi çeken diğer iki market.

Yukarıda sağda yer alan Borsa İstanbul’u yanındaki Brezilya ile kıyaslarsak gerek kısa vadede gerek ise önümüzdeki 12 ay bütününde küresel fonlardan ilgi görmesi şaşırtıcı olmaz.

Türkiye 2013-2018 döneminde yüzde 6,2 büyüme hızı ortalamasına sahipken MSCI Türkiye endeksi 300-450 dolar aralığında dalgalanıyordu.

Son üç yılın ortalama büyüme hızı yüzde 1,8 ve MSCI Türkiye endeksi 155 – 275 dolar aralığında seyrediyor.

Küresel fonlar tarafından ekonomik büyüme ortalamasında kalıcı biçimde yüzde 5-6 mertebesine geri dönüş beklenmedikçe ben önümüzdeki birkaç yıl MSCI Türkiye’nin 155 – 275 dolar bandında dalgalanmayı sürdüreceği görüşündeyim.

Cari değeri 190 dolar olan bu endekste bence aşağı yönlü riskler kısıtlı ve yukarı yönde marj yeterince teşvik edici.

Gelişmiş ülke borsaları içinse aynı şeyi söylemek güç. Cuma günü yönettiğim yatırım fonunda yukarı yönde alanın artık limitli kaldığını düşünerek Avrupa borsalarının ağırlığını azalttım. Ancak Türkiye pozisyonunda herhangi bir değişikliğe gitmedim.

GPG’nin yatırımlarını sürdürdüğü ülke & ağırlıkları linke tıklayarak görebilirsiniz.

http://pusulaninotesi.com/gpgyatirimfonu/

Bir sonraki Pusula’da buluşmak dileği ile…

Paylaş