- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Emre Çayırlı

Piyasalar Kasım Ayına Hareketli Başlıyor!

Paylaş

Bu hafta çarşamba gününden sonra ekonomik takvim hareketlenmeye başlıyor. Gerek para politikası kararları gerekse para politikalarına yön veren işsizlik ve enflasyon gibi ekonomik veriler, yoğun bir ekonomik takvim içinde açıklanmaya başlanacak.

Beklenen önemli verilere kısa bakacak olursak;

Bu hafta çarşamba günü sabah saatlerinde Türkiye’de açıklanacak olan Ekim ayı enflasyon oranının yüzde 19,5’den yüzde 20,3’e yükselmesi bekleniyor. Türkiye Cumhuriyet Merkez Bankası’nın (TCMB) politika faizini indirmesinin ardından enflasyon oranında yükselişin devam etmesi Türk lirasında değer kaybı yaşanmasına neden olabilir. Günün devamındaysa Avrupa Birliği’nde açıklanacak olan işsizlik oranı ve ABD özel sektör istihdam rakamları takip edilecek. Veriler Euro/dolar paritesinde hareketliliğe neden olabilir.

En kritik açıklama ise, gece saatlerinde ABD’den gelecek. Kasım ayı ABD Merkez Bankası (Fed) toplantısı sonrasında alınacak kararların finansal piyasalardaki hareketliliği yükseltmesi bekleniyor. Fed kararının ardından altın ve gümüş gibi ürünlerde hızlı fiyat değişiklikleri yaşanabilir. Fed toplantısının ardından açıklamalarda bulunacak olan Başkan Powell’ın vereceği mesajlar ise geleceğe dair beklentilerin şekil kazanması için oldukça önemli olacak.

Perşembe gününe gelindiğindeyse gözler İngiltere Merkez Bankası’nın (BoE) para politikası kurulunda alınacak olan kararlara çevrilecek. Ortalama beklenti faiz oranında değişim yapılmayacağı yönünde olsa da enflasyonda yaşanan yükselişe paralel olarak BoE’den 0,15 puan faiz artışı görebiliriz. İngiltere tarafında yapılacak parasal sıkılaşma Sterlin/dolar ve Sterlin/TL paritelerinde yükseliş yaşanmasına neden olabilir. Günün devamında ise ABD’de haftalık istihdam rakamları takip edilecek. Enerji alanında ise OPEC+ toplantısında alınacak kararlar takip edilecek. OPEC toplantısı sonrasında petrol başta olmak üzere doğalgaz gibi ürün fiyatlarında ani değişimler yaşanabilir.

Haftanın son işlem gününe gelindiğinde ise gözler bir kez daha ABD’ye çevrilecek. Her ay olduğu gibi ABD’de açıklanacak olan tarım dışı istihdam değişimi piyasalardaki beklentileri şekillendirmeye devam edecek. ABD’de açıklanacak olan aylık istihdam raporuyla birlikte ücret artışları, kamu ve özel sektör istihdam durumu ve işsizlik oranı gibi temel makro ekonomik verilerle birlikte finansal varlıklara dair gelecek fiyatlamaları oluşmaya başlayacak.

Finansal Piyasalar FED Virajında

Fed'in bu hafta tahvil alımını azaltma planını açıklaması bekleniyor. ABD ekonomisi pandemi sonrasında toparlanmaya devam ederken tahvil alım programlarını azaltmaya karar verilmesi durumunda ABD uzun vadeli faiz oranlarının yükseldiği ve bu durumun kısa vadeli faiz oranlarındaki artışları beraberinde getirdiği görülebilir. Tahvil getirilerinde yaşanan yükselişe paralel olarak Dolar endeksinde değer artışı yaşanabilir. Piyasalardaki genel kanı gelişmiş ülke merkez bankalarının bu yıl sonu itibariyle harekete geçecekleri ve fiyat artışlarıyla mücadele etmek için yavaş ama emin adımlarla para politikasını sıkılaştırmaya başlayacaklar yönünde.

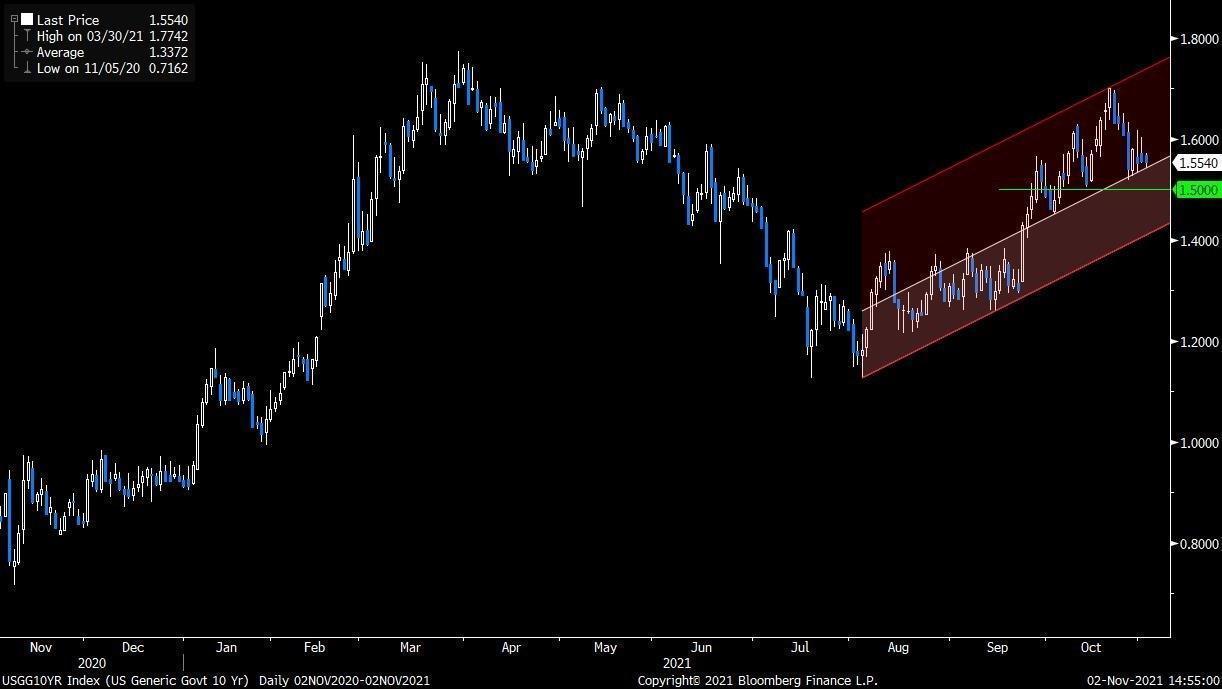

Ağustos ayından bu yana yükseliş eğiliminde bulunan ABD 10 yıllık tahvil faiz oranı için 1.50 önemli bir eşik seviyesi, bugün itibariyle 1.56 yakınlarında bulunan faiz oranı yarınki açıklamalarla birlikte yön tayin edecek. Fed’in tahvil alım programı azaltması halinde tahvil faizlerinde yükseliş eğilimi devam edecektir. Eğer pas geçilir ve uygulama kararı aralık ayı toplantısına bırakılırsa o zaman bir miktar gevşeme görebiliriz.

-ABD 10 Yıllık Tahvil Faiz Oranı-

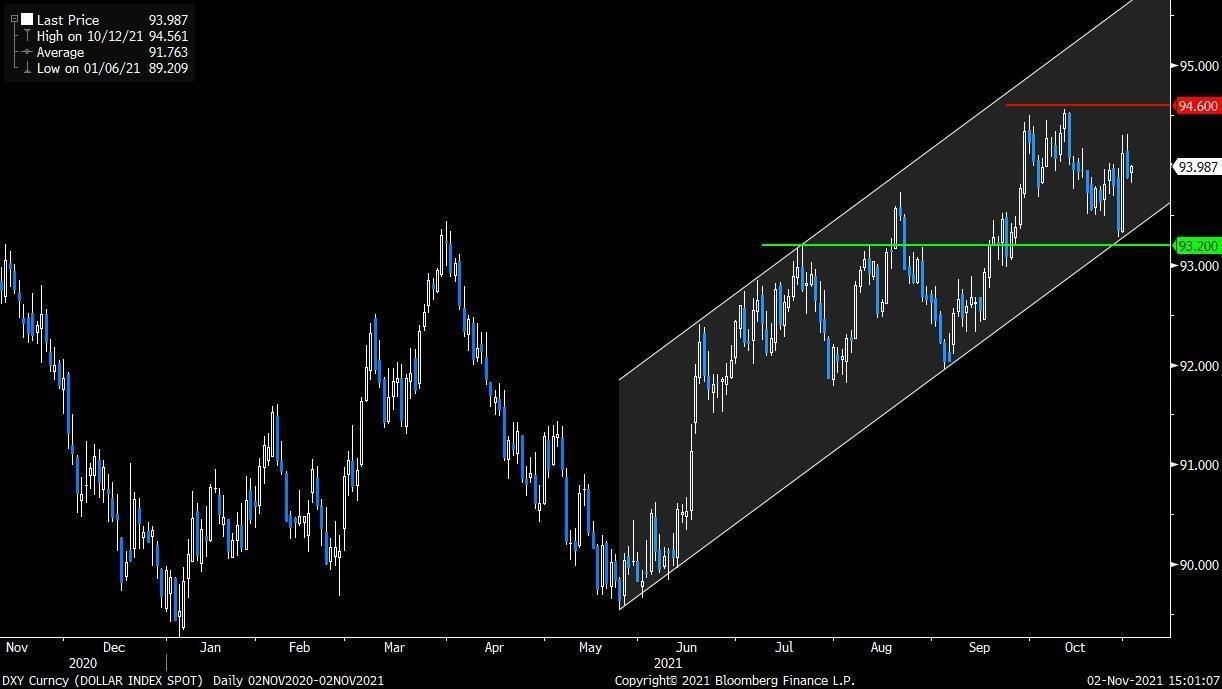

Dolar endeksi, haziran ayından bu yana yükseliş kanalı içinde hareket etmeye devam ediyor. Fed’in şahin bir mesaj vermesi tahvil alımını azaltması durumunda, endeksin 94.60 seviyesine doğru yükseldiğini görebiliriz. Bu bölgenin üzerine geçilmesi durumunda yükseliş hız kazanabilir. Tam tersi durumdaysa 93.20 seviyesinden geçen yükseliş trendi desteği takip edilecek. Açıklamalarının aşırı güvercin tonda olması ve ekonomik toparlanmanın belirsizliği üzere vurgu yapılırsa, destek seviyenin kırıldığı dolar endeksinin değer kaybettiği bir senaryo gündeme gelebilir.

-ABD Dolar Endeksi -

Paylaş