- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Borsada 90.000 üzeri hayal mi?

Paylaş

Dokuz haftalık bir perdede 71.800 puandan 89.575 puana kadar yükselen Borsa İstanbul geçen haftayı % 1 değer kaybı ile tamamladı. Döviz sepeti ( yarım dolar + yarım euro ) üzerinden bakarsak Türk Lirası ise önceki hafta kaydettiği % 4,5 primi takiben geçen hafta da % 0,6 değer kazandı.

Bugün Pusulada haftalardır ısrarla vurguladığım doların Türkiye’deki göreli pahalılığının ne kadarı ortadan kalktı matematiğinde son duruma bakıp borsada ralli bitti mi sorusuna yanıt arayacağım.

BORSADA RALLİ BİTTİ Mİ ?

Bu değerlendirme için önce geçen hafta yaşananlara daha yakından bakalım. Endeks gerek Pazartesi günü gerek ise Perşembe günü 90.000 puana tırmanmayı denedi.

Ancak ilk çaba 89.537 ikincisi 89.370 seviyesinde tükendi. BIST 100 endeksi seksen dakika içinde herhangi bir haber & faktör değişikliği olmamasına rağmen bu seviyelerden 88.500 civarına geriledi.

Salı günü bu refleksi ve neye işaret ediyor olabileceğine ilişkin değerlendirmemi Paranın Yolu’nda aktarmış Cuma sabahı da twitter adresimde test edilmeden hemen önce 89.400 direncinin aşılmasının güçlüğüne dikkat çekmiştim.

http://bigpara.hurriyet.com.tr/video/borsada-ralli-bitti-mi_ID40357957/

https://twitter.com/eralkarayazici/status/829947931394457600

Nitekim Pazartesi günü yaşananların bir benzeri Cuma günü gerçekleşti. BIST 100 endeksi 89.370 seviyesinden önce 88.500 seviyesine, kapanışta da 87.400 puana kadar geriledi.

1- Önemli bir faktör değişikliği olmaksızın hele ki Türk Lirası pozitif ayrışmayı sürdürürken gelen bu satış yorgunluk işareti ve bana bir süre Borsa İstanbul’un 88.000 ve 89.000 seviyelerinde oluşan iki direnci aşmasının kolay olmadığını düşündürüyor.

2- Dünya borsaları ABD liderliğinde pozitif seyri koruyor ve bu eğilim diğer borsaları da peşine takarak bir süre daha devam edebileceğe benziyor. Dışsal bu avantaj BIST’de aşağı yönlü esnemelerin limitli kalabileceğine işaret ediyor.

Bu nedenle 86.000 – 86.500 bandını etkili olma şansına sahip bir destek olarak görüyor, 84.000 puan civarının gücünü arttırmış bir desteğe dönüştüğünü düşünüyorum.

Major destek olan 81.000 civarına bilet içinse içsel veya dışsal güçlü negatif habere gereksinim olduğu görüşündeyim. Olasılığını hele de yakın vadede düşük bulduğum bu seyahat gerçekleşirse hisse senedi yatırımları için çekici bir alım fırsatı olur.

3- Özetle borsanın önümüzdeki birkaç hafta ( belki ay ) 84.000 – 89.000 bandı içinde yatay bir seyre sahne olması ihtimalinin görece daha yüksek şansa sahip olduğunu, 93.000 yolculuğunun yakın vadede gerçekleşme şansının azaldığını düşünüyorum.

4- Bu bakıma artık borsada pozitif sonuçlar sağlamanın geride kalan iki aydaki kadar kolay olamayabileceğine, hisse senedi seçiminin ve doğru yerlerden sağlanacak sigortaların önem & değerinin artacağına inanıyorum.

HİSSE SEÇİMİ – AKADEMİ PUSULA ANKARA

Oluşan bu ihtiyacı da göz önüne alarak Akademi Pusula 2017 programını 04.03.2017 Cumartesi günü Ankara’da Hisse Seçimi Eğitimi ile başlatıyoruz.

Borsada 2017 yılında endeks üzerinde performans göstermeye aday bulduğum şirketleri dayanakları ile paylaşacağım bu eğitim için Akademi Pusula ile ( 0530 566 67 16 ) iletişime geçebilirsiniz.

BORSADA 50.000 $ TARİH Mİ OLDU ?

Yabancı yatırımcıların borsa endeksine dolar bazında baktığını sıkça hatırlatıyorum. 2007, 2010 ve 2013 yıllarında test edilen 50.000 $ bugün TL karşılığı ile 170.000 puan civarına denk geliyor. ( Cari kur yanıltır. Borsa yükselirse TL de yükselir varsayımı ile bu hesabı yaparken doları iskonto etmek daha gerçekçi )

Yani BIST’in şu anki değerinin nerede ise iki katı. Uzun vadeli ( 3-5 sene ) bakarsak borsada yeniden bu seviyenin test edilme şansı var mı gelin birlikte kafa yoralım.

Teorik olarak buna bir engel yok. O günlerden bugüne pek çok şirketin öz-sermayesinin USD/TRL’ye yakın oranda artış gösterdi

Basit bir matematik ile iki ay kadar önce çok kötü diyebileceğimiz şu anda da az kötüye evirilmeye çalışan Türkiye’nin ekonomik şartlarının uzun vadede özlem duyduğumuz çok iyi mertebesine terfi etmesi durumunda 50.000 $ endeks değerinin potansiyel dahilinde olduğu düşünülebilir.

Ancak eksik olur. Uzun vade adına böyle bir potansiyelden bahsedebilmek için önce Türkiye özelindeki şartların ne yönde gelişeceği hakkında bir senaryo üretmeye sonra da dış iklimin buna ne ölçüde izin vereceği sorusuna yanıt üretmeye ihtiyacımız var.

Kronikleşmeye yüz tutan bir güven kaybı problemi yaşayan Türkiye ekonomisinde nasıra benzetebileceğimiz bu öncelikli sorunun yumuşaması pekala mümkün. Ama dört sene önceki sağlığına kavuşması hayli zor görünüyor.

Gerilim ve güçlü belirsizlikten uzak dört beş senelik bir süreç bu derde derman olabilecekse de 2019 yılında ( en geç 2021 ) yaşanma ihtimalini yüksek bulduğum küresel resesyon ( belki küresel kriz ) biz ev ödevlerimizi harika biçimde icra etsek bile eski günlere dönmemizi hayli zorlaştıracaktır.

Başka bir deyişle Türkiye lokal tüm problemlerine kalıcı çareler üretebilse de küresel konjonktür birkaç sene sonra buzlu yolu çağrıştıran şartlar sunarak işimizi güçleştirmeye aday görünüyor.

Bu nedenle ben borsada 50.000 $ seviyesine seyahatin önümüzdeki 7-8 senelik perdede gerçekleşme ihtimalini son derece düşük buluyor, uzun vadeli projeksiyonların daha kalender hedefler gereksindiğini düşünüyorum.

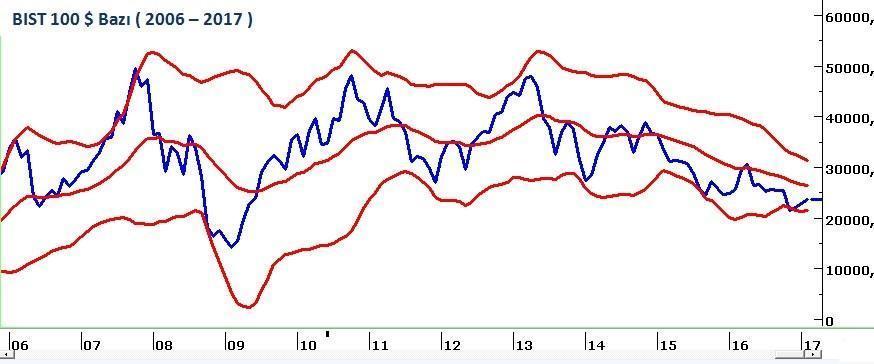

Açalım bunu. Aşağıda BIST ( $ bazı ) aylık veriler ile endeks grafiği ve aşırılaşmaya yönelik tahminlerde yararlandığım bollinger bandı var. 2017 özelinde bu teknik göstergenin işaret ettiği N noktası 30.000 $ yakınlarında ve lokal şartlar vasata evirilebilirse 2018 ortalarına kadar olan perdede borsanın yükselebileceği en yüksek değerin 95.000 – 105.000 bandı olabileceğine işaret ediyor.

Bu bölümü “ Vay be borsada hala potansiyel var “ düşüncesine neden olmak için yazmadım. O görüş iki ay öncenin konusuydu ve artık demode.

Aksine “ defalarca 50.000 $ gördü bu borsa “ diyenlerin istemeden de olsa yatırımcılar nezdinde neden olabileceği motivasyonu kırmak için paylaşıyorum.

Türkiye ekonomisi geride kalan dört senede ağır hasar aldı ve bana sorarsanız eski 50.000 $’ın bugünkü karşılığı 30.000 $ ile sınırlı görünüyor.

Nitekim Borsa İstanbul’un TL bazında enflasyondan arındırılmış grafiği her şey çok güzel olacak senaryosunda kat edilebilecek yolun 1/3 ‘ünün son iki aydaki yükseliş ile tüketildiğine işaret ediyor.

Yukarıda yer alan bu grafik geride kalan 10 yılda 2008 Mortgage krizi dışında BIST’in yukarıdan aşağı % 30 aşağıdan yukarı % 50 ‘lik bir marj ile gerçekleştirdiği seyahati en çıplak hali ile ortaya koyuyor.

Toparlarsak BIST pahalandı demek için erken olsa da orta-uzun vadede yukarı yönlü marj adına en iyimser senaryoda dahi potansiyeli % 30 ile limitli tutmak daha rasyonel görünüyor.

DÖVİZ CEPHESİ

2017 tabiri caiz ise bir kabus gibi başlamış dolar dünyada ortalama % 2 düşerken Türkiye’de iki hafta içinde % 10-12 değer kazanmıştı.

Sonra TCMB örtülü faiz artırımları ile TL borçlanıp döviz almanın cezasını ve parayı Türk Lirasına park etmenin ödülünü yükselterek bu negatif ayrışmanın sona ermesini sağladı.

TCMB sene başında ortalama % 8,3 olarak uyguladığı fonlama faizini iki haftadır % 10,3 civarında tutuyor.

Hal böyle olunca TL yaralarını sarmaya başladı ve geçen hafta dolar dünyada ortalama % 1 değer kazanırken Türkiye’de yatay kaldı.

Sene başını referans alırsak dolar dünyada ortalama % 2 kadar kayıptayken Türkiye’deki primi % 5’e geriledi. Başka bir deyişle sene başında % 12 negatif ayrışma gösteren Türk Lirası yaralarının yarıya yakınını sararak negatif ayrışma oranını % 7’ye indirmeyi başardı.

Tabi bu hesaba 2016 yılında gerçekleşen % 16 ‘lık negatif ayrışma dahil değil. Dolar 2016 yılında dünyada ortalama % 4 yükselirken Türkiye’de % 20 değer kazanmıştı.

Hafta içinde TCMB Başkanı Murat Çetinkaya enflasyonda düşüş emareleri oluşana kadar bu duruşun korunacağını açıklayarak Türkiye’nin faiz indirimleri için acele etmeyeceği sinyalini verdi.

Grafik üzerinden fal tutarak devam edersek USDTRL cephesinde 3,75 & 3,85 seviyelerinin direnç 3,68 seviyesinin pivot ve 3,60 ile 3,50 seviyelerinin güçlü destekler olduğunu ve bu cephe üzerinde lokal faktörlerin bir süre daha dışsal faktörlerden daha etkili olacağını söyleyebiliriz.

TAHVİL CEPHESİ

10 yıllık Türk tahvil faizi geçen haftayı 15 baz puanlık yükseliş ile % 10,98 seviyesinde tamamladı. Tahvil piyasasını ve ne şekilde kazanç sağlanabileceğini eski yazılarda sıkça paylaştım. Tekrara girmeyeceğim.

Önümüzdeki haftalarda bu cephede % 11,50 ( belki % 12 ) test edilebilir ve gerçekleşmesi durumunda bu hareket alış yönünde pozisyonlar için ilgi çekici olabilir.

Yabancılar ocak ayında borsaya rağbet ederken tahvile bu ölçüde ilgi göstermediler. Bunun en önemli sebebi Şubat – Mart enflasyonlarının yüksek gerçekleşeceği yönündeki beklenti.

Önümüzdeki iki ay içinde bu negatif beklenti setinin gerçekleşerek geride kalmasını takiben tahvil piyasasının önünün açılacağını ve yaz aylarında 10Y tahvil faizinin % 9,50 civarına kadar gerileme şansının olduğunu düşünüyorum. Haftaya buluşmak dileği ile...

Paylaş