- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Ukrayna NATO’ya Alınırsa Ne Olur?

Paylaş

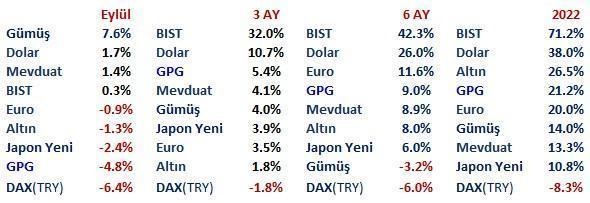

Eylül ayında borsa endeksleri ($ bazında) ortalama yüzde 10 değer kaybına uğrarken BIST, TRY bazında % 0,3 artış ve $ bazında da sınırlı geri esneme ile küresel arenada yine en dayanıklı hisse senedi marketi oldu.

Hal böyle olunca dünya borsalarında 2022 kaybı ortalama yüzde 30’u aşarken, BIST $ bazında yüzde 19 getiri ile liderliğini sürdürdü.

Yukarıda sağ sütunda görebileceğiniz üzere BIST bu ay kaydettiği pozitif ayrışma ile Aralık 2019’dan bugüne (Covid krizinden hemen öncesi) performans sıralamasında da orta sıralara yükseldi.

Bugün Pusula’yı sizlerden gelen soruları yanıtlamaya ayırdım.

Lafı daha fazla uzatmadan başlayalım;

Borsa endekslerinde uzun soluklu bir ralli ne zaman başlayabilir, global makro döngü değişti mi?

Önce endekslerin ilave yüzde 10 iskonto kazandığı Eylül ayını hatırlayalım.

13 Eylül’de açıklanan ve beklentinin iki katı bir gerçekleşmeye imza atan ABD Ağustos çekirdek enflasyon verisini takiben FED ve enflasyon projeksiyonlarında güçlü bir revizyona şahit olduk.

21 Eylül’de sahne alan FED olabilecek en şahin tavrı ortaya koydu.

ABD Merkez Bankası %3,25’e yükselttiği politika faizini önümüzdeki yıl (muhtemelen başlarında) yüzde 4,75’e kadar çıkartacağı ve 2024 yılında ortalama politika faizinin de yüzde 4 olabileceği sinyalini verdi.

Burada kritik olan faizin yüzde 4,75’e kadar yükseltilecek olması değil, yüzde 4,50 zaten bekleniyordu. Mesele faizin bu yüksek seviyede iki seneye yakın süre tutulabileceği yönünde sinyal verilmesi.

Özetle FED, “resesyon pahasına biz enflasyonun kökünü kazıyacağız. Enflasyonda belirgin bir geri dönüşü görmedikçe 2023 içinde bizden faiz indirimi beklemeyin” dedi.

Piyasaların beklentilerini aşan bu şahin tavır, ayın ikinci yarısında global tahvil faizlerinin 100 BP kadar yükselmesine ve borsa endekslerinin yüzde 10 kadar değer kaybetmesine neden oldu.

Zaten durgunlukta olan dünya ekonomisinin faiz oranlarının son 20 yılın en yüksek düzeyine yaklaşacağı bu senaryoda resesyon yaşamaması sürpriz olur.

Ukrayna savaşının yan etkilerini en derinden yaşayan Avrupa adına ise, bu senaryo ılımlı resesyon yerine belirgin resesyon anlamına geliyor.

Ancak bu makro döngüde bir değişiklik yaşanacağı anlamına gelmiyor.

Yukarıda FED projeksiyonunda ABD örneği ile görebileceğiniz üzere dünya ekonomisi 2022 ikinci yarıyıl ve 2023 ilk yarıyılda irtifa kaybedip, önümüzdeki yılın ortalarından itibaren en kötüyü geride bırakarak 4-5 sene sürebilecek bir büyüme döngüsüne yelken açmaya aday görünüyor.

Kaldı ki önümüzdeki aylarda enflasyon verilerinde keskin bir aşağı dönüşle karşılaşırsak önce piyasa fiyatlamalarında (tahvil faizlerinde / düşüş borsalarda yükseliş biçiminde) ardından FED’in projeksiyonunda (faiz düzeyi) bir değişimle karşılaşmamız da kuvvetle muhtemel.

Israrla savunduğum tez değişmedi. Dünya ekonomisinde 2023 ortalarında başlayacak büyüme döngüsünün finansal piyasalarda 6-9 ay kadar önce fiyatlanmaya başlayacağı ve uzun soluklu bir ralliye neden olacağı yönündeki görüşümü koruyorum.

Küresel endekslerde aşağı yönde marj nedir?

Ekim ayında öne çıkacak iki faktör var.

İlki Ukrayna-Rusya savaşının seyri.

Batı kampı ile Rusya arasında yükselen tansiyon hemen herkesi tedirgin ediyor.

Olmaz ama diyerek hepimiz direkt veya doğrudan bir NATO-Rusya çatışması yaşanır mı kaygısı taşıyoruz.

Bu riskin azaldığına veya arttığına işaret eden her haber güçlü piyasa etkisi yaratacaktır.

Konuya ilişkin dış politika analisti dostumla konuştuk.

Olasılığını yüzde 70 gördüğü senaryo özetle şöyle; “Ukrayna’nın NATO üyelik başvurusu kabul edilir, Rusya buna bir aksiyonla cevap vermez yani kabullenir. Ukrayna’da ilhak edilen bölgeleri almaya çalışmaktan vazgeçer ve 7 aydır süren askeri çatışma yılsonuna kadar sona erer”

Eğer haklı çıkarsa, bu senaryo piyasalar için oyun değiştirici olup küresel piyasalarda (ve BIST’te) güçlü bir ralliyi tetikleyecektir.

Konuyu yakından takip etmekte fayda var.

İkinci ve bence güçlü piyasa etkisi yaratabilecek faktör ise 13 Ekim’de açıklanacak ABD Eylül çekirdek enflasyon verisi olacak.

Yüzde 0,5 olan beklentinin altında bir gerçekleşmenin piyasalarda güçlü pozitif, üzerinde bir gerçekleşmenin ise belirgin negatif etkisini görmemiz muhtemel.

Ben bu veride veya Kasım ortası açıklanacak Ekim verisinde enflasyon korkusunu belirgin şekilde kıracak bir gerçekleşmenin ihtimalini yüksek buluyor, bu nedenle küresel borsalarda trend değişiminin Aralık ayına kalmadan gerçekleşebileceğini düşünüyorum.

Eylül satışı ile dünya borsalarında hisse senedi fiyatları Covid 19 krizi sırasında test edilen en düşük değerlere gerilediler.

Hatta sık sık Türkiye özelinde yaptığım gibi varlık fiyatlarının dolar bazı değerini ABD enflasyonundan arındırarak bakarsak (yukarıda Almanya örneği var) fiyatlar 2009 başında (Mortgage Krizi) test edilen en düşüğe dahi yaklaştı.

Global tarafta doğru stratejinin yatırımları sürdürerek (hatta arttırarak) 2024 ilk çeyreğe konsantre olunması gerektiği görüşündeyim.

Bugün fiyatı 100 $ olan bir varlık 16 ay sonra 225 $ olma potansiyeline sahipse 90-95 $ riski var mı sorgulaması tencerenin dibini kazımaya benzer ve trend dışında kalma riskini beraberinde getirir.

Yurtdışında 2023 yılında yukarı yönde potansiyel nedir?

2024 Şubat’a kadar olan periyotta ben borsa endekslerinin en azından 2022 kaybının tamamını geri alarak ülke bazında yüzde 50-100 arası oranlarda değer artışlarına imza atabileceklerini düşünüyorum.

Yabancı hisse senedi bazında ise bu periyotta %200’ü bulacak çok sayıda performansa şahit olabiliriz.

Altın ve gümüş hakkında ne düşünüyorsunuz?

6-9 ay ılımlı sonrasında ise (faiz indirimleri yaklaşırken) daha belirgin olacak şekilde önümüzdeki 24 ay pozitif performans göstermeleri ihtimalini yüksek buluyorum.

TCMB’nin olası faiz indirimleri BIST’i nasıl etkiler?

Ağustos ayını 3171 puanda tamamlayan BIST 100 endeksi ABD çekirdek enflasyon verisinin açıklandığı 13 Eylül tarihine kadar 3715 puana yükselip, takip eden üç hafta içinde 3048 puana geriledi ve kapanış 3180 düzeyinde (171 $) gerçekleşti.

Türkiye’nin bu sene gerçekleştirdiği güçlü pozitif ayrışmada lokal yatırımcıların enflasyondan korunma refleksi çok önemli bir etken oldu.

Önümüzdeki aylarda bu faktörün görece azalsa da katkısını sürdürmesi şaşırtıcı olmaz.

Ancak bu refleksin ve olası TCMB faiz indirimlerinin geride kalan 2 ayı çağrıştıran bir ralliye (küresel borsalarda sert bir yükseliş trendi başlamadıkça) neden olmasını beklemem.

Ekim özelinde BIST’te yatay – ılımlı pozitif arası bir seyrin şansı bence daha yüksek, kalıcı değer kaybı yaşanması ise sürpriz olur.

Ukrayna-Rusya hattında örtülü sulha işaret eden gelişmeler Ekim ayı içinde gerçekleşirse ayrı tabi.

O zaman BIST’te de rota 4000 puana dönebilir.

Cuma günü GPG’de Türkiye ağırlığını yüzde 3,8’den yüzde 5,8’e yükselttim.

Hisse senedi bazında fırsatlar geliştikçe Ekim ayı içinde bu ağırlığı daha da arttırma eğilimindeyim.

Test edilmesi durumunda BIST’i ilgi çekici kılacak düzey neresi derseniz; 2900 puan civarı var olan bilgi seti ile bence yeterince teşvik edici.

Ama test edilme ihtimali görece yüksek diyemem.

Türk bankaları hala ucuz mu?

Küresel alternatifler ile kıyaslandığında daha ucuz değil. Ama artık görece pahalı da değil.

Şu anda dünya genelinde bankalar yüksek iskonto barındırıyor.

Dünyayı bir kenara bırakıp biz Türkiye’ye bakalım derseniz uzun vadede en güçlü potansiyelin halen iskontolu özel bankalarda olduğu görüşündeyim.

Kısa vade özelinde Ekim sonu açıklanacak 9 aylık finansalları bankaların yeniden ön plana çıkmalarına sebep olabilir.

İzlediğim diğer bir sektör; iletişim

Sektör hisseleri içinde fiyatı makul düzeye gerilemiş alternatifler var.

Bir sonraki Pusula’da buluşmak dileğiyle…

Paylaş