- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Dolar & Borsada Trend Değişimi Yaklaşıyor

Paylaş

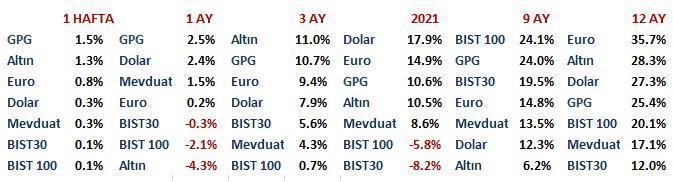

Tamamlanmasına üç işlem günü kalan Haziran ayı, Türkiye’de doların değer kazandığı altın ve borsanın değer kaybettiği bir seyre sahne oldu.

Gram altın hafta özelinde her ne kadar en yüksek getiri sağlayan geleneksel finansal seçenek olduysa da, son bir ayda yüzde 4,3 kayba imza attı. BIST’in Haziran kaybı da yüzde 2.

Ana rota olarak bakarsak dört aydır Türkiye’de borsa düşüyor, dolar değer kazanıyor. Var olan bu eğilimin bir süre daha devam etmesi de mümkün.

Ancak sonrasında ben önemli bir trend değişikliğinin gerçekleşeceğini ve ikinci yarıyılda borsa yükselirken doların yatay veya ılımlı negatif seyredeceğini düşünüyorum.

Bugün sizlerle ikinci yarıyıla yönelik beklentilerimi paylaşacağım.

Pusula haftanın veya Temmuz ayının papatya falı olmayacak.

Haziran ayının ikinci yarısında fiyatlamalarda etkili olan faktör FED.

ABD Merkez Bankası 15-16 Haziran toplantısını takiben diplomatik bir biçimde de olsa varlık alımlarında kesinti kararının yaklaştığına işaret edince küresel piyasalar eyvah FED fiyatlamasına yelken açtılar.

Şu ana kadar Türkiye bu fiyatlamadan en güçlü etkilenen ülkelerden biri oldu.

Dünya genelinde ağırlıklı etki tahvil ve para piyasalarında gerçekleşirken borsa endekslerinin önemli bölümü önceki haftanın kayıplarını geçen hafta geri almayı başardı.

FED etkisi buydu ılımlı bir esinti olarak yaşandı geride kaldı demek iyimserlik olur.

ABD Merkez Bankası varlık alımlarında kesinti kararını resmi olarak alana dek, bu beklentinin ufuktaki kötü haber olarak etkisini sürdüreceği görüşündeyim.

Ancak bu etki sürekli borsanın düşmesi doların yükselmesi şeklinde gelişmeyecektir.

İlk etki adına bir süre daha ara tepki yükselişlerine sahne ama ana rotada ılımlı negatif bir seyir beklenebilir.

İkinci etkisini gerçekleşip ajandalardan silinene dek borsalarda güçlü değer artışlarını frenlemesi hatta engellemesi olarak yaşayabiliriz.

Ya gerçekleştikten sonra? Beklenen kötü haberin gelmesini takiben gelişen ülke borsa ve para birimlerinde güçlü bir rallinin başlayacağı görüşündeyim.

Bu nedenle önümüzdeki 1-2 ay içinde döviz kurlarında yaşanabilecek ilave yükselişlerin satış, borsada gerçekleşebilecek ilave kayıpların alış fırsatı oluşturacağını düşünüyorum.

Peki FED ne zaman varlık alımlarında kesinti kararını alacak derseniz; 27-28 Temmuz FED toplantısında alması veya ay başında açıklanacak ABD istihdam verisi zayıf kalırsa açıklamanın 26 Ağustos tarihli JH sempozyumuna kalması favori görünen senaryolar.

Düşüş trendleri hem mali açıdan hem psikolojik olarak yorucudur. Türkiye’de dört aydır borsanın düşmesi döviz kurlarının yükselmesi yatırımcıların umutlarını köreltiyor.

Dünyada ralli yaşansa da yabancı bize gelmez görüşü daha çok taraftara sahip.

Oysa dünyanın gerçekleri böyle değil. Küresel arenada riskler-belirsizlikler içerse de halen yüksek ıskonto barındıran fazla ülke kalmadı.

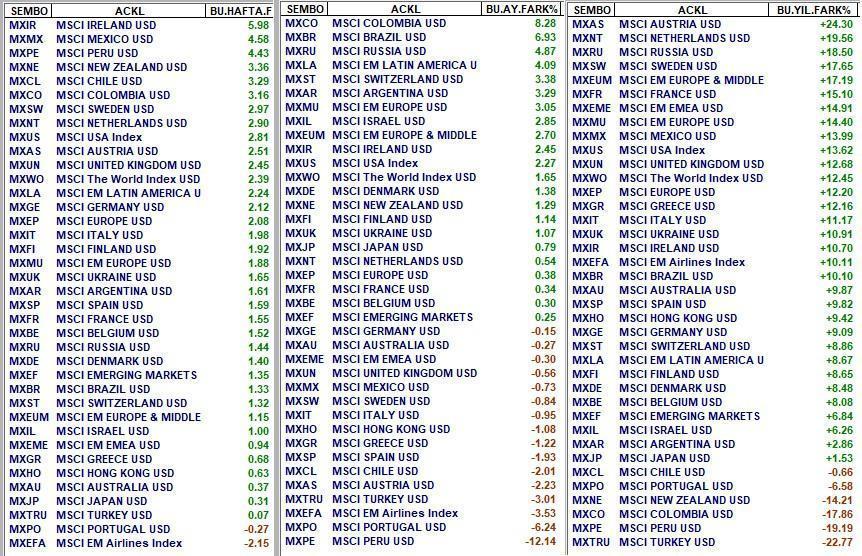

Yukarıdaki tabloda görebileceğiniz üzere 2021 yılında $ bazında Türkiye’yi takiben en kötü performansa imza atan Kolombiya borsası yüzde 8,3 ile Haziran ayının en iyi getiri sağlayan marketi olurken, Peru geçen hafta yüzde 4,4 yükselerek ilk üçe girmeyi başardı.

Bu iki ülke lokal risk ve belirsizliklerde emin olun Türkiye’den daha iyi durumda değil.

Ancak sahip oldukları belirsizliklerin yeterince fiyatlandığını ve 2021 ikinci yarısında % 35-40 arası $ bazı getiri kaydedebileceklerini düşünüyorum.

Küresel fonlar ülkeleri birbirleri ile kıyaslarken şüphesiz şartlara ve risklere bakar. Ama aynı zamanda fiyatlara da bakarlar.

Bir noktada bu risk fiyatın içinde veya bu riskin gerçekleşmesini göze alabilirim der ve harekete geçerler.

Mart başından bugüne Brezilya Borsası dolar bazında yüzde 40, Meksika Borsası yüzde 20 yükselirken Türk borsası yüzde 22 değer kaybı yaşadı.

Türk hisse senetleri 2021 başlangıcını referans alırsanız dolar bazında altı ayda yüzde 35, 2018 başlangıcını referans alırsanız üç buçuk yılda yüzde 60 göreli ıskonto kazandı.

Ben bu avantajın yılın ikinci yarısında Türkiye’ye yabancı yatırımcı girişini sağlamaya yeteceği görüşündeyim.

Eylemler fikirlerden daha önemlidir kuralından hareket ile bu yazıda size ikinci yarıyıla yönelik planlarımı da aktarmak istiyorum.

Ocak 2021 itibarı ile yönettiğim küresel yatırım fonu GPG’de güçlü bir ıskonto kalmaması nedeniyle Borsa İstanbul ağırlığını yüzde 0,3’a kadar düşürmüş, yatırımlarımı farklı ülkelere kaydırmıştım.

Şubat ayı içinde Türkiye yeniden ıskonto kazanınca, bu ağırlığı yüzde 17’ye yükselttim.

Mart ayında BIST sert savrulma yaşayınca zararına Türk varlıklarımı satmadım.

Ancak USDTRY 7,75 düzeyindeyken net yabancı para ağırlığımı yüzde 6’dan yüzde 26’ya yükselterek Türkiye yatırımlarında bir taktik değişikliğe gittim.

O günün şartlarında döviz kurlarında aşağı yönlü riskin görece azaldığı varsayımı ile bir nevi sürdürdüğüm Türkiye hisse senedi yatırımlarımı sigorta ettim.

Borsa daha fazla değer kaybederse kur yükselir, döviz kurları düşerse borsada fiyatlar artar diye düşünerek üç ay bu stratejiyi sürdürdüm.

Taktik değişiklik şu ana kadar olumlu sonuç verdi. Mart sonundan bugüne hem BIST’de yatırım yaptığım şirketler ılımlı değer artışı kaydetti, hem de döviz kurları yükseldi.

İkinci yarıyılda stratejimde değişikliğe gitmeyi planlıyorum.

Yasal üst sınırım olan yüzde 18 ağırlığa sahip Türkiye hisse senedi yatırımlarımı asgari 6-7 ay daha koruma eğilimindeyim. Türkiye var olan fiyatları ile oldukça cazip.

Ancak döviz cephesinde önümüzdeki 1-2 ay içinde ilave değer artışları ile karşılaşırsak Cuma günü yüzde 19’a düşürdüğüm net döviz ağırlığını yüzde 7-10 arasına indirmeyi planlıyorum.

GPG’yi defansif ve ofansif oyunculardan kurulu bir futbol takımı gibi görürüm.

Bu örnek üzerinden devam edecek olursak yılın ikinci çeyreğini 5-4-1 gibi defansif bir oyun planı ile geçirdim.

Üçüncü çeyrekte bu taktiğin demode olacağını düşünüyor ve sonbahar öncesinde Türkiye yatırımlarında TRY ağırlığını yükselterek 4-3-3 tadında ofansif bir saha yayılımına geçmeyi planlıyorum. Yüzde 7-9 döviz, yüzde 15-18 hisse senedi gibi.

Bu hem BIST’e yönelik pozitif bakışımla, hem de döviz cephesinin içerdiği riskin görece artacağı görüşümle bağlantılı.

Döviz pozisyonlarının örtülü ama güçlü maliyeti kurlar yatay dahi kalsa aylık yüzde 1,5 kadar fonlama getirisinden mahrum kalmaktır.

Bu beş ayda TRY bazında yüzde 8 getiri mahrumiyeti yaratır ki hafife alınabilecek bir risk değil.

İkinci yarıyılda Türk hisse senetleri ve Türk Lirasının risk taşımak için uygun olacağını düşünmemin dört nedeni var;

İlki evet göreli aşırı ıskonto.

İkinci gerekçem, Afganistan mutabakatını da göz önüne alarak Türkiye ile batı kampı arasında görünen gelecekte (asgari bir yıl) ekonomik çatışma riski kalmadığını düşünmem.

Bu hafife alınabilecek bir parametre değil. Henüz fiyatlara girmedi.

Kısa vadeli (3-6 ay vadeli) işlem yapan yabancıların kararlarında teknik nedenler, temel analiz de muhalefet etmiyorsa çok etkilidir.

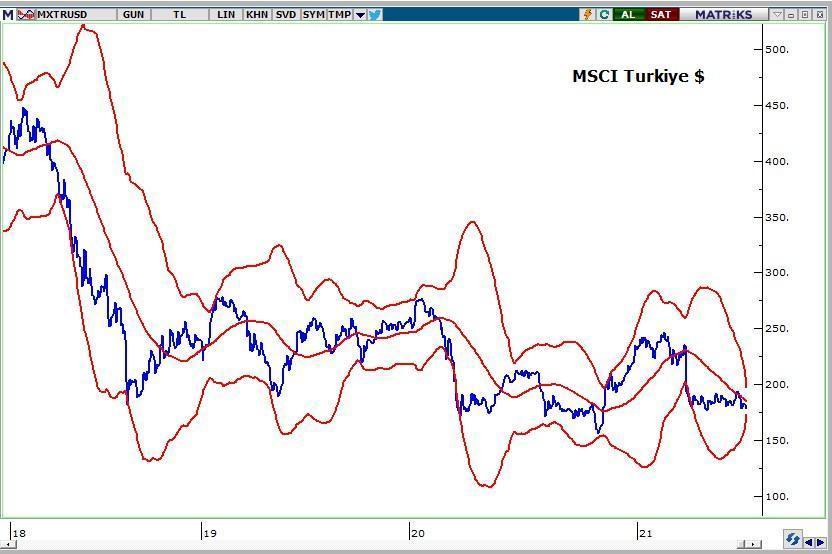

Bu tespit dahilinde üçüncü gerekçem ritmik açıdan MSCI Türkiye’de $ bazında yukarıdaki grafikte oluşan belirgin sıkışma.

Geniş bollinger bantlarında pek sık rastlanmayan bu görünüm borsada birkaç ay içinde sanılandan daha hızlı bir biçimde güçlü bir rallinin başlayabileceğine işaret ediyor.

Son gerekçem hız kazanan aşılamaya bağlı olarak yaz aylarında turizm gelirlerinin yükselip reel ekonominin döviz ihtiyacını yılın son aylarına kadar karşılayacak olması.

Herhangi bir varlığın fiyatının yükselmesi için alıcı cephenin daha kalabalık veya almaya daha iştahlı olması gerekir.

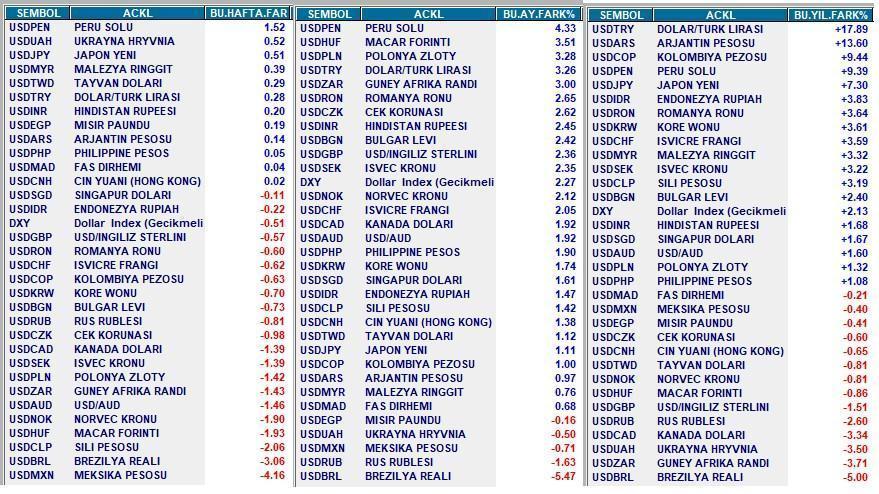

Döviz cephesinde sert fiyat değişimleri olmadıkça yerellerin alıcı veya satıcı cenahta saf tutacağını sanmıyorum.

Türkiye’de fazla yabancı kalmadı ve küresel FED fiyatlaması da tamamlandıktan sonra dövizde en azından bir süre yabancılar alıcı cenahta saf tutmaz.

Önümüzdeki 3-4 ay artan turizm gelirleri ile reel ekonomi de dövize ihtiyaç duymazsa kurların FED fiyatlamasını takiben yükselmesinin zor olacağı görüşündeyim.

Borsa ile ilgili tahminim doğru çıkar ve birkaç ay içinde küresel fonların alımlarına şahit olursak bu eş zamanlı olarak dövizde de satıcı olmaları sonucunu doğurur.

Bu stratejinin yumuşak karnı TCMB’nin faiz indiriminde beklenenden erken ve yine beklenenden hızlı adımlar atması.

Gerçekleşebilir mi ? Pekala mümkün ama ben döviz kurlarında görece bir stabilizasyon oluşmadan TCMB’nin var olan politikada bir değişikliğe gitmesi ihtimalini düşük buluyorum.

Bu nedenle aşağıdaki tabloda gördüğünüz TRY aleyhine oluşmuş makasın bir bölümünün üçüncü çeyrek içinde kapanabileceği görüşündeyim.

En kritik iki sorunun cevabına yönelik görüşlerimle noktalayalım.

Temmuz ayında USD hangi seviyeye kadar yükselebilir, borsa hangi seviyeye kadar düşebilir?

Cevabı yurt dışındaki seyre ve bunu domine edecek ABD enflasyon-istihdam gibi verilere bağlı.

Yakın vadeye ve tepe dip gibi sorulara yönelik mutlak bir senaryom olmadığı için defansif taktikten ofansif taktiğe yönelişi kademeli olarak sürdürmeyi planlıyorum.

USDTRY özelinde 8,80-9,00 bandı tepe adresi olabileceği gibi 9,40-9,50 aralığı da pekala test edilebilir.

Ancak cari kur üzerine kaydedilecek artışların kalıcılık göstermesini beklemiyorum.

USDTRY’ın ikinci yarı yıl içinde 8,30-8,40 bandında stabilize olması favori senaryo gibi görünse de dış iklime ve TCMB’nin faiz indirim hızına bağlı olarak 8,00 civarına gerileme de potansiyel bir risk.

BIST 100 özelinde ise 1350–1380 bandı taban adresi olabileceği gibi favori senaryo olmasa da önümüzdeki 1-2 ay içinde 1300 civarının test edilmesi de pekala ihtimal dahilinde.

Velev ki 1-2 ay içinde BIST 1400 puanın altında taban oluşumunu tamamladı ve gerçekten rota yukarı döndü. Yükseliş hangi seviyeye kadar sürebilir derseniz ben Şubat 2022’ye kadar olan kesitte 2,000 puanın test edilmesinin mümkün olduğunu düşünüyorum. Bir sonraki Pusula’da buluşmak dileği ile…

Paylaş