- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comBorsa hangi seviyede cazip olur?

Paylaş

LinkedinFlipboardLinki KopyalaYazı Tipi

Piyasalar toz duman. Trump’ın ticaret savaşı sayılabilecek fitili ateşlemesi ile borsa endekslerine sert satış geldi. BIST bu akıma direnmeye çalışıyorsa da banka hisseleri özelinde Mart ayı yüzde 6,5 değer kaybına sahne oldu. BIST Banka endeksinde 2018 getirisi negatife döndü.

Kargaşa borsalar özelinde yaşanıyor. Dünya genelinde döviz ve tahvil piyasaları sakin. Ancak Türkiye özelinde kurlar yükseliyor. Dolar ve Euro tarihi rekorlara imza attılar.

KÜRESEL RESESYON ERKEN GERÇEKLEŞEBİLİR Mİ ?

Dünya ekonomisinin 2019 yılından itibaren bir irtifa kaybı yaşamaya başlayacağını ve 2020 yılının ekonomilerde güçlü bir durgunluk veya resesyona sahne olmasını beklediğimi uzun süredir paylaşıyorum.

Trump’ın Çin’e yönelik aldığı sert gümrük vergisi kararı küresel ölçekte ekonomik silahların ateşlendiği bir savaşa dönüşürse şüphesiz bu takvim öne çekilir.

Ancak ben işin bu noktaya gelmesini beklemiyorum.

1- Hepimiz aynı gemideyiz gerçeği ABD dışı kesimin hamlelerinin kontrollü ve makul gelişmesini sağlayacaktır.

2- Önce ABD politikasını ilk iş vergileri düşürerek şimdi gümrük duvarlarını örmeye başlayarak adım adım uygulayan Trump denizi bulandırıp kendi kayığının da sert bir sarsıntıya maruz kalmasını istemeyecek, hamlelerinin devamını zamana bırakacaktır.

Bununla birlikte küresel ekonomide bazı taşların yerinden oynamaya başladığını ve ABD’nin politika değişikliğinin dünyanın geri kalanında 2019-2020 döneminin zorluklarla geçmesi olasılığını daha da kuvvetlendirdiğini not düşmeliyiz.

BORSA HANGİ SEVİYEDE CAZİP OLUR ?

Epeydir 2016 yılında kaleme aldığım yazıların desibelinde borsayı öne çıkartmıyorum.

Sadece 27 Kasım tarihli Pusulada banka hisselerini ön plana çıkarmış, banka endeksinde aşırılaşma adresinin o günün şartlarında 135.000 -140.000 bandı olduğunu ve olası yükselişte banka hisselerinin 225.000 puan ile limitli bir ralliye imza atabileceğini düşündüğümü aktarmıştım. ( http://bigpara.hurriyet.com.tr/bigpara-yazarlari/eral-karayazici/tarihi-firsat-yaklasiyor_ID986051/ )

29 Kasım 2017 tarihinde 147.000 puanı gören BIST Banka endeksi sekiz haftada 194.000 puana yükselerek net % 32 getiriye imza atmıştı.

Bu kısa vadeli ralliyi takiben banka hisseleri değer kaybetmeye başladı ve geçen haftayı BIST Banka endeksi 171.233 seviyesinde tamamladı.

Neden bankalar derseniz o tarihte banka endeksi sanayi endeksinin 1,25 katı değerle işlem görüyordu. Bu seviye son 14 yılın göreli en düşüğüydü.

Ocak sonunda bu oran 1,45’e yükseldi. Başka bir deyişle Kasım sonu başlayan borsa rallisinde banka hisseleri % 32 değer kazanırken sanayi hisselerinde yükseliş % 16 ile kısıtlı kaldı.

Son iki aylık perdede sanayi endeksi değer kaybetmedi. Ancak banka endeksi % 12 gerileyerek aşağıdaki grafikte görebileceğiniz üzere yeniden sanayilere kıyasla iskontolu konumuna geldi.

Bu göreli iskonto daha da artabilir mi ? Bence mümkün.

Küresel piyasalarda Trump’ın salladığı kayık devrilir mi kaygısı ile negatif hava hakim.

Önümüzdeki 1-2 hafta içinde BIST Banka endeksi BIST sanayi endeksinin 1,18 katına denk gelecek bir değere de pekala gerileyebilir.

Bu gerçekleşirse ( yukarıdaki grafikteki kırmızı çizgi ) bankaların sanayilere kıyasla iskontosu 2001 krizi sonrası 2002-2003 döneminde test edilen tarihi düşüğe denk gelecektir.

Daha ötesi olur mu ? Ben beklemem.

Anlaşılır olmak adına özellikle yalın ve net ifadeler kullanıyorum.

Lütfen Pusulaya yorum yazan bazı heyecanlı gençler gibi bu görüşleri bir iddia veya kehanet olarak almayın.

Yüksek sesle düşünen edada aklımdan geçenleri sizlerele de paylaşıyorum. Hepsi bu.

Yanılma riskini göze almasam piyasa yerine hava durumu tahmini yapardım.

Alt başlık borsa ama sen bankalardan gidiyorsun diyenler olabilir.

Herhangi bir varlığa yatırım kararı alırken hangi riskin karşılığında ne kazanabilirim diye sorgulamak adettendir. Rasyonalite de bunu gerektirir.

Bir bütün halinde baktığımda ben sanayi endeksinde çekici bir potansiyel görmüyorum.

Ya hisse senedi bazında bakarsak ?

Kuşkusuz çekici fiyatlara yaklaşan sanayi hisseleri var. Ancak sektör endekslerinden öte değerlendirmeleri hele de medya platformunda yapmamız regülasyon gereği mümkün değil.

Biz banka hisselerine fal açarak devam edelim;

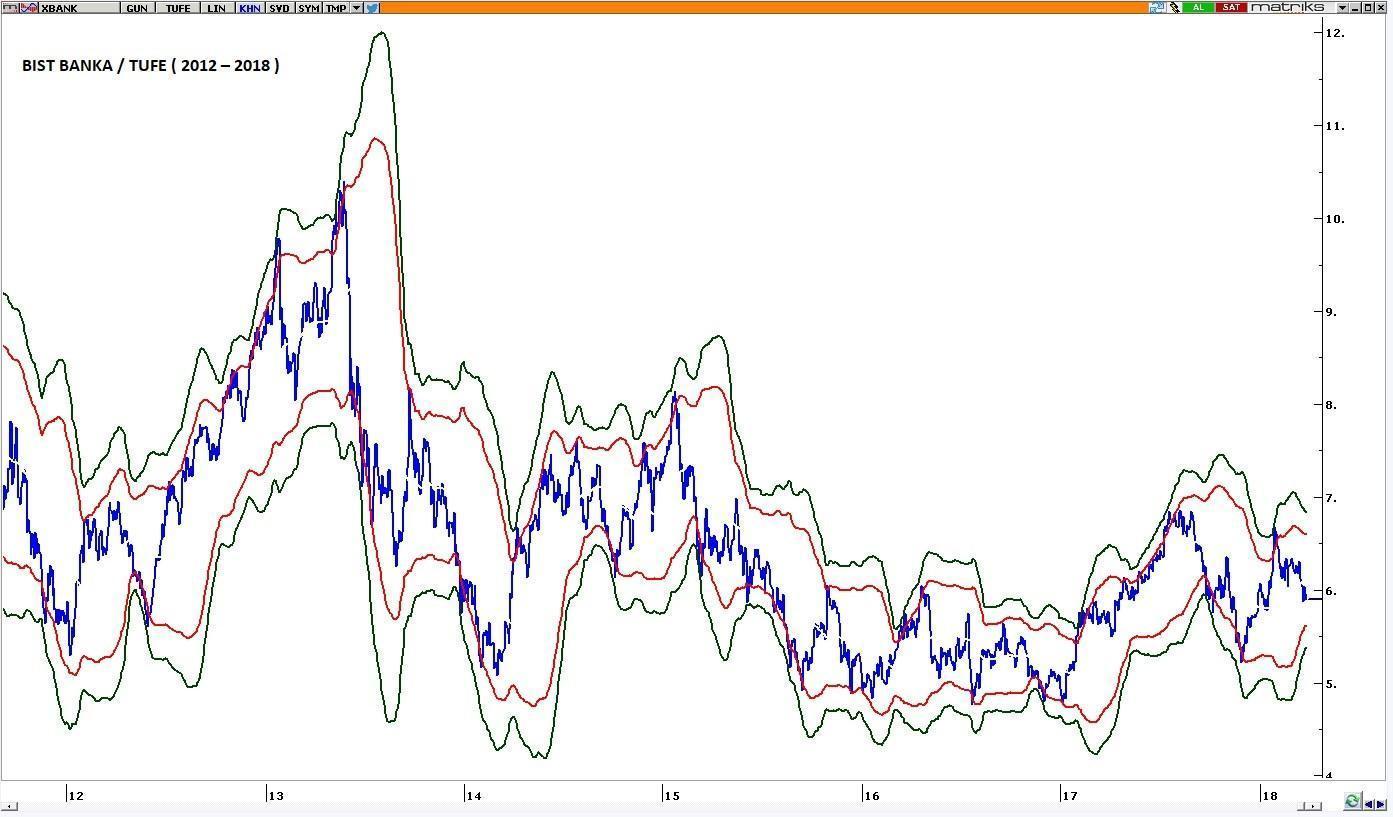

Yukarıda mavi çizgi geride kalan yedi yılda BIST Banka endeksinin enflasyondan arındırılmış değerini gösteriyor.

Yeşil ve kırmızı çizgiler ise gerek aşağıda gerek yukarıda aşırılaşma adreslerini tahmin etmeye çalışırken yararlandığım geniş bollinger bantları.

Geniş bantlar fiyatın nereye ineceği veya çıkacağı hakkında bir iddia ortaya atmaz. Hangi seviyenin aşılmasının güç olduğuna hangi değere aşırılaşma adresi diyebileceğimize yorum getirir.

Yükseliş potansiyeli nedir, aşağı yönlü risk hangi düzeydedir sorularına yanıt ararken de yararlıdır.

Grafiği yakından incelemeye devam edelim.

Kırmızı bant parametreleri gereği hep fiyatın görece daha yakınında yeşil olan ise hep daha uzağında seyrediyor.

Yeşil bant aşırılaşma adreslerini ararken daha güvenilir. Ama daha nadir test edilebiliyor. Grafikte de görebileceğiniz üzere fiyat gerek aşağıda gerek yukarıda yeşil banda dokunmadan daha erken rotayı ters yöne çevirebiliyor.

Kırmızı bant ise gerek aşağıda gerek yukarıda geçilebiliyor. Ama ihlaller genelde kalıcı olmuyor.

Bu nedenle ben kaçırmak istemiyorum satayım diyenler için yukarıda, alayım diyenler için aşağıda kabul edilebilir değerlerin ne olduğuna işaret ediyor.

Nitekim BIST Banka endeksi Kasım sonunda da otoyoldaki bariyere benzetebileceğimiz yeşil bandın bulunduğu seviyeden yüzde beş üst bir değerde taban oluşumunu gerçekleştirmiş ve yukarı dönmüştü.

Tam da kırmızı bant ile yeşil bandın arasında bir yerden.

TUFE bazlı grafikte cari fiyatlar ile kırmızı bant BIST Banka endeksinin % 4,5 yeşil bant % 7,5 altında.

TL karşılığı ile yeşil bant 163,300 kırmızı bant 158.000 puanda.

Şimdi aynı bakış açısı ile geniş bantlara yakından ve TUFE yerine TL bazında bakalım.

Fiyatın momentumuna göre yer değiştiren bu göstergeler sırası ile 161.000 ve 154.000 seviyesindeler.

Ancak her iki bollinger alt bandı da fiyat aşağı gelmesine rağmen yukarı gidiyor. Birkaç gün sonra daha üst değerlere yükselmeleri mümkün.

Bu bandın işaret ettiği desteğin kredibilitesi adına pozitiftir.

Birkaç işlem günü sonra TUFE bazlı destekler ile TL bazlı destekler çakışabilir.

Sonuç derseniz; geçen haftayı 171.000 seviyesinde tamamlayan BIST Banka endeksinin ben 155.000 – 163.000 bandı içinde bir adreste taban oluşumunu gerçekleştirerek rotayı yukarı çevirebileceği ve birkaç ay içinde yeniden 194.000 civarına yükselebileceği görüşündeyim.

Geçen hafta paylaştığım Nisan-Mayıs parkuruna yönelik pozitif beklentimi ve Mart ayının en düşüklerinin önümüzdeki bir kaç ay yeniden test edilmeyebileceği yönündeki görüşümü koruyorum.

BIST 100 ve Dow Jones özelinde desteklerden de bahsederek borsaya ilişkin bölümü noktalayalım.

Borsa İstanbul adına 110.000 civarının Dow Jones özelinde 22.500 – 23.000 bandının iki aydır süren düşüş trendinde taban adresi olabileceğini düşünüyor.

Kısa vadede BIST 100 özelinde 106.000 Dow Jones özelinde 21.350 civarının test edilmesi durumunda ( bence gerçekleşme olasılığı düşük ) ise alıcıların hisse senedi piyasalarında çok daha güçlü bir iştahla baskınlık kazanacağı görüşündeyim.

DÖVİZ CEPHESİ

Trump küresel piyasalar için her daim en önemli risk. Çin’e uygulanacak gümrük vergilerini açıklarken bu daha başlangıç demesi şahin bir pazarlık duruşu olsa da piyasalardaki gerilimin ana nedeni.

Ancak bu toz bulutu para piyasalarına yansımadı. Dolar ortak paydasında aşağıdaki tablodan haftalık değişim sütununa bakarsanız ortaya karışık bir görünüm var.

Biliyorum heyecanlı gençler daha ne olsun dolar euro tarihi rekor kırdı diyecekler.

Haklılarda. Ancak ne yazık ki bu hareket bize özel gelişti ve TL’deki negatif ayrışmalar eski okurların çok iyi bildiği üzere benim yumuşak karnım. Garfield gibi kalıyorum …

3,74 civarında USDTL’nin risk almaya elverişli olduğunu ortaya atarken ne kadar haklı çıktıysam geçen haftaya 3,92 ile başlayıp 3,98’e yükselen dolarda yüzde ikilik bu ilave atağa düşük olasılık vererek haksız çıktım. Yanıldım.

Madem yanıldık susalım. Meydanı bilenlere bırakalım.

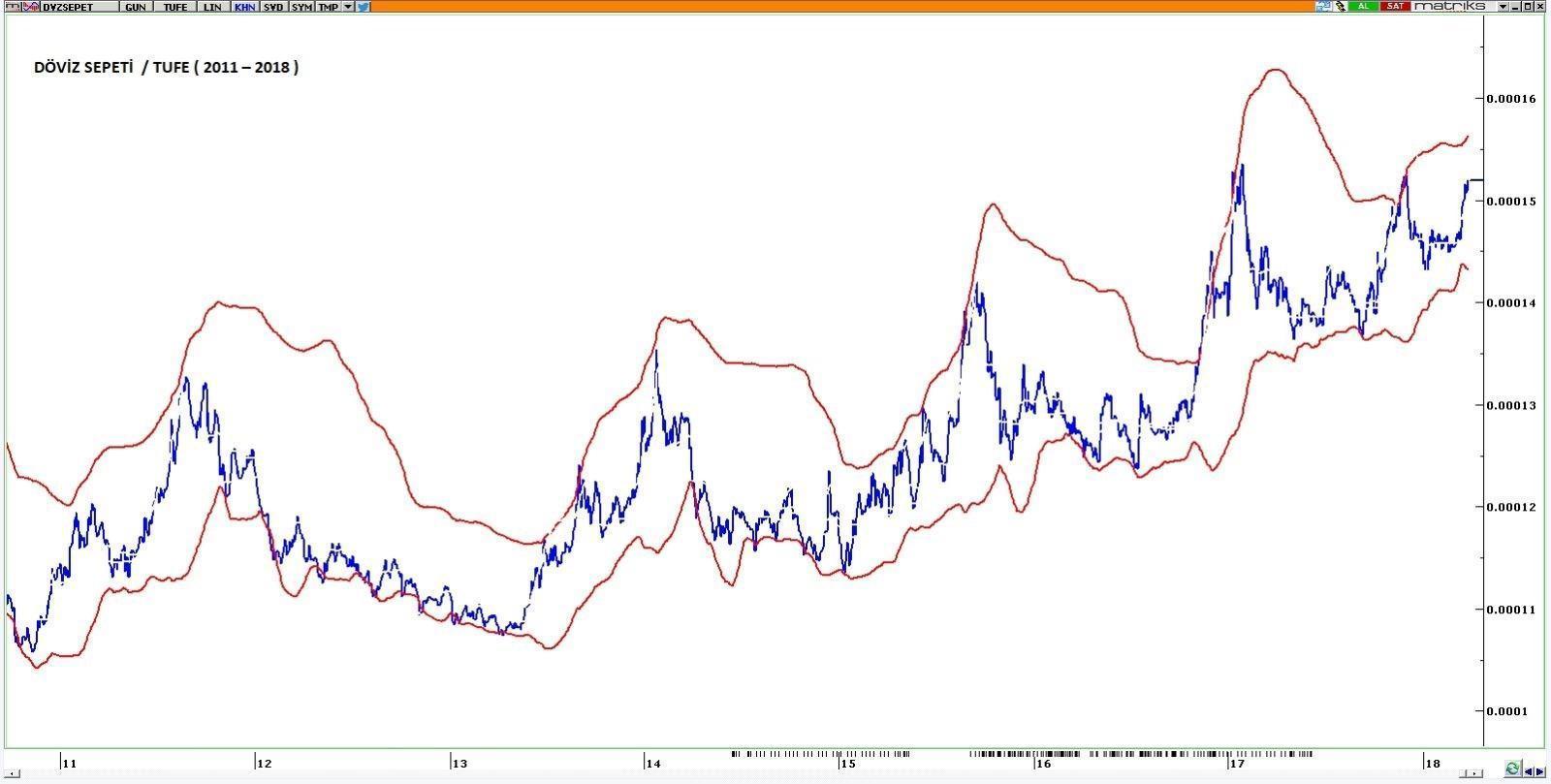

Ancak bunu yapmadan önce tıpkı BIST Banka endeksinde olduğu gibi döviz sepeti içinde sizlerle enflasyondan arındırılmış grafiği paylaşmak istiyorum.

Bu grafikte aşağıda ve yukarıda iki farklı bant parametresi kullandım.

Üst bant fiyat buraya yükselir demiyor. Ama oraya da yükselirse bu bir aşırılaşma adresi olur diyor. Kırmızı üst bant cari fiyatın yüzde üç kadar üzerinde.

Bandı bir yana bırakır maviye yani fiyata bakarsanız da döviz kurlarının Türk Lirası karşısında TUFE’den arındırılmış tarihi zirveye üçüncü kez ulaştığını görüyorsunuz.

7 Mart Moody’s not indirimini takiben iki buçuk haftada benzeri dört para birimi olan Hint Rupisi, Brezilya Reali, G.Afrika Randı ve Meksika Pesosuna karşı ortalama yüzde beş değer yitiren TL’nin seyri için söz dolar şurayı kırarsa buraya gidebilir diyenlerde.

BOLLINGER BANTLARI NASIL KULLANILIR ?

Hiç ekonomi bilgisi olmayanların da rahatlıkla anlayabileceği bir sunumla yılın ilk finans eğitimlerini 31 Mart’ta İstanbul ve 14 Nisan’da Ankara’da gerçekleştireceğiz.

Teknik analiz bölümünde ağırlığı bollinger bantlarına vererek hem aşırılaşma adreslerinin nasıl öngörülebileceğini hem de yön konusunda yararlı olabilecek diğer göstergeleri işleyeceğiz.

Kayıt alınan eğitimlerimize ve içeriklerine web sitemizden ulaşabilir detaylı bilgi için Akademi Pusula ile iletişime ( 530 566 67 16 ) geçebilirsiniz.�http://pusulaninotesi.com/egitim-programi/

Eğitimin pusulasında buluşmak dileği ile …

Paylaş

LinkedinFlipboardLinki KopyalaYazı Tipi