Bu ay için önerilen 9 hisse

Güncelleme Tarihi:

Oyak Yatırım Menkul Değerler aylık portföy önerileri analiz raporu yayınladı

Oyak Yatırım Menkul Değerler aylık portföy önerileri analiz raporu yayınladı.

Oyak Yatırım'ın önerdiği hisseler şöyle...

Halk Bankası

Hisseyi neden beğeniyoruz?

Banka hakkında herhangi bir soruşturma olmamasına rağmen geçtiğimiz dönemde artan politik riskten en fazla negatif yönde etkilenen banka oldu. Sektördeki diğer büyük bankalara kıyasla zayıf gerçekleşen 1. çeyrek sonuçlarından sonra 2. çeyrekten itibaren trendin bankanın lehine döneceğini düşünüyoruz.

Yükselen tüfeye endeksli tahvil getirileri ve düşük kredi - mevduat rasyosu artan fonlama maliyetlerine karşı bankayı diğer bankalara göre avantajlı konumda tutmaya devam ediyor. Düşük ücret gelirleri, BDDK’ın önümüzdeki dönemde yapması muhtemel düzenlemelerden ötürü bankayı en az etkilenecek banka durumuna getirmektedir.

Potansiyel Katalistler

Halk Sigorta veya Halk Emeklilik ile ilgili olası satış/ortaklık haberleri hisse performansına olumlu yansıyacaktır.

Aşağı/Yukarı Yönlü Riskler

KOBİ segmentinde artan rekabet, şirket karlılığı açısından risk olarak karşımıza çıkıyor. Öte yandan, son dönemde KOBİ ve ihracat kredi karşılıklarında yapılan düzenlemelere paralel olarak önümüzdeki dönemde de çeşitli kanallarla bu alanlarda desteklerin devam etmesini bekliyoruz. Bu alanlardaki güçlü pozisyonu dolayısıyla bankanın olası yeni düzenlemelerden de olumlu yönde etkilenmesini bekliyoruz. Ayrıca, son dönemde portföydeki yoğunluğu artan enflasyona endeksli menkul kıymetlerin 2014 yılında da karlılık anlamında bankaya katkısının artmasını bekliyoruz.

Değerleme

Halk Bankası diğer bankaların ortalama 2014T Fiyat / Kazanç ve Fiyat / Defter Değeri çarpanlarına göre sırasıyla %24 ve %1 iskontolu işlem görüyor. Büyük bankalar arasında hala %15 düzeyinde sermaye getirisi elde edebilen tek banka olması dolayısıyla bankanın benzer bankalara göre yüksek primi hak ettiğini düşünüyoruz.

Vakıfbank

Hisseyi neden beğeniyoruz?

Zayıf gerçekleşen birinci çeyrek rakamlarından sonra bankanın düşen mevduat faizi ortamından en fazla olumlu yönde etkilenen bankaların başında gelmesini bekliyoruz. TL yoğun bilanço yapısından dolayı azalan fonlama maliyetleri ikinci çeyrekten itibaren banka finansallarına olumlu yönde yansıyamaya başlayacaktır. Geçtiğimiz yıl sonuna doğru hız kazanan sorunlu kredi tahsilatlarının bu yıl da güçlü seyrini sene boyunca korumasını bekliyoruz. Önümüzdeki yıllarda kademeli uygulamaya alınacak sermaye yeterlilik oranları, bankanın nispeten düşük sermaye oranını göz önüne aldığımızda kısa ve orta vadeli büyüme dinamiklerini desteklediğini düşünüyoruz.

Potansiyel Katalistler

Birinci çeyrek sonrası beklentilerin üzerinde gerçekleşecek çeyreksel kar rakamları hisse performansını yukarı yönde destekleyecektir. Görece düşük sermaye oranı bankayı sigorta ve emeklilik iştiraklerinde hisse satışına sevk edebilir. Bu yönde gelebilecek haberler değerlemeleri ve bankanın orta-uzun dönemli ücret/komisyon gelirleri beklentilerini yukarı taşıyacaktır.

Aşağı/Yukarı Yönlü Riskler

VAKBN’ın şu anki çarpanlarını göz önünde bulundurursak mevcut seviyelerden ikincil halka arzın olmasını beklemiyoruz. Sektör ortalamasının çok üzerinde olan sorunlu kredi karşılık oranlarında olası bir indirimde banka karının ciddi oranda artabileceğini düşünüyoruz.

Değerleme

Geçtiğimiz yıl sonunda artan politik tansiyon sonrasında banka hisseleri XU100’a göre %2’lik daha zayıf performans göstermiştir. Bankanın şu anki 2014 F/K ve F/DD çarpanları olan 8.1x ve 0.8x, büyük banka ortalamasına göre %20 ve %26 ıskontoya karşılık gelmektedir.

Sabancı Holding

Hisseyi neden beğeniyoruz?

Sabancı Holding, bir süredir özellikle banka dışı segmentlerdeki yatırımlarını yoğunlaştırmıştır. Şirket finans segmentinin NAD içersindeki ağırlığını azaltmayı da amaçlamaktadır. Bu kapsamda Enerjisa’nın elektrik üretim kapasitesini 2,560MWdan 2017 yılında 5,000MW seviyesine ulaştırmak için yatırımlarını sürdürmektedir. Dağıtım segmentinde ise 2013 yılındaki satın almalarla birlikte şirketin pazar payı %25 seviyesine yükselmiştir. Bunun yanında konsolidasyon kapsamındaki bazı grup şirketlerinin de halka arzını gerçekleştirerek holdingin şeffaflığını artırmayı ve şirket üzerindeki iskontoyu bu yolla azaltmayı hedeflemektedir. Şirket önümüzdeki dönemde özellikle bireysel emeklilikteki Avivasa ve enerji segmentindeki Enerjisa’yı halka açma hedefini korumaktadır.

Aşağı/Yukarı Yönlü Riskler

Her ne kadar zamanla azalsa da halen Akbank’ın şirket NAD’sindeki payı %50 seviyesindedir. Bu da şirketin finansallarını önemli ölçüde etkilemektedir. Bunun yanında kurlardaki oynaklık enerji segmentinin karlılığını olumsuz etkileyerek SAHOL’e olumsuz yansıyabilir.

Değerleme

Şirketin cari NAD’si %26’lık iskontoya işaret etmektedir. Bu rakam son bir yıllık ortalama olan %23 seviyesinin oldukça üzerindedir. Bu iskontonun zaman içerisinde portföydeki dağılımın nispeten çeşitlenmesinin etkisiyle daralmaya devam edeceğini düşünüyoruz.

Emlak Konut

Hisseyi neden beğeniyoruz?

Seçim sonrasında politik ortamın nispeten rahatlamasıyla Emlak Konut için daha olumlu bir ortamın oluştuğunu söyleyebiliriz. Ayrıca, bu dönemde yine belirsizliklerin bir kısmının ortadan kalkmasıyla Emlak Konut’un yeni arsa satın almaları için daha istekli olabileceğini düşünüyoruz.

Potansiyel Katalistler

Hisse geri alım programı kapsamında yapılacak geri alımlar hisse performansı için destekleyici olacaktır. Şirketin aylık olarak açıkladığı ön satış rakamları, lansmanı yapılacak yeni projeler ve önümüzdeki dönemde yapılacak ihale sonuçları

Bilgimiz dahilinde şirket hakkında herhangi bir soruşturma olmamakla beraber bu konudaki haber akışı dikkatle izlenmelidir. TÜİK ve REIDIN tarafından açıklanan aylık konut satışları ve yeni konut fiyatları

Aşağı/Yukarı Yönlü Riskler

Makro ekonomik görünümde kötüleşme

Gelir paylaşımı projelerinde elde edilen sonuçların kötüleşmesi ve arazi satın almalarının ertelenmesi

Değerleme

EKGYO için hedef fiyatımız olan 3.10TL %16 yukarı yönlü potansiyele işaret etmektedir.

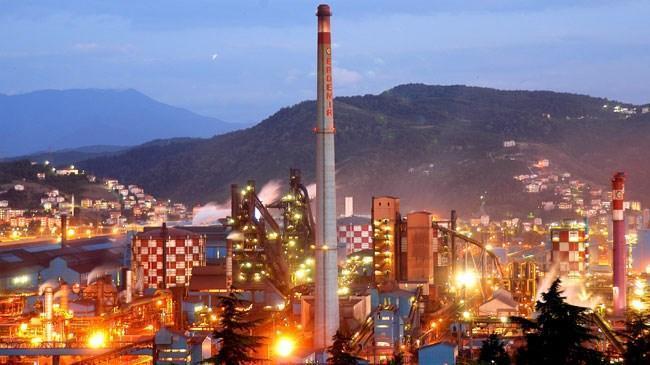

EREĞLİ

Hisseyi neden beğeniyoruz?

Erdemir 2014 yılında da nihai ürün ve hammadde fiyatları arasındaki farkın açılmasından olumlu etkilenmeye devam edecektir. Beklentilerden iyi gelen birinci çeyrek sonuçları bu görüşümüzü destekliyor. Her ne kadar çelik fiyatları güçlü seyretmese de hammadde fiyatlarının da zayıflığını koruması ile şirket 2014’te de %20 seviyesinde amortisman öncesi faaliyet marjını yakalayabilecektir.

Hammadde fiyatlarında yaşanabilecek şok yükselişler ise hammadde alımı ile ürünün satışı arasındaki zaman farkı dikkate alındığında bir kaç çeyrek hissedilmeyebilir.

Potansiyel Katalistler

Arcelor Mittal’in olası %12’lik hisse satışının tamamlanması hisse fiyatını olumlu etkileyecektir.

Aşağı/Yukarı Yönlü Riskler

Hurda fiyatlarındaki gerileme elektrik ark ocaklarının rekabet edebilme gücünü destekleyeceğinden olumsuz olarak algılanabilir. Toplam maliyetlerin %70’ini oluşturan hammadde fiyatlarında yaşanabilecek artışlar şirketin faaliyet marjları üzerinde baskı yaratabilir.

Değerleme

Erdemir için hedef fiyatımız 4TL olup %27 yükseliş potansiyeline işaret etmektedir.

COCA COLA

Hisseyi neden beğeniyoruz?

Coca Cola İçecek’in 1Ç14 finansalları , Türkiye operasyonlarındaki iyileşmenin etkisiyle hem operasyonel hem de net kar anlamında piyasa beklentilerinin üzerinde geçekleşmiştir. Türkiye satış hacminde son çeyreklerde görülen baskının ardından ilk çeyrekteki %7lik artış pozitiftir. Yurt dışı operasyonları beklentiler dahilinde güçlü olmayı sürdürüyor. Zayıf TL, dolar bazında raporlanan yurt dışı operasyonlarının konsolidasyona TL katkısını artırması açısından olumludur. Yurt dışı operasyonların konsolide gelirlerdeki payı %40’tan %47’ye yükselmiştir.

Yurtdışı operasyonlarının 1Ç14 hacim büyümesi %21 (Pakistan %22, BDT %26, Irak %16) olarak gerçekleşmiştir. Kazakistandaki Tenge devalüasyonu (Şubat 2014) ortalama fiyatları (USD) nispeten baskılasa da, 1Ç14 sonuçları yurtdışı operasyonları açısından beklentilere paraleldir.

Aşağı/Yukarı Yönlü Riskler

Şirketin döviz cinsinden açık pozisyonu TL’nin zayıfladığı dönemlerde net kar üzerinde baskı yaratmaktadır.

TAV

Hisseyi neden beğeniyoruz?

Sezonsallık açısından zayıf çeyreklerden olsa da olumlu şirketin birinci çeyrek sonuçlarındaki operasyonel marjlardaki iyileşme hisse performansı açısından önemlidir. Öte yandan Nisan ayı trafik verilerine göre İstanbul Atatürk havalimanı dış hat yolcu sayısı artışındaki göreceli düzelme de olumludur. Döviz cinsinden gelir yapısı ve şirketin yönetimindeki havalimanlarındaki yolcu büyüme potansiyeli güçlü yönlerindendir. Üçüncü Havalimanı Projesi’nin tam anlamıyla tamamlanıp şehre entegre hale gelişinin TAV’ın İstanbul Atatürk Havalimanı kira süresinin dolacağı 2021’e kadar tam anlamıyla gerçekleşebileceğini düşünmüyoruz. Havalimanını ana aktarma merkezi olarak kullanan THY’nin büyüme planlarını da göz önüne aldığımızda havalimanı ve çevresindeki bölgenin kapasite yatırımlarıyla daha anlamlı hale getirilebileceğini düşünüyoruz.

Potansiyel Katalistler

Yeni ihaleler, Üçüncü Havalimanı Projesindeki gecikmeler

Aşağı/Yukarı Yönlü Riskler

Tunus yolcu trafiğinde beklenenden önce gerçekleşecek kalıcı iyileşme şirket için pozitif olabilir. Öte yandan THY’nin Sabiha Gökçen Havalimanı üzerinden seferlerini artırması uzun vadede risktir.

Tekfen Holding

Hisseyi neden beğeniyoruz?

Tekfen taahhüt tarafında 2014 ilk çeyrek itibarıyla 2.6 milyar dolarlık bir iş miktarı bulunuor. Bu rakam ileriye dönük olarak şirketin potansiyelini artırmaktadır. 2014 yılında şirkete toplamda 1.2 milyar dolarlık proje alınmasını olası görüyoruz. Özellikle Azerbaycan ve Türkiye’de yeni işler alınmasını beklerken Katar’da ise mevcut otoyol işine ek gelmesi muhtemel görünüyor. Taahhüt tarafında VAFÖK marjında ilk çeyrekte görülen iyileşmenin yılın geri kalanında artarak devam etmesini bekliyoruz. Tarım segmentinde ise marjlar ilk çeyrekte oldukça iyi bir toparlanma gösterdi. Yılın geri kalanında bu marjın gerileyeceğini düşünsek de ilk çeyrek gerçekleşmesi yıl ortalamasını oldukça yukarıya çekecektir.

Potansiyel Katalistler

Şirketin yapacağı kar açıklamaları marjlardaki gelişmeyi göstererek şirkete olan ilgiyi artırabilir. Özellikle taahhüt tarafında marjların yılın geriye kalanında toparlanmayı sürdürmesi beklenebilir. Bunun yanında tarım segmenti ise yıllık bazda iyileşmeye işaret ediyor.

Aşağı/Yukarı Yönlü Riskler

Taahhüt şirketlerinde bazı projelerde gerçekleşen maliyet artışları bu projelerin ve segmentin marjlarını olumsuz etkileyebilir. Tekfen’in özellikle Libya’da durmuş olan projesiyle ilgili olarak önümüzdeki dönemde bir gider yazması gerekebilir.

Değerleme

Şirket için yapmış olduğumuz değerleme hisse başına 6.40TL hedef fiyata işaret ediyor. Şirketi %11’lik artış potansiyeli ile portföyümüzde tutmaya devam ediyoruz.

Brisa Lastik Sanayi

Hisseyi neden beğeniyoruz?

*Lider lastik üreticisi: Brisa Türkiye'deki yaklaşık 11 milyon adet kapasiteli fabrikasıyla en büyük lastik üreticisi ve iç pazarda %30 pazar payı ile lider şirket konumundadır.

*Kar marjlarındaki iyileşmenin korunmasını bekliyoruz: Brisa özellikle son 2 senede düşen hammadde fiyatları ve satış dağılımındaki olumlu değişimler neticesinde faaliyet kar marjını 5 puandan fazla yükseltmeyi başarmıştır. 2014 yılında hammadde fiyatlarındaki düşüş devam ediyor. Diğer yandan artan jant büyüklüğü, kış lastiği satışlarındaki yükseliş gibi daha karlı satış dağılımına doğru yönelim de devam ediyor. Bu nedenle Brisa'nın güçlü kar marjlarının %18 seviyesinde devam etmesini bekliyoruz.

*Büyüme'de riskler sınırlı - uzun vadeli potansiyel yüksek: Lastik satışları özellikle yenileme kanalının toplam pazarı desteklemesi nedeniyle ekonomik yavaşlama dönemlerinde dahi güçlü seyrini sürdürebilmektedir. Bu nedenle 2014 yılında yaşanan belirsizliklerin ve düşüş gösteren yeni araç satışlarının lastik pazarına etkisi limitli olacaktır. Ayrıca zayıf TL'nin ihracatı desteklemesiyle satış adetlerinde yaşanan büyümenin hızlanmasını bekliyoruz (2014'de +9%).

*Brisa yeni fabrika yatırımını açıkladı: Brisa Aksaray'da yeni bir fabrika kuracağını açıkladı. 300 milyon dolara mal olması beklenen yeni fabrika, 2018 yılında devreye girecek ve şirketin kapasitesini %30 artıracak. Brisa bu yatırım için teşvik belgesi aldı vergi indirimlerinin bugünkü net değerinin 185 mn TL olduğunu hesaplıyoruz (bu değer hedef fiyatımızın %8'ine denk gelmektedir).

Potansiyel Katalistler

Çeyreksel sonuçlar, sektörel gelişmeler, makro görünümdeki iyileşmeler hedef değere ulaşmada yardımcı olabilir.

Aşağı/Yukarı Yönlü Riskler

Rekabet, hammadde/döviz fiyatlarındaki değişiklikler.

Değerleme

7.26 TL hedef fiyat ve %16 yükseliş potansiyeli ile Endeksin Üzerinde Getiri tavsiyemiz bulunuyor.