Dolar yükselmek için neyi bekliyor?

Her ne kadar faiz beklentisini bu yıl aşağı yönlü revize etse de diğer merkez bankalarından önemli ölçüde ayrışan para politikası Dolar’ın halen favori olarak görülmesini sağlıyor. Mart ayındaki tutumun değişeceği yönündeki tedirginlik bir anda yatırımcının yeniden dolara dönmesine sebep olabilir.

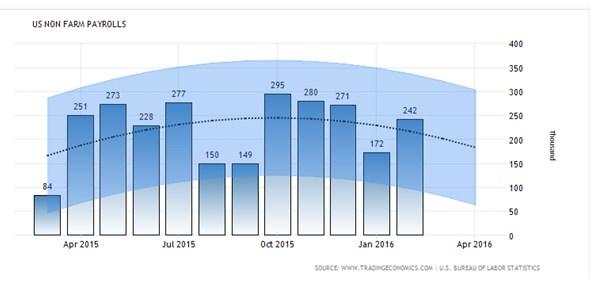

Özellikle açıklanan rakamlar FED ‘in lehine olmaya devam ediyor. İstihdam konusunda büyük ölçüde istediğini alan ABD enflasyon rakamlarının yukarı yönlü revize edilmesi durumunda adım atmaktan çekinmeyecektir. İçerideki rakamlara baktığımızda yüzde 4.9 olan işsizlik oranı FED ‘in tam istihdam seviyesi olarak tanımladığı beklentisini yansıtıyor. Geçtiğimiz yılın aynı döneminde 5.5 olan oran bu dönem önemli bir düşüş kaydetti. Bu veri FED ‘in en çok güvendiği verilerden. Tarım dışı istihdam artışlarına baktığımızda 12 aylık dönemin ortalaması 223 bin kişi olarak gerçekleşti. Geçen yılın en kötü performansı Mart ayında açıklandı. 84 bin kişi olan rakam yılın en düşük rakamı olarak açıklandı.

Ancak ortalama rakam oldukça yüksek. Yukarı yönlü ivmesini koruyan tarım dışı istihdam rakamları FED ‘in geleceğe yönelik projeksiyonu için en önemli veri. Cuma günü açıklanacak olan Tarım dışı istihdam rakamı bu anlamada çok önemli. Geçen yıl 84 bin açıklanan Mart ayı verisinin bu yıl ki Mart performansı belirleyici olabilir. gelelim enflasyonda FED ‘in önem verdiği ortalama saatlik kazançlar verisine. Veri istihdam edilenlerin kazançlarını ortaya koyması açısından faiz politikasında ön plana çıkıyor. Şubat ayında önemli bir düşüş gerçekleştirdi. Bu durum FED ‘in Mart ayında ciddi derecede güvercinleşmesine sebep olan en önemli unsur. Rehbere baktığımızda ortalama saatlik kazançlar verisinin yükselmesi FED ‘in de faiz konusunda önemli açıklamalar yapmasına sebep oluyor. Şubat ayında rakamın eksi 0.1’e dönmesi piyasada faizlerin erteleneceğine dair beklentiyi de yükselti.

Yıllık artış rakamı yüzde 2.1 olarak revize edildi. Ortalaması ise 0.175 olarak gerçekleşiyor. Yani istihdam edilenler ortalama 0.175 oranında fazla kazanç elde edebiliyorlar. Bu durumda artan ücretler harcama isteğini de artıran en önemli unsur. Geçtiğimiz yıl 84 bin kişi istihdama karşılık yüzde 0.2 oranında artan kazançlar bu yılda aynı beklentiye sahip. Ancak tarım dışı istihdam verisinin 205 bin beklentisi karşılaması şart ile açıklanacak yüzde 0.2 artış rakamı bu yılın daha iyi geçeceği beklentisini de kuvvetlendirebilir.

Tabloda 1 yıllık tarım dışı istihdam verisi yer alıyor. Son dönemde rakamlar düşüş gösterse de ortalamanın üzerinde kalmaya devam ediyor. Rakamın yükselişinin yanında ortalama kazançlarında yukarı yönlü revizesi enflasyon konusundaki algının da değişmesini sağlayabilir.

Enflasyon rakamlarında ise FED’in yüzde 2 hedefine ulaşması için zamana ihtiyacı var. Bu gerçeği bilen piyasalar son dönemde petrolde yaşanan yükselişin ABD enflasyonunda da toparlanma getireceği beklentisini fiyatlamaya başladı.

Enflasyon beklentisini yansıtan grafikte geçtiğimiz yılın aynı dönemine göre düşüş görülse de son dönemdeki toparlanma dikkat çekici. Petrol fiyatlarından 2015 başındaki 50 dolarlı seviyelerin yıl sonunda yerini 30 doların altına bırakması düşüşün en önemli sebebi. Yeniden 40 dolara çıkan fiyatlar beklentileri de yükseltiyor.

Özellikle Şubat ayında başlayan toparlanma devam edebilir. 2 yılık görünümde FED beklentisi enflasyon rakamının yüzde 2 seviyesine ulaşacağı yönünde. Halen yüzde 1 seviyesine bulunan enflasyon FED ‘in hedeflerine ulaşabilmesi için petrol fiyatlarından önemli ölçüde destek bulmak zorunda. Bu noktada belirleyici olan ise çekirdek enflasyon rakamları. PCE Fiyat endeksi bu noktada FED ‘in baktığı en önemli gösterge. Son dönemde zirve seviyelerine olan endeks gelecek dönem enflasyon artışında en önemli gösterge.

İşsizlik ve enflasyon konusunda büyük ölçüde beklentileri karşılanan FED ‘in güvercinleşmesi ise daha çok dış kaynaklı olmaya devam ediyor. FED Dünya’nın Merkez Bankası olması görevini üstlenmiş durumda. Özellikle Çin kaynaklı risklerin son dönemde küresel piyasaları tehdit etmesi, FED ‘in de elini zayıflatan en önemli risk. Ancak bu noktada içeride TCMB’nin faiz indirimine getirmesine sebep olan küresel oynaklığa bakmakta fayda var. Özellikle VIX endeksi son 1 aylık dönemde önemli ölçüde geriledi. Çin, en kötüyü geride bıraktı mı henüz belli değil ama. Son 7 aydır ilk defa şirket karlarında yükseliş görülmesi büyüme rakamlarının bu seviyelerde dengelenebileceği görünümünü ortaya çıkarabilir.

FED ‘in güvercin olması gerçekçi mi? Bu sorunun cevabını ise ABD verilerinden çok Çin ve petrol fiyatları verecek. Her iki kanatta da toparlanma olursa FED ‘in çok kez yaptığı gibi bir anda tavır değiştirdiğini görebiliriz.

- BIST

- DOLAR

- EURO

- ALTIN