Dünyada Güneşli Günlerin Ömrü Limitli

Bu elbette sevindirici. Dilerim aylar hatta senelerce sürsün. Ancak finansal marketlere duygusal bakarsak bu yanıltıcı olur.

Güneşli günlerin kaynağı dışsal ve yaşanan pozitif iklimin ömrü bana sorarsanız limitli.

Bugün Pusula’da dış piyasalarda yaşanan ve geçen hafta kuvvetli biçimde yurt içine de yansıyan bahar havasının ömrünü sorgulayalım istiyorum.

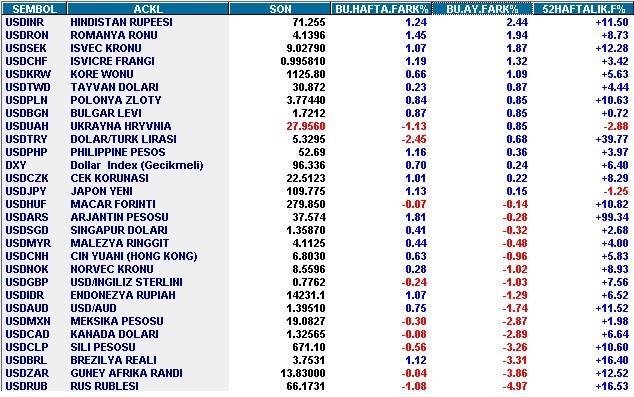

2019 dünya genelinde belirgin pozitif başladı. Türkiye Ocak ayının ilk iki haftasında net negatif ayrışmıştı. Dolar dünyada düşerken ülkemizde değer kazanmış benzer şekilde borsamız da dünyadaki ralliye katılmamış aksine değer kaybetmişti.

Geçen hafta negatif ayrışmaya neden olan üç faktörden ikisi büyük ölçüde ortadan kalktı.

Bu iki faktör; ABD ile artan gerilim riski ve bir önceki yazıda işlediğim TCMB zamanından önce sert bir faiz indirimine gider mi kaygısıydı.

Varlığını koruyan üçüncü faktör ise petrol fiyatlarındaki yükseliş. Siyah altın geçen hafta da yüzde üç buçuk değer kazandı.

Ancak Türkiye varlıklarında 2018 yılında gerçekleşen öyle güçlü bir iskonto var ki tek başına petrol fiyatları bu ayrışmanın sürmesini sağlamaya yetmedi.

TCMB faiz kararı öncesi anket yapsak Türkiye faiz oranlarında bir değişikliğe gitmezse bu piyasayı nasıl etkiler diye sorsak büyük çoğunluk ılımlı pozitif seçeneğini işaretler, güçlü pozitif seçeneği fazla müşteri bulamazdı.

Ancak gerçekleşme güçlü pozitif oldu.

Londra TCMB’nin kararını Türkiye’nin para politikasında makul bir hızla ve zamana yayarak faizlerde indirime gideceği ve bu konuda bir sürpriz ile karşılaşılması riskinin dikkate alınır düzeyde azaldığı yönünde değerlendiriyor.

Türkiye enflasyon & faiz ikilisini kol kola düşürdükçe kaygan zeminden kurtulacak ve ekonomi daha öngörülebilir ve görece risk alınabilir hal alacak.

İşte bu resim Londra’nın geçen hafta özellikle de borsada güçlü alım yapmasına neden oldu.

Gerek TL gerek BIST arayı kapatarak diğer ülkelere katıldı.

Dış piyasalarda pozitif hava korundukça bunun içeriye de yansıması işin doğası gereğidir. Bu bakıma borsa ve TL ne olur sorusuna yanıt aramak için merceği dış marketlere çevirmemiz gerekiyor.

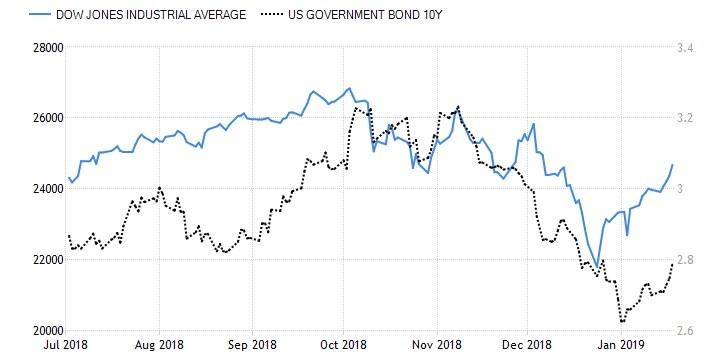

Lokomotif borsa endeksi olan Dow Jones ( ABD ) ve onunla birlikte ABD tahvil faizleri yükseliyor. Pozitif hava altının da Cuma günü değer kaybetmesine neden oldu.

Dış piyasalarda yaşanan olumlu seyir mutlaka ara geri esnemelere sahne olacaktır. Bunların zamanlamasını ve adresini hele de haftalık bir köşe yazısında öngörmek imkansıza yakın.

Ancak ana rotanın bir aşağı iki üç yukarı bir eğilim içinde en azından ufuktaki pozitif beklenti gerçekleşene kadar sürmesi bence daha yüksek olasılık taşıyor.

Kısa vade adına piyasa radarına yerleşen beklenti ABD – Çin temasları.

Ticaret savaşında sulh için iki taraf görüşmeler yapıyor.

Bu konunun artık ABD ekonomisi için de bir tehdit oluşturması Beyaz Sarayı uzlaşmacı bir çizgiye itiyor ve bana sorarsanız el sıkışarak ticaret savaşına son vermeleri kuvvetle muhtemel.

Çin Başbakan Yardımcısı Liu He, ABD’li ticaret temsilcisi Robert Lighthizer ile iki günlük görüşmeler yapmak üzere 30 Ocak’ta Washington’da olacak.

Ufuktaki bu ara beklentinin ay sonuna kadar piyasaları pozitif etkilemesi sürpriz olmaz.

Bu bakıma Ocak ayının kalan bölümünde borsalarda en azıdan kalıcı ve endişe yaratabilecek değer kaybı yaşanması zor görünüyor.

Ya ana beklenti gerçekleştikten yani ABD ve Çin el sıkıştıktan sonra neler olabilir ?

Filmin başrol oyuncuları ABD ve Çin olsa da yardımcı oyuncular İngiltere ve AB.

ABD – Çin hattı beklenti olarak varlığını koruduğu sürece Brexit konusu arka planda kalacaktır.

Bu cephede de artık sona yaklaşılıyor ve ben brexit sürecinin bir mutsuz sona ( sert brexit ) sahne olacağını düşünmüyorum.

Bununla birlikte Cuma günü değer kaybeden Sterlin bana önümüzdeki haftalarda bu kampın adrenalin üreten haber akışına adres teşkil edebileceğini düşündürüyor.

Bu bakıma Şubat ayı içinde ABD – Çin mutlu son karesi karşımıza çıktığında bir beklenti bitti satışı ile karşılaşılması ve borsa endekslerinde limitli bir düzeltme yaşanması şaşırtıcı olmaz.

Ekim başında 27.000 puan olan Dow Jones endeksi 24 Aralık tarihinde 21.800 puana kadar gerilemişti. Geçen haftayı 24.706 puan ile tamamladı.

Ben bu cephede 26.000 – 27.500 bandı içinde bir adrese kadar pozitif seyrin sürmesi ihtimalini yüksek buluyor ancak en azından ilk yarıyılda ( belki de 2019 bütününde ) 28.000 puanın aşılmasını beklemiyorum.

Benzer şekilde 10 yıl vadeli ABD tahvil faizlerinde de yukarı yönlü potansiyeli ilk yarıyılda 3,00 – 3,25 bandı ile kısıtlı buluyorum. ( Geçen hafta 2,79 ile tamamlandı )

Eğer yukarı yönlü seyir tempolu biçimde sürer ve ABD borsası & ABD tahvil faizleri bu direnç hattı içindeyken ticaret savaşı sona erdi manşeti haber ajanslarından kırmızı punto ile geçerse bir beklenti bitti satışına hazırlıklı olmak gerekir.

Ya sonra ? Finansal piyasalarda yaşanan pozitif seyrin reel ekonomiyi ne ölçüde tetikleyeceğine bağlı.

Başta Avrupa olmak üzere dünya ekonomisi büyümede yeniden hız kazanır bir kuvvetlenme yaşanırsa ( bence olasılığı yüksek ) birkaç haftalık limitli bir düzeltmeyi takiben borsalar yeniden değer kazanacaktır.

Ömrü ? İşte buna senaryo yazmakta zorlanıyorum.

Normal şartlarda reel ekonomi tetiklendiğinde ve pozitif bir akım başladığında bunun 10-12 ay kadar sürmesi ve borsa endekslerinin de 2019 sonuna kadar düzeltmelerle de olsa yukarı yönlü seyri sürdürmesi gerekir.

Ancak normal olmayan bir yıla başladık.

2019 dünya ekonomisinde 2009 krizini takiben büyümede onuncu yıl olacak.

Dünya ekonomisi yoruldu. Dinlenme gereksinimi içinde.

Ben bu nedenle halen 2020 veya 2021 yılında konjonktürel bir resesyon yaşanacağını finansal piyasaların da bunu 6-9 ay önce fiyatlayacağını düşünüyorum.

Bu bakıma 2019 yılının ana trend olarak pozitif seyri 6-7 ay süreli mi olur 10-12 ayı bulur mu sorusuna yılın içinde yanıt aramak daha güvenli.

BORSA İSTANBUL

BIST 100 endeksinin 100.000 – 105.000 bandı içinde bir yerde ivme kaybetmesi şaşırtıcı olmaz. Ancak ticaret savaşında mutlu son haberi gelmedikçe veya brexit konusunda risklerin sıçradığına işaret eden bir haber akışı ile karşılaşılmadıkça borsada yükseliş ivme yitirse de kayda değer bir geri çekilme yaşanacağını sanmıyorum.

O halde bant hareketi mi ? Yılın ilkyarısı içinde 115.000 civarına kadar sürebilecek bu rallide ben yolun ortalarında endeksin sakinleşmesini ve bir süre ( bu 2-3 hafta da olabilir 7-8 haftayı da bulabilir ) yatay bir seyre bürünmesini daha olası görüyorum.

Bu noktada bir geleneğin altını çizmekte yarar var; borsada ana akım aşağı iken ( 2018 ikinci yarıda olduğu gibi ) yaşanan yatay seyirlerde kağıt bazı hareketler genele yayılmaz. Değer kazanan hisse senedini bulmak güçtür.

Aksine “ endeksin neresi yatay bütün kağıtlar düşüyor “ feveranı kulaklarda çınlar.

Ancak 2019 ilkyarı boyunca geçerli olacağını tahmin ettiğim ana akımın pozitif olduğu bir seyirde endeks yatay seyrederken hisse senedi bazında keskin fiyat değişimlerine şahit olmak yaygındır.

Hisse bazı hareket diye adlandırılan ve doğru adresi bulup kazanç sağlayabilmenin görece daha kolay olduğu perdelerdir bunlar.

Bu bakıma güncel şartların borsada planlı hisse değişiklikleri için elverişli olduğunu ve nereden satalım sorusu için hele de Çin – ABD mutlu son haberi gelmedikçe erken olacağını düşünüyorum.

Ya dış borsalarda 2019 rallisi 6-7 ay ile kısıtlı kalmaz 10-12 ayı bulursa ?

Açık olmak gerekirse ben bu senaryonun şansını daha düşük buluyor ancak kapıları da tamamen kapatmıyorum.

Dünya ekonomisinde hızlanma 10-12 aylık bir ömre bürünür borsalarda ralli düzeltmeler eşliğinde yılsonuna kadar sürerse BIST için de 115.000 hedefi yetersiz kalacaktır ve 30 Aralık 2018 tarihli Pusula’da olasılığını daha düşük bulduğuma da dikkat çekerek ( halen aynı noktadayım ) sizlerle paylaştığım 135.000 hedefi masaya gelecektir.

EKONOMİNİN KODLARI – AKADEMİ PUSULA İSTANBUL

İş dünyası için hazırladığım ve bir senedir çeşitli banka holding ve iş örgütü organizasyonlarında paylaştığım Ekonominin Kodları eğitim programı reel ekonominin 6 – 24 ay sonra nasıl bir seyre sahne olacağı nereden anlaşılabilir, sert bir kriz veya senelerce sürecek bir canlanma öncesinde nasıl tahmin edilebilir sorularına yanıt üretiyor.

Dört yıldır finansal piyasalara yönelik eğitimlerde bireysel yatırımcılarla bir araya geliyorum. Bu haftanın ikinci yarısında bir bankanın eğitim organizasyonunda rol almak üzere İstanbul’da olacağım.

Gelmişken 26 Ocak Cumartesi günü de bireysel katılımcılar ile bu eğitimde bir araya gelmek istedim.

İçerik için web sitemizi inceleyebilir bilgi-kayıt için Akademi Pusula ( 530 566 67 16 ) ile iletişime geçebilirsiniz. http://pusulaninotesi.com/ekonominin-kodlari/

29 Ocak 2019 tarihinde yayınlanacak bir sonraki Pusula’da buluşmak dileği ile …

- BIST

- DOLAR

- EURO

- ALTIN

.jpg)