Borsanın şifresi

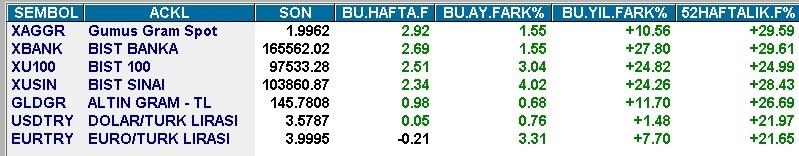

Haftanın ilk üç gününde rekor üzerine rekor kıran Borsa İstanbul son iki gün değer kaybederek haftayı 97.500 sınırında tamamladı.

Koç ve Sabancı ailesinin pay satışı haberi ile tetiklenen satış ordinoları endeksin haftanın ilk bölümünde kaydettiği primin yarısını geri vermesinde etkili oldu.

Dile kolay Aralık başında 72.000 puandan başlayan rallide BIST altı aylık getiride tabelaya İzmir’in plakasını yazmayı başardı.

Bugün Pusulada ağırlığı borsaya vererek endeksin seyahat koordinatlarının ne olabileceği ve ne tür stratejiler izlenebileceği sorularına yanıt arayacağım.

HAZİRAN’IN AYAK SESLERİ

Yılın altıncı ayı önceki yazılarda da paylaştığım üzere sabıkalı. BIST ve DAX son dört senenin tamamında Haziran ayında değer kaybetti. İstatistik süresini genişletip son on yıla bakınca da tablo parlak değil.

Geride kalan on senede hem Mayıs hem Haziran’da BIST iki DAX ise sadece bir kez yükselmeyi başardı.

DAX küresel iklim adına önemli bir gösterge. Küresel borsalar yükselirse BIST de yükselir, tersi halde değer kaybedebilir demek yetersiz. Tahmin üretirken kaçak dövüşmeyip küresel iklimi de öngörmeye çalışmalıyız.

Hafta içinde açıklanan Avrupa verileri yine çok güçlüydü. Eski kıta küllerinden doğuyor. Ancak bu veri setine rağmen ne hisse marketleri ne euro değer kazandı.

Bu nokta önemli. Yükseliş gerektiren bir haber akışına karşın fiyatlar yukarı gidemiyorsa bunun bir patinaj olarak yorumlanması yanlış olmaz.

BORSADA STRATEJİ NE OLMALI ?

Öncelikle tasarruf sahiplerinin ne olduklarına karar vermesinde ve kendilerine şu soruyu yöneltmelerinde yarar var ; ben bir trader mıyım yoksa yatırımcı mı ?

Trader yani çok kısa vadeli işlemci aya haftaya güne ayrı ayrı bakmalı. Kimi zaman birkaç saat içinde oluşabilecek fırsatları kovalamalı.

Kulağa hoş geliyor değil mi Kim parayı birkaç saat içinde kazanmak istemez.

Çok kısa vadeli işlem yapmanın başta kolay olduğu düşünülür. Aynı gün alacak daha üst bir fiyata satacak ve hızla zenginleşeceğiz hayalleri kurulur.

Gelin görün ki pratik böyle değil. Bunu başarmak üniversite sınavında Boğaziçi Üniversitesini kazanmak kadar zordur. Uzun vadede zafere ulaşanlar bu yola çıkanların yüzde birini geçmez.

Yüzde doksan dokuzluk kesim süngüsü düşene kadar “ aslında şöyle olsaydı, bir dahakine kesin başaracağım“ gibi avuntular ile hayali gerçeğe dönüştürme çabasını sürdürürler.

Pusulada paylaştığım görüşler hayali zafere çevirmeye çalışan kısa vadeli işlemcilere hitap etmiyor. Güne özel değerlendirmeleri twitter adresimde gerçekleştiriyorum.

Farklı bir iş kolu ile ilgilenen gözü her dakika borsa ekranında olmayan çekici koşullar oluştuğunda varlıklarında hisse senedi ağırlığını arttıran cazibe azalıp riskler baskınlık kazandığında da romantizmden uzak bir tavırla hisse ağırlığını düşürenler yatırımcıdır. Pusula işte bu kesime hitap ediyor.

Okurlara strateji oluştururken önce kendilerine ben neyim diye sormalarını öneririm. Her ikisi de diyorsanız ki pekala bu da olabilir; varlıkları ikiye ayırmalı ve iki işi ayrı kulvarlarda takip etmelisiniz. İki işlem türünü ve stratejileri birbirine karıştırırsanız bu çorba da değil bulamaç olur.

Şimdi geri çekilip BIST’e geniş açı ile bakmaya çalışalım.

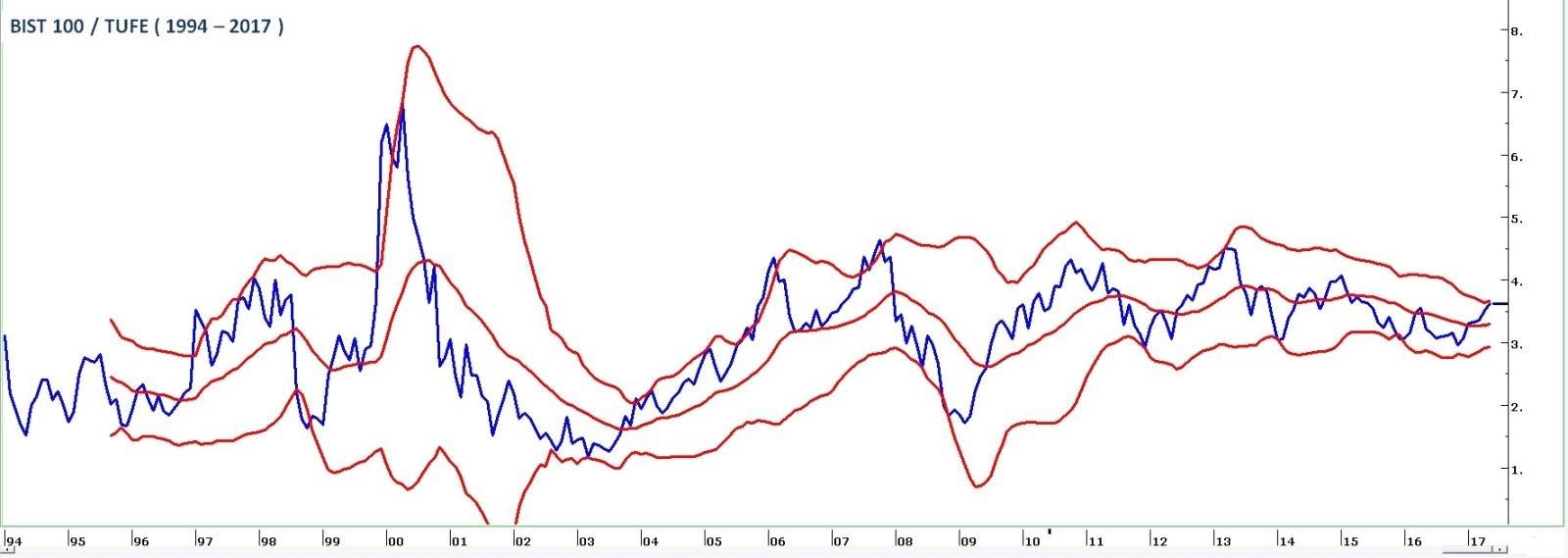

Yukarıdaki grafik Borsa İstanbul’un 1994 yılından bugüne enflasyondan arındırılmış seyahat parkurunu gösteriyor. ( Grafikler tıkladığınızda büyük ölçekte açılır )

Mavi çizgi yani BIST/TUFE geride kalan 23 yıl boyunca ağırlık ile ikinci ve üçüncü kırmızı çizgi arasında gezinmiş. Şartlar çok iyi olduğunda en üstteki kırmızı çizgiye kadar yükselmiş ( bugün endeks için karşılığı yaklaşık 120.000 puana denk gelir ) şartlar çok kötü olduğunda da ikinci kırmızı çizgiye kadar endeks gerilemiş.

2013 sonunda 17-25 Aralık, 2015 yılında siyasi tıkanıklık - Rusya uçak krizi ve Kasım 2016 AB ile gerilim manşetleri öne çıktığında endeks bu ikinci kırmızı çizgiye kadar düşmüş.

Bu seviyenin bugünkü karşılığı yaklaşık 81.000 puana denk geliyor. Gelecekte bu değeri hesaplarken bugünden hesabı yapacağınız güne enflasyon farkı kadar zam yapmalısınız. Aynı şey tepe adresini ararken de geçerli.

Ya en alttaki kırmızı çizgi ?

1994,1998,2001 ve 2008 yıllarında kriz sırasında endeksin gerilediği değeri gösteriyor. Bugünkü karşılığı yaklaşık 42.000 puana üç sene sonraki karşılığı kabaca 55.000 puana denk gelir. ( Her yıl bu değere de enflasyon kadar zam yapmamız gerekiyor )

Ben önümüzdeki iki sene küresel iklimde krize evirilecek bir risk görmüyorum. Bu nedenle de alt kırmızı çizgi yakın geleceğin riski olmaktan uzak.

Borsa ortada bir ekonomik kriz yoksa 23 senedir aşağıdan yukarı yüzde elli yukarıdan aşağı yüzde otuzluk bir marjda dalgalanıyor. ( İkinci ve dördüncü kırmızı çizgi arasında)

Her yıl bu bant enflasyon kadar yukarı taşınıyor. Çünkü şirket öz-sermayeleri nakit kar payı ödemeleri sonrası kabaca enflasyon kadar artıyor.

Şimdi neredeyiz ? Yolun ortasında.

Aynı grafiğe bu kez bollinger bandından destek alarak bakalım.

BIST geride kalan 23 yılda aşağı savrulmalarda nerede ise istisnasız alt kırmızı bant çizgisine değdikten sonra yükselişe geçmiş ağırlıkla da yükselişler yine bollinger bandının üst çizgisine kadar sürebilmiş.

Şimdi biz bu bandın üst çizgisine çok yakınız. Kuşkusuz tamam o zaman demek ki düşecek diyemeyiz.

Keşke tahmin üretmek bu kadar kolay olsa.

Ama risklerin baskınlık kazandığını ve hele de yakın vade adına aşağı yönlü risklerin yukarı yönlü fırsatlardan baskın göründüğünü söylemek gereksiz bir evham olmaz.

Ya dolar bazı görünüm ? Yabancı dolar bazı bakmıyor mu ? Endeksin tarihi zirvesi 50.000 $ oysa şu anki değeri 27.150 $ . Bunun neresi yakın vadeli tepe bölgesi olmaya aday diye düşünebilirsiniz.

Doğru, yabancılar dolar bazı bakar ama eş zamanlı olarak da cin gibilerdir. Türkiye’de şirket öz-sermayeleri dolar kadar artmadı.

Yabancılar bunun farkındalar.

İkincisi ilk grafikte seyahate tepe adresi teşkil eden en üstteki kırmızı çizgi 2007, 2010 ve 2013 yıllarında test edildi. O yıllarda Türkiye ekonomisinde büyüme çok güçlü, lokal riskler ise nerede ise yok hükmündeydi. 2017 şartlarının benzer olduğunu söylemek çok güç.

Peki varsayalım Haziran’ın negatif istatistiği bu sene de yinelendi. BIST DAX el ele bir düzeltme yaşadılar. Bu ne ölçüde bir geri çekilme olabilir ? Hangi seviyeye düşerse borsada fiyatlar yeniden ilgi çekici olur ?

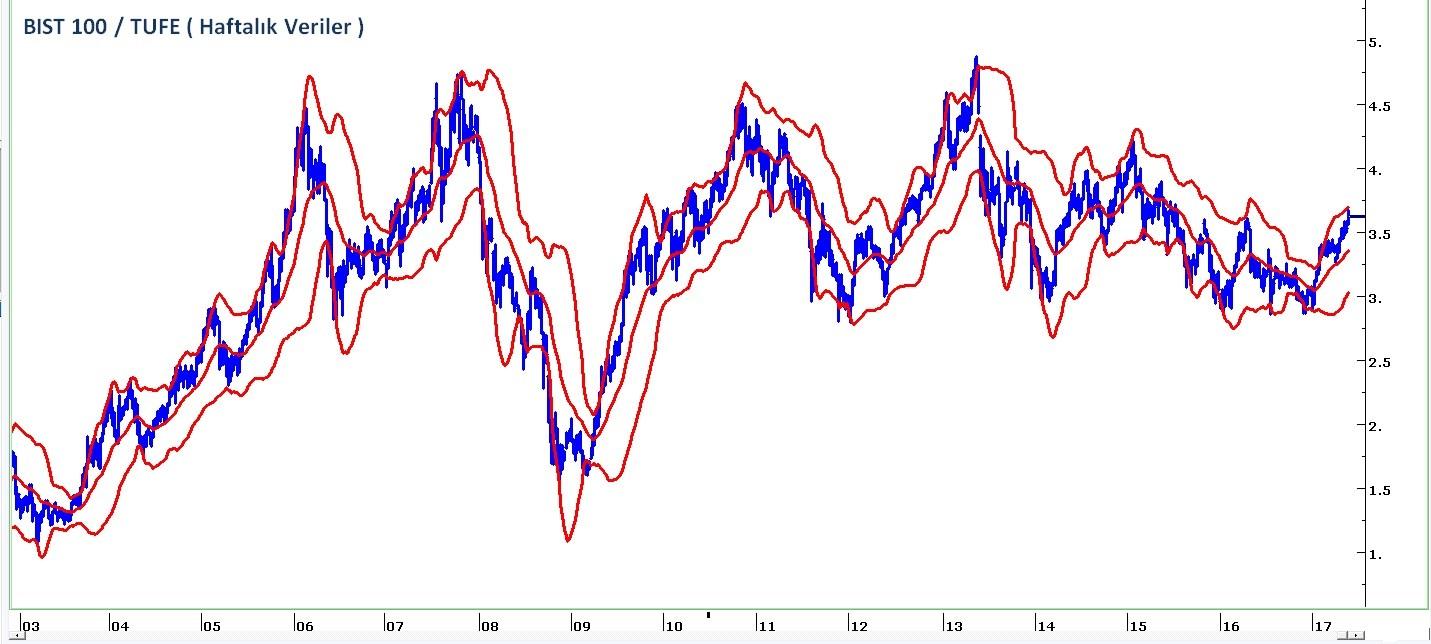

Bu soruya yanıt ararken haftalık veriler ile endekse yine TUFE bazında bakalım. Önceki yıllarda yaşanan rallilerde makul düzeltmelerin alt ve üst bandın ortasındaki kırmızı çizgiye kadar sürdüğünü fiyatlar bu bölgeye geldikten sonra ibrenin yeniden yukarı döndüğünü görüyoruz.

Bugün için ortalama değer yaklaşık cari endeksin yüzde yedi kadar altında ve 91.000 puana denk geliyor.

Bu endeks 91.000 puanın altına gelmez demek değil. Aksine lokal veya dışsal major negatif bir haber ile karşılaşırsak alt bant olan 81.000 puanı ( aşırı ucuz hisse değerleri ) dahi test edebiliriz.

Bu aşamada sadece endeks 91.000 puan civarına gerilerse fiyatlar yeniden çekici olabilecek bölgeye gerilemiş olur diyebiliriz.

Ben BIST 100 endeksinde önümüzdeki birkaç ay içinde en azından 90.000 – 91.000 bandına kadar bir düzeltme yaşanması riskinin yüksek olduğunu ve Haziran bütününde 98.500 üzerine çıkılmasının güç göründüğünü düşünüyorum.

Bu nedenle varlıklarda hisse senedi ağırlığının azaltılmasının ve sürdürülen pozisyonlarda da endekse göre iskontolu kalmış pozitif beklentili şirketlere öncelik verilmesinin daha doğru olacağı görüşündeyim.

TEKNİK ANALİZ – AKADEMİ PUSULA İZMİR

Bollinger bantlarının yorumlanması ve grafik inceleyerek yön tahmini yapılmasına ilişkin teknik analiz yöntemlerini bu alanda hiç bilgisi olmayanların da öğrenebileceği biçimde bu Cumartesi ( 03.06.17 ) İzmir’de aktaracağım.

Gerek bu eğitim gerek aynı gün gerçekleştireceğim Day Trade eğitimi hakkında bilgi almak için Akademi Pusula ( 0530 566 67 16 ) ile iletişime geçebilir web sitemizi inceleyebilirsiniz. http://pusulaninotesi.com/egitim-programi/

DÖVİZ CEPHESİ

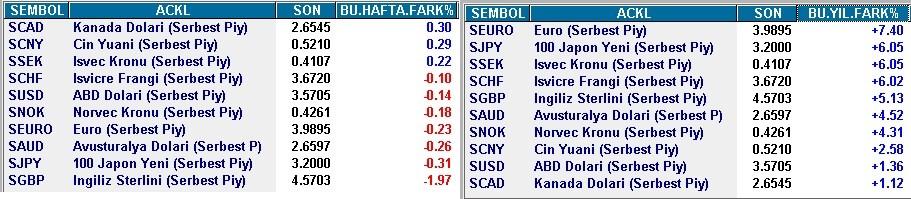

Geçen haftaya küresel piyasalarda değer kaybederek başlayan ABD doları hafta içinde dengelendi ve ritmik alçıdan Haziran ayında pozitif seyre aday bir kapanışa imza attı.

Hafta içinde 96.8 seviyesini test edip 97.4 kapanan dolar endeksinde var olan teknik görünüm 100 seviyesine kadar bir toparlanmanın mümkün olduğuna işaret ediyor.

ABD para birimi bu yılın ilk beş ayında dünya genelinde ortalama % 5 değer kaybına uğradı. Perşembe günü açıklanacak ISM imalat, Cuma günü açıklanacak istihdam veri seti ve bir sonraki Salı gelecek ISM hizmet en azından beklentileri karşılarsa USD için yara sarmaya elverişli bir iklim oluşabilir.

Bu nedenle dövize yönelmiş tasarruf sahipleri adına Haziran ayında Japon Yeninden sonra en iyi performansa imza atma şansına sahip seçeneğin ABD doları olduğunu düşünüyorum.

USDTL’ye bu nasıl yansır ? Bir fikrim yok. Türk Lirası sürprizlerle dolu. Enflasyon farklarını mahsup etsek dahi halen Türkiye’de diğer ülke paraları ve altın neresinden baksanız % 13 kadar pahalı ve bu farkın en azından yarıya yakını kapansa şaşırtıcı olmaz.

Bu nedenle dolar dünyada yükselse de Türkiye’de ters yönde hareket etme riski seçeneklerden biri olarak varlığını koruyor. TL’den dövize geçmek örtülü ve büyük riskler içermeye devam ediyor

Bu risk gerçekleşmez ve dolar endeksi % 2,5 kadar prim yaparak 100 seviyesine yükselirse 3,54 yakın desteğini görece kuvvetlendiren USDTL’de hangi seviye test edilebilir derseniz sırası ile 3,63 ve 3,74 radara girebilecek dirençler olarak göze çarpıyor. Haftaya buluşmak dileği ile...

- BIST

- DOLAR

- EURO

- ALTIN

.jpg)