Haydi merkez şaşırsın herkes

ABD para birimi sene başından bugüne dört geleneksel yatırım seçeneği içinde son sıradaki yerini koruyorsa da ekim performansı ile euro ve borsa ile arasındaki farkı azaltıyor. Açık ara zirvedeki yerini koruyan altın ve gizli şampiyon gümüş ise FED baskısı altındalar.

FAİZ KAVGASI

Perşembe günü TCMB toplantısı var. Alınacak faiz kararı ve geleceğe yönelik sinyaller merak ediliyor. Türkiye’de son iki yıldır TCMB faiz politikası hararetli tartışmalara konu oluyor.

İktidar faiz oranlarının hızla düşürülmesini istiyor. Bu sayede ekonominin canlanacağını savunuyor. Finans dünyasının ağırlıklı bir kesimi ise faiz indirimlerinin döviz kurlarında sıçramaya neden olacağı ve dimyata pirince gidilirken eldeki bulgurdan olunacağı görüşünde.

Hatırlarsanız bu tartışmaya geçen yılın sonlarında ben de katılmış ve dış iklimin 2016 yılında TCMB ‘ye güçlü faiz indirimi imkanı sağlayacağını, bunun da kur artışına neden olmayacağını dolar dünyada düşerken Türkiye’de daha az düşmesi veya düşmemesi gibi önemsiz bir yan etkiden öte tesiri olmayacağını savunmuştum.

DÜŞEN YILDIZ YENİDEN PARLAYACAK

Gerçekten de TCMB 25.03.2016 tarihli toplantından bugüne üst bandı kademeli olarak % 10,75 ‘den % 8,25 ‘e indirdi ve döviz kurlarında herhangi bir sıçrama ile karşılaşmadık.

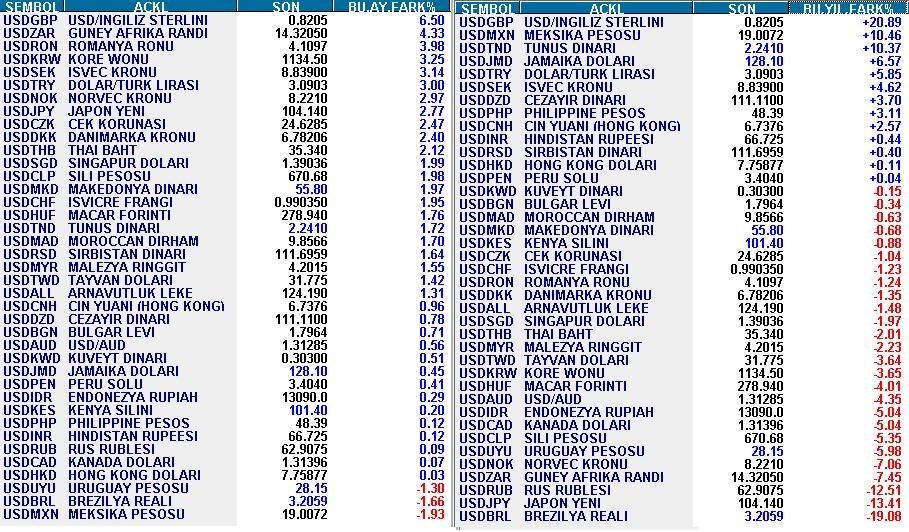

Ekim ayında kaydettiği prime karşın dolar dünya genelinde halen negatif getiride seyrediyor ve dünyada düşerken Türkiye’de yılbaşından bugüne % 5.8 değer kazanması faiz politikasından değil ağırlıkla 15 Temmuz darbe girişimi ve tetiklediği süreçlerden kaynaklanıyor.

Özetle 2016 perdesinde faiz kavgasında ihtiyatlı finansçıların kaygıları gerçekleşmedi ve ekonomi yönetimi haklı çıkmış görünüyor.

FAİZ İNDİRİMLERİ DEVAM EDEBİLİR Mİ?

TCMB doğru bir zamanlama ile gecelik borç verme faizini % 7,75’e kadar indirmeyi planlıyor. Cari oran % 8,25. Sene başında bu oran % 10,75’di. Yani çoğu gitti azı kaldı.

O zaman bir gayret bu işi tamamlasak ne olur ? 2016 boyunca faiz indirimlerine en yürekli desteği veren finansçılardan biri olarak açık ve net ifade edeyim: Bence ekonomiye zarar veririz.

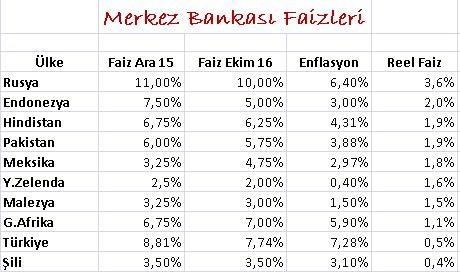

Önce aşağıdaki tabloya bir bakın. 2016 yılında faiz indiren tek ülke biz değiliz. Pozitif dış iklim küresel bazda farklı ülkelerin de faiz indirmesine olanak sağladı.

Tabloda yer alan Türkiye faiz oranı TCMB‘nin kullandığı ortalama fonlama. Fiili faiz diyebileceğimiz bu oranı da sene başına göre bir puan kadar düşürmeyi başardık.

Artık Türkiye’de enflasyon üzeri getiri ( tasarrufun ödülü ) yüzde yarımın altına düştü. Gelecekte nasıl olsa enflasyon düşer biz bunu hızlandırmak için şimdi faizleri indirmeye devam edelim görüşü haklı olsa bile cari zamanlama elverişi değil.

ABD Merkez Bankasının 14 Aralıkta politika faizini yükseltmesi bekleniyor. Bununla eyvah FED duygusuna kapıldığımı düşünmeyin. Ancak önümüzdeki iki ay bu faktör doları desteklemeyi sürdürebilir. Ekonomi yönetiminde zamanlama kimi zaman ne yaptığınızdan daha önemlidir.

FED ikinci faiz artırımını gerçekleştirdikten sonra 2017 ilk yarısı içinde Türkiye faiz indirimlerine devam etme imkanı bulabilir. Bu nedenle şimdi defansa çekilmek ve TL‘nin yitirdiği tampona ikame silahlar geliştirmek ekonomi adına daha yararlı olur.

Çünkü dolar yükseldiğinde sadece enflasyonu yukarı itmekle kalmıyor. Tüketici davranışlarını da etkileyerek ekonomik aktiviteyi baskılıyor. İş dünyası bekle gör politikasına yöneliyor. Kronikleşen güven kaybı daha da derinleşiyor.

TÜRK LİRASI NEDEN KORUMASIZ?

Üç yıldır yaşanan negatif lokal şoklar kuşkusuz ana gerekçe. Bunun yanında Merkez Bankası tarafından uygulanan gecelik faiz ile haftalık faizin birbirine ( % 8,25 ve % 7,50) yaklaşmış olması ile TCMB’nin el frenini yitirmesi de etkili bir katalizör.

Sadeleştirme kuşkusuz ekonomi adına pozitif. Ancak her gülün bir dikeni var. 2013-2015 perdesinde TCMB piyasaya sağladığı TL‘yi ağırlıkla pahalı faizden ( gecelik ) servis ederek fiili faizi ihtiyaç doğduğunda yükseltebiliyordu.

Bu defans bloğu özellikle spekülatif ataklara karşı etkili bir koruma sağlıyor, TL’yi açığa satanlar için caydırıcı TL’de alım yapan yabancılar için de teşvik edici oluyordu.

TCMB NE YAPMALI?

Dış iklimin doları desteklediği TL üzerinde baskı yarattığı günümüz şartlarının uzun sürmesini beklemiyorum. En geç 14 Aralık’ı ( FED toplantısı ) takiben rüzgarın yeniden gelişen ülkeler lehine eseceği görüşündeyim.

Başka bir deyişle virajlı parkur kısa. Ancak bu tür parkurlar sınav kağıdı gibidir. Sizin ileride karşılaşabileceğiniz çok daha keskin ve uzun süreli virajlarda ( 2018-2019 böyle olmaya aday ) neler yapabileceğiniz hakkında piyasa katılımcılarına fikir verir.

Ben bu nedenle TCMB’nin önümüzdeki 2-3 toplantıda hamle yapmak yerine izlemede kalması ve ihtiyaç duyulması halinde sadeleştirmenin haftalık faizin yükseltilmesi yolu ile de tamamlanabileceği yönünde sürpriz bir mesaj vermesinin Türkiye ekonomisi adına en rasyonel politika tercihi olacağını düşünüyorum.

Nasıl yani ne faiz artışı dediğinizi duyar gibiyim. Bu fiili bir artırım değil. Zaten gecelik faiz % 8,25 ‘de haftalık % 7,50’de. TCMB piyasaya paranın bir kısmını gecelik bir kısmını haftalık faiz ile veriyor ve ortalama faiz % 7,74.

TCMB haftalık faizi % 7,75’e yükseltir ve fonlamanın tamamını da bu kanal üzerinden gerçekleştirirse Türkiye fiili anlamda bir faiz artırımı yapmış olmaz. Kaldı ki bunu uygulamaya gerek de kalmayacaktır.

Türkiye’nin üzerine yapışmış bir yafta var. “ Türkiye faiz indirmeye gelince hızla indirir ama arttırması gerektiğinde bunu gerçekleştiremez “ cümlesi ile özetleyebileceğimiz bu ön yargıyı ortadan kaldırmak ülke risk priminin görece azalmasını ve bu kanal üzerinden fiili kredi faizlerinin gerilemesini sağlar.

İlginç farkındayım ama ikna edici bir tonlama ile Türkiye “gerek görürsem pekala faizi arttırabilirim” derse piyasaya yansıması kredi faizlerinin düşmesi olabilecek, kur üzerindeki baskı yumuşayacak ve bu söylev değişikliği ekonomiyi pozitif etkileyecektir.

TCMB NE YAPACAK?

Perşembe günü piyasa TCMB‘nin gecelik üst bandı % 8,25’den % 8’e düşürmesini bekliyor. Ancak ben en azından “TCMB ne pahasına olursa olsun faizleri indirir” ön yargısını kırmak adına ve küresel şartları göz önüne alarak Merkez Bankasının bu toplantıda faizleri değiştirmeyeceği görüşündeyim.

Nitekim Cuma günü Cumhurbaşkanlığı Başdanışmanı Cemil Ertem’in açıklamaları da Perşembe günü bu yönde bir sürprizin gerçekleşebileceğine işaret ediyor.

TCMB ötesini yapar mı ? Bir nevi “bak gerekirse faiz bile artırım” diyerek Türkiye’nin spekülatif ataklara karşı daha korunaklı görünmesini sağlamaya çalışır mı ? Sanmıyorum.

Ama velev ki yanıldım ve TCMB bir adım ileri giderek bu adımı da atarsa Türkiye’nin daha tercih edilir bir konuma yükselmesine güçlü katkı sağlar.

BAŞKANLIK REFERANDUMU VE BORSA İSTANBUL

Borsa geçen haftayı 76.600 – 78.500 bandı içinde dalgalanarak geçirip kapanışı 77.500’ün hemen üzerinde gerçekleştirdi. Teknik analize aşık gençler kapanışlardan fal tutarak “tamam şimdi yükseliyor, yok yok çöküyor “ diye dursun BIST dalga geçer edada altı aydır yatay seyrediyor.

İşte tam da bu noktada başkanlık referandumu ve bu oylamadan evet kararı çıkarsa peşi sıra bir başkanlık seçimi gündemi piyasanın radarına girdi.

Bu faktörün kısa vadede bir çöküşe neden olmasını beklemem. Ancak meclis gündemine alınır ve referandum kararı çıkarsa borsada yukarı yönlü hareketleri kısıtlaması başka bir deyişle önümüzdeki altı ay içinde BIST 86.000 – 89.000 bandına yükselebilecekken bu hareketin 82.000 – 84.000 ile kısıtlı kalması gibi bir etki göstermesi sürpriz olmaz.

Ancak asıl etki ekonomi üzerinde ve piyasa adına orta-uzun vadede görülebilir. Hızla nefes alması gereken Türkiye ekonomisinin yeniden bir bekle göre yönelmesi zorlu dışsal şartlar içerme riski taşıyan 2018-2019 parkuru arifesinde yaraların sarılamamasına ve bu takvim kesitinde çok daha büyük risklere açık hale gelmesine neden olabilir.

Özetle kamuoyundan yeterli desteği göremezse ötelenerek piyasa radarından geçici olarak çıkma ihtimalini de barındıran başkanlık gündeminin borsa için kısa vadede ölçülü etkileri olabilecekse de orta-uzun vadeye yönelik etkilerini bu aşamada senaryolandırmak zor.

Hisse marketleri için avantajlı bir haftaya giriyoruz. Türkiye dahil tüm dünyada 9 aylık finansallar açıklanacağı bilanço sezonu denen bu perde üç hafta kadar devam edecek.

Aslında üçüncü çeyrek dünya genelinde çok parlak geçmedi. Bu durum şirket karlarına da yansıyacaktır. Ancak analistler kar tahminlerinde ihtiyatlı olmayı yeğledikleri için gerçekleşmelerin beklentileri aşması adettendir.

Şirket bazı haber desteği içerecek bu evre Türkiye özelinde özellikle banka hisseleri için avantajlı yol şartları içeriyor.

O zaman BIST pupa yelken bir ralliye yelken açar mı ? TCMB’den pozitif bir sürpriz gelmezse bu menşe de bir partinin bu hafta da başlaması kolay değil.

Bandı belki biraz genişleterek BIST’in bu hafta özelinde yükselişlerde 79.500- 80.000 bandında satıcı olası geri çekilmelerde 75.000-76.000 bandında alıcı kalabalığına sahne olabileceği yine yatay sayılabilecek bir seyrin şansını görece daha yüksek buluyorum. Hisse Senedi Seçimi için tıklayınız.

Haftaya buluşmak dileği ile ..

- BIST

- DOLAR

- EURO

- ALTIN

.jpg)